Kapitalförvaltning

BlueBay: ”I Sverige har intresset för börsen alltid varit stort – men nu sker ett skifte”

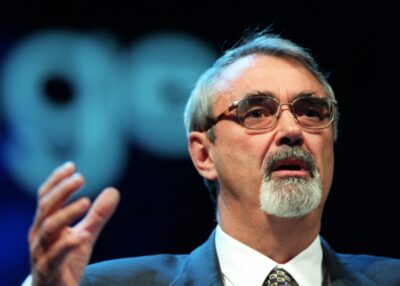

Erich Gerth är VD för kapitalförvaltaren RBC BlueBay Asset Management. Han har varit baserad i London sedan 2009 men är på besök i Stockholm när Afv får till en pratstund med honom och Nordenchefen Staffan Kampe.

”Jag tycker det är viktigt att besöka alla våra kontor och se hur medarbetarna har det, men också att träffa våra klienter. Det är särskilt viktigt då vi flyttar vår business ännu närmre vårt moderbolag Royal Bank of Canada”, berättar Erich Gerth.

I september 2022 förvaltade BlueBay tillgångar på drygt 92 miljarder amerikanska dollar (motsvarande drygt 950 miljarder kronor). Tillgångarna spänner från long-only till alternativa investeringsportföljer över sex olika ränteklasser.

Räntehöjningarna och börsnedgångarna har skapat ett större intresse bland institutionella investerare att lägga pengarna i ränteprodukter, vilket gör att kapitalförvaltaren behöver ställa om.

”Vi har en väldigt komplex ekonomisk miljö just nu. Vi har inte haft så här kraftiga räntehöjningar sedan 1970-talet, vilket gör att marknaden rör sig in på okänt vatten. Tidigare handlade samtalen med våra klienter främst om jakten på avkastning, men i år har räntehöjningarna skapat en komplex situation och haft stor påverkan på obligationsmarknaden och det är ett helt nytt läge”, säger Erich Gerth.

”I Sverige har det alltid varit ett stort intresse för aktiemarknaden, men nu är det ett skifte där fixed income blir allt mer populärt. När räntorna höjs måste det göras en ny riskbedömning och då blir ränteprodukter en mer säker hamn för många investerare”, säger Staffan Kampe.

Större är starkare

En av anledningarna till att BlueBay och dess moderbolag ökar sitt samarbete handlar också om att kostnaderna som del av förvaltat kapital ökar när tillgångarna under förvaltning kan sjunka.

”Större kapitalförvaltare har större sannolikhet att ta några smällar. Små- och medelstora kapitalförvaltare har sett stora utflöden under året ihop med större utförsäljningar på marknaden och samtidigt kommer nya regleringar från olika länders finansinspektioner post-Brexit. De regleringarna blir stramare vilket sätter större krav även på mindre kapitalförvaltare”, säger Erich Gerth.

Han lyfter också fram att investerarnas fokus på ESG inte avtagit utan snarare skärpts ännu mer, vilket kräver att kapitalförvaltarna har kompetent personal som kan arbeta med de frågorna. Detta är också något som skulle driva på en konsolidering av branschen.

”ESG har ju vuxit exponentiellt, för 10 år sedan var det ett vagt och främmande begrepp överallt förutom i Norden och fokus låg mest på G:et i ESG. Numera är E:et klart dominerande och det innebär svårigheter för kapitalförvaltare att navigera bland alla ESG-bedömningar som måste göras”, säger Erich Gerth och fortsätter:

”Särskilt när du ska göra business över hela världen och medelstora kapitalförvaltare måste förstå hur ESG påverkar. Det finns ju inga enkla regler kring ESG-investeringar som gäller för alla.”

Kostsamma IT-skydd

En annan trend som kommer tvinga fram en konsolidering handlar om cybersäkerhet och tillgången på rätt information.

”Vi konsumerar information idag som om vi drack vatten ur en brandslang. Det ställer större krav på vår cybersäkerhet och vi lägger flera hundra miljoner dollar per år på att hålla hög säkerhetsnivå. Bara att vi, som är en del av RBC, gör det visar att de mindre kapitalförvaltarna också har stora kostnader för cybersäkerhet.”

MEGATRENDER

Enligt en färsk rapport från Royal Bank of Canada så är klimatförändringen, teknikutvecklingen och hälsoinnovation de tre megatrender som kommer påverka investeringsbesluten mest de kommande fem åren. De nordiska investerarna är också mest optimistiska om aktiemarknaden, då 71% av de svarande i undersökningen tror att aktiemarknaden kommer prestera bättre än den privata marknaden – det globala snittet är 56%.

Han tror också att det kommer vara fundamentala utmaningar för branschen inom kapitalförvaltning, men att det viktigaste är att hålla klienterna välinformerade.

”Som de brukar säga, risk och möjlighet är två sidor av samma mynt. De kapitalförvaltare som kunnat förbereda sig har goda möjlighet framöver. Det har varit ett tufft år för alla, då måste du stå dina klienter nära och säkerställa att de får informationen de behöver och ge den transparensen som krävs, så de är komfortabla med sin investering även under svårare perioder”, säger Erich Gerth.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.