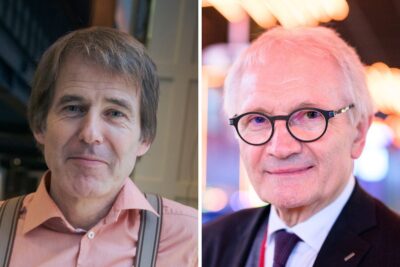

David Mindus: ”Den svenska marknaden är ganska dyr”

Det går bra för Nordens, i börsvärde mätt, största fastighetsbolag Sagax. Efter en stark Q4-rapport förra veckan, och en lyckad nyemission i höstas, framstår VD och huvudägare David Mindus som bilden av stabilitet i en bransch som trots återhämtning fortfarande lider av en högre räntenivå och vikande konjunktur.

Sagax ledare är inte precis någon medieposör och ställer sällan upp i media. I en kort intervju med Afv är han ändå frispråkig, men avstyr alla försök att framhålla det egna bolaget som extra framgångsrikt.

Vadå kris?

”Jag recenserar inte andra, ens relativt Sagax. Min bild är att de svenska fastighetsbolagen generellt står starka. Medierapporteringen har fokuserat på en handfull bolag som tyvärr haft antingen alltför aggressiv kapitalstruktur eller för låg lönsamhet, eller en kombination av båda. Men de är en liten del av hela fastighetsmarknaden”, säger han.

För 2023 rapporterade Sagax ett förvaltningsresultat på 3,9 miljarder kronor, ett rekord för bolaget. Resultatutvecklingen är fortsatt positiv och för 2024 prognostiserar bolaget ett förvaltningsresultat på 4,2 miljarder kronor. Utifrån prognosen ligger Sagax P/E-tal på höga 26.

Mindus pekar på att de räntehöjningar som ändrade förutsättningarna inom sektorn bara är en av flera parametrar som avgör hur det går för de enskilda bolagen. Till exempel ledde den kraftigt höjda inflationen till snabbt stigande driftnetton för kommersiella fastigheter. Vad som varit bäst för vilket fastighetsbolag – lägre kapitalkostnad men också lägre indexering som tidigare – eller högre indexering men höjda kapitalkostnader, beror i stor utsträckning på kapitalstrukturen och typen av fastigheter, menar han.

”Till det kommer andra faktorer som till exempel räntebindningen som avgör hur snabbt ökningen av räntekostnaderna slår igenom. Men ytterst är det den inflationsjusterade realräntan och efterfrågan på lokaler som väger tyngst. Det är mer komplexa samband som avgör fastighetsbolagens lönsamhet än vad man får intryck av när man läser tidningarna”, säger han.

Obligationsmarknaden öppen igen – för somliga

Hur det går med makrovariablerna framöver uttrycker Mindus av principskäl ingen uppfattning om.

”Vi kan tycka nåt privat men bolaget tar ingen position i förhållandet till räntor, valutor eller inflation. Vi tänker istället på koncentrationsrisk. Försöker sprida riskerna så att vi har jämna förfall både ränte- och kapitalmässigt och är samtidigt noga med att ha goda likviditetsreserver för förvärv”, säger han.

Men jämfört med ”fastighetskris” och stängda kapitalmarknader för något år sedan, är läget annorlunda idag.

”Min bild är att obligationsmarknaden återhämtat sig snabbt de senaste månaderna. Inte till samma starka nivåer som för två år sedan, men till att vara en välfungerande kapitalkälla”, säger han och fortsätter:

”Min bild är att investerarna är mer selektiva, men för bra emittenter tycks marknaden vara öppen och prissättningen konkurrenskraftig.”

Är utländska investerares negativa syn på svenska bolag berättigad?

”Självklart är inte alla svenska fastighetsbolag likadana. Men det är naturligt för investerare att initialt undvika sektorn som helhet om det blir turbulent. Nu har de hunnit se att fastighetsbolag A har bättre förutsättningar än bolag B och då kan bolag A få tillgång till marknaderna”, säger Mindus.

Inte så (de)stressigt

Två lyckade nyemissioner ifjol placerar solklart Sagax i kategori A. I somras tog bolaget in 2 miljarder kronor, till en kurs 90% över substansvädet. I november reste man ytterligare 2,1 miljarder kronor, till hela 95% premie över oktobers bokslut.

Finns tillväxtplaner som skulle motivera fler emissioner framöver?

”Vi investerar löpande men det finns inga planer på att emittera fler B-aktier. Förra gången vi emitterade var 2005, så det är ovanligt att vi gör det. Nu har Sagax en väldigt stark balansräkning, vilket var syftet. Att kunna göra investeringar i ett svagare marknadsläge utan att ta så mycket risk. Vi har inget ytterligare behov. I dagsläget, i alla fall”, säger Mindus.

Men trots det svaga marknadsläget har han inte sett några riktigt stressade transaktioner inom Sagax segment.

”Jag känner inte till några nödlidande krediter i våra marknader, där man realiserar panterna. Det är inte så konstigt. Lager och lätt industri är där man ofta har starkast kassaflöde, högst direktavkastning, samtidigt som efterfrågan på lokalerna är stabil”, säger han.

Sagax har 95% uthyrningsgrad, vilket Mindus säger att han ”gärna ser som ett tecken på att mina kollegor sköter bolaget bra”. Men han understryker att det också är en effekt av att marknaden är bra inom segmentet.

”Med en stabil hyresmarknad och hög direktavkastning blir det inte så stor finansiell stress, relativt de segment där man haft låg direktavkastning. Och kanske dessutom en vikande efterfrågan”, säger han.

Affären, inte allokeringen, styr

Precis som tidigare vill bolaget växa där man tror att man får en bra riskjusterad avkastning åt aktieägarna.

”Vi har ingen fördefinierad kapitalallokeringsmodell. Om vi uteslutande kan investera till god avkastning i Nederländerna eller i Frankrike under tre år, ja, då kommer vi att göra det. Vi tänker inte att vi måste göra en ’dålig affär’ någon annanstans också för att behålla balansen.”

Av Sagax fastighetsbestånd värt 57 miljarder kronor, ligger 74% utanför Sverige idag.

Om man värderar alternativen utifrån den avkastning ni vill se – vad är mest attraktivt då?

”Jag tycker att den svenska marknaden är ganska dyr, relativt flera europeiska marknader. Jag kan tycka att Frankrike ser attraktivt ut. Och Nederländerna. Men våra investeringar är helt prisdrivna i slutänden”, säger han.

David Mindus tror på segmentet lager och lätt industri även på längre sikt. Hur det ser ut för andra segment där Sagax inte är aktiva, som till exempel för kontor, vill han däremot inte kommentera.

Han har inte heller någon åsikt om vilken riskpremie ovanpå bankräntan som är rimlig inom fastighetssektorn.

”Det är marknaden som sätter priset på kapital och sedan investerar vi utifrån det priset”, säger han.

Alltid varit lika svårt att vara VD

Endast vid ett fåtal tillfällen har David Mindus kommenterat annat än Sagax verksamhet. I ett uppmärksammat VD-ord för ett par år sedan, slog han ett slag för ”pilotskolan” och konstaterade att det var de bolag som hade styrelseledamöter med ett ordentligt aktieägande som givit överlägset bäst avkastning, inte de som hade en viss könsfördelning eller andra identitetspolitiska aspekter. Själv tillhör Sagax skaran superpiloter där samtliga sex styrelseledamöter har mycket stora aktieinnehav och där i princip alla medarbetare är aktieägare i bolaget. Sammantaget äger styrelsen och medarbetarna 28 % av aktierna värda 24 miljarder.

Har du även några reflektioner om den senaste tidens strömavhopp av VD:ar från svenska börsbolag? Minst 25 stolar, många av dem på OMX30-bolag, kommer snart att vara fyllda av ”gröngölingar”.

”Det är svårt att veta åt vilket håll kausaliteten går. Är det bolaget som vill byta ut VD eller är det VD som vill byta ut bolaget?” säger han och går in på individens situation:

”Relativt vissa andra yrkesroller kan VD:arna ha en högre arbetsbelastning och ibland vara mer påpassade, särskilt de börsnoterade bolagen. Det finns utmärkta privata skäl till att man vill sluta efter några år, trots att man åstadkommit väldigt fin utveckling för bolaget. Man kanske haft rollen i några år och vill ha ett mer privat yrkesliv eller få mer tid för sin familj och vänner. Jag vill minnas att börs-Vd:arna har sina tjänster i 4-5 år i genomsnitt. VD-skapet är nog något av en livsstil.”

Att avhoppen skulle bero på att VD-rollen blivit tuffare genom åren, som många hävdar, tycker han inte är en självklar analys.

”För egen del jag har haft VD-uppdraget sedan 2004 och tycker inte att jag märkt någon större förändring. Hur det förändrats över tid är omöjligt att säga”, säger han.

Läs mer:

Kort om Sagax

- Störste ägare är VD David Mindus med 18% av aktierna och 30% av rösterna. Styrelseordföranden (och Afv-krönikören) Staffan Salén äger 8% av aktierna.

- Beståndet består till största delen av logistik- och industrifastigheter. Nästan två tredjedelar återfinns i Finland och Sverige.

- Fastighetsbestånd anses ha en hög direktavkastning, på 6,3%.

- Substansvärdet per aktie har stigit från motsvarande 1,1 kr 2004 till 106 kr idag. Det motsvarar en genomsnittlig årlig ökning om makalösa 27%.

- Sedan noteringen 2004 har aktien gett mer än 200 gånger pengarna exklusive utdelningar.

- Afv:s senaste analys säger att Sagax succé bland annat ligger i förvärvsstrategin. Bolaget har som regel köpt styckvisa fastigheter och undvikit stora portföljköp. Kvaliteten på förvärven har därför sannolikt varit bättre än många andras.

- En annan faktor är att man valt fastigheter i lägen med goda utsikter för att stiga i attraktionsgrad, till exempel industriområden i nära anslutning till stadskärnan.

Här hittar du fler intervjuer

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.