Reportage Svenska Bankföreningen

Skärpta kapitalkrav oroar svenska banker: ”Är vansinne”

Stora ekonomiska intressen står på spel när EU-kommissionen snart ska lägga fram sitt förslag om skärpta regler för europeiska banker. Sedan finanskrisen finns minimiregler för bankers kapitaltäckning och likviditet. Nu ska det sista steget tas i implementeringen av det globala bankregelverket Basel III som den här gången handlar om hur banker ska beräkna risker för olika typer av utlåning.

De schabloner som mindre finansinstitut använder sig av blir mer riskkänsliga men det mest kontroversiella elementet är det så kallade kapitalgolvet som begränsar storbankernas användning av interna kreditriskmodeller.

Oavsett vad bankernas egna kalkyler visar får de riskvägda tillgångarna aldrig understiga 72,5% av motsvarande belopp beräknat i enlighet med schablonerna. Konsekvensen blir ökade kapitalkrav för de flesta banker – och värst drabbas de nordeuropeiska som har en större andel utlåning med låg risk.

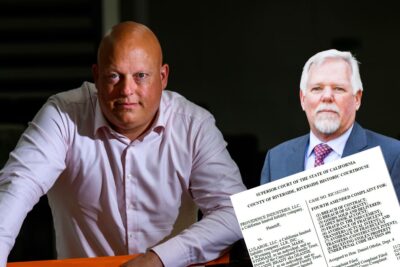

“De har lägre riskvikter i sina interna modeller jämfört med vad många andra banker har. Och därför blir förändringen väldigt stor”, säger Johan Hansing, chefsekonom på branschorganisationen Svenska Bankföreningen.

“Effekterna kan bli betydande i och med att man kan behöva hålla avsevärt mycket mer kapital jämfört med i dag.”

BASEL III HÖJER KAPITALKRAVEN

Europeiska bankmyndigheten förespråkar en strikt implementering av Basel III vilket enligt EU-myndighetens analys skulle höja kapitalkraven för de svenska storbankerna från drygt 17 till drygt 22%, enligt en analys av EU-myndigheten december 2020. Det innebär en 28-procentig ökning av dagens krav – att jämföra med övriga europeiska banker där kapitalkraven tros stiga med 18% i genomsnitt.

Riskvikterna för bolån påverkas inte då Finansinspektionen där redan infört ett riskviktsgolv på 25%. Störst blir istället förändringarna i utlåningen till företag med låg risk, förklarar Hansing.

“Bankerna har en väldigt heterogen grupp av låntagare och riskviktningen enligt bankernas interna modeller kan gå från 10 till 15% till de bästa företagen, till kanske 200% till de sämsta”.

“Men vad som händer nu är att de allra flesta får en enhetlig riskvikt. Så alldeles oavsett om det är ett svenskt välskött verkstadsföretag eller om det är en nystartad entreprenör så kommer banken behöva sätta av lika mycket kapital.”

Reglerna skulle ha börjat fasas in den första januari 2022 men kommissionens beredning av lagförslaget har dragit ut på tiden – delvis på grund av pandemin men delvis också som en konsekvens av att frågan är geopolitiskt känslig. Regeringarna i Danmark, Tyskland och Frankrike förespråkar en mer flexibel EU-anpassad lösning och i Bryssel pågår nu intensiv lobbying i syfte att urvattna förslaget.

SVERIGE AVVAKTAR

Sverige har intagit en mer avvaktande position – men Finansinspektionen och Riksbanken har tillsammans med 24 andra centralbanker och tillsynsmyndigheter i Europa uppmanat EU-kommissionen att inte göra några avvikelser.

Maria Blomberg, biträdande avdelningschef på Finansinspektionen, konstaterar att lagförslaget som väntas ligga på bordet den 27 oktober kommer att förhandlas och att det därför är osäkert hur det kommer att slå mot svenska banker.

“Det beror ju också på hur vi tillämpar våra kapitalkrav. Och där har vi sagt att vi inte kommer låta kapitalkraven öka mekaniskt men att buffertar är viktiga för den finansiella stabiliteten.”

Fakta: Basel III

Baselkommittén består av centralbanker och tillsynsmyndigheter från flertalet länder som tillsammans tar fram globala minimistandarder för bankregleringar. Efter finanskrisen kom man överens om bankregelverket Basel 3 som innebar höjda kapital- och likviditetskrav och som infördes i EU 2014.

Den andra delen av Basel 3 togs fram av Baselkommittén 2017 och syftar till att stärka och harmonisera bankernas riskmätning. Det mest kontroversiella elementet är kapitalgolvet för riskvägda tillgångar på 72,5%.

Planen är att de nya standarderna ska träda i kraft den första januari 2023, med undantag för kapitalgolvet som fasas in över en femårsperiod. Men exakt hur regelverket ska omvandlas till EU-lagstiftning är ännu inte fastställt. Kommissionen ska lägga ett lagförslag den 27 oktober som sedan måste förhandlas i ministerrådet och Europaparlamentet.

Den andra delen av Basel 3 ska inte förvirras med EU:s så kallade bankpaket som klubbades igenom våren 2019 och som också påverkar bankernas kapitaltäckning.

Källor: Riksbanken, Finansinspektionen

“Sedan får man också komma ihåg att bankerna har olika affärsmodeller och produkter och därför kommer att påverkas på olika sätt.”

Förutom att ytterligare stärka sektorns krisberedskap är syftet med den sista delen av Basel III också att öka jämförbarheten mellan bankerna. Svenska banker ligger i framkant när det gäller statistiska värderingsprinciper – men användningen av interna modeller baserade på detaljerad kundinformation begränsar också myndigheternas insyn.

“De interna modellerna har bidragit till många positiva saker, men vi har också sett att det finns vissa utmaningar”, säger Maria Blomberg.

“På samma sätt som de bidragit till sund riskhantering skapar de också andra incitament för bankerna vilket kan underskatta riskerna.”

ANALYTIKER REJÄLT KRITISK

Bankernas kapitalbaser har vuxit rejält under pandemin på grund av Finansinspektionens rekommendationer om att hålla nere utdelningarna. Swedbank, Handelsbanken och SEB hade vid halvårsskiftet så kallade kärnprimärkapitalrelationer på mellan 6 och 8 procentenheter högre än myndighetskravet. Det motsvarar överskott på mellan 40 och 60 miljarder kronor inklusive bankernas buffertar.

När rekommendationerna nu upphör att gälla är det fritt fram för bankerna att låta ägarna ta del av vinsterna igen och Swedbank och Handelsbanken har redan gått ut med förslag på extra utdelningar senare i höst. Men frågan är om kommande regelverk åter kan komma att begränsa avkastningskraven.

Andreas Håkansson, bankanalytiker på Danske Bank, tror inte att så blir fallet. Han är övertygad om att kostnaderna helt kommer att överföras på kunderna då bankernas lönsamhet redan är lägre än på börsen som helhet.

“Sverige har redan gått före och infört ett riskviktsgolv på bolån och där såg vi att priset på bolån gick upp direkt”, säger Andreas Håkansson som inte är nådig i sin kritik.

“En annan möjlighet är att bankerna minskar utlåningen till företag och då blir det dubbelt negativt i och med att det blir dyrare att låna samtidigt som bankerna blir mindre villiga att låna ut pengar.”

Enligt honom är uppgraderingen av Basel III ett ”vansinne” då svenska banker klarar sig absolut bäst i stresstesterna som Europeiska bankmyndigheten utför och han är förvånad över den passiva inställningen från svenskt håll.

“Risken för att det blir en strikt implementering är jättehög, för ute i Europa får det här betydligt mindre inverkan.”

“Och det förvånande är ju att svenska myndigheter snarare driver på den här implementeringen fastän de borde motarbeta detta så mycket de kunde.”

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.