Analys Everysport

Everysport söker speltips från nya nyckelpersoner

Om man skulle värdera Everysports användare inom sportmedia på samma sätt som den genomsnittliga användaren av Facebook skulle Everysport värderas till knappt 4 miljarder kronor – eller ungefär 75 gånger mer än nuvarande börsvärde.

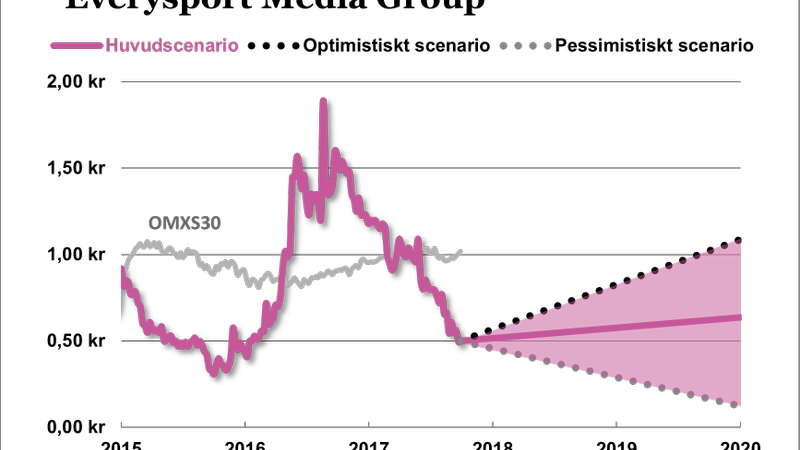

Jämförelsen är förstås grovt naiv, men frågan är om den ändå inte skvallrar om att det kan finnas dolda värden i Everysports (börskurs 0,50 kronor 28/9) besökare som nuvarande strategi uppenbarligen inte lyckas plocka fram.

Everysport äger och driver ett antal olika sportwebbsidor med namn som svenskafans.com, hockeysverige.se, eliteprospects.com, fotbolldirekt.se och golfing.se. Sidorna drivs med eget redaktionellt material och har totalt ungefär 2 miljoner unika besökare och 16 miljoner sidvisningar på sina sportsajter varje vecka. Det kan exempelvis jämföras med Svenska Dagbladets svd.se med kring 1,2 miljoner unika besökare per vecka.

Bolaget har dock haft en knackig utveckling med stora förluster och en aktiekurs som havererat.

Dagens Everysport tog form så sent som 2016 efter ett större samgående och ett förvärv av bolaget DMH, som vi skrivit om tidigare (sök på Everysport i Analysarkivet så hittar du allt). Bolagets tidigare historik är därför inte särskilt meningsfull att stirra allt för mycket på.

Som en effekt av det har omsättningen fyrfaldigats sedan 2015 och uppgår nu till knappt 90 Mkr på årsbasis. Som vi ser saken är knappt hälften av detta annonsintäkter från sportsajterna. Drygt en tredjedel bedömer vi kommer från bolagets tjänster inom spel- och travtips (DMH samt senaste förvärvet av norska ”Stallskriket”). Knappt en sjättedel av intäkterna skissar vi kommer från insamling av sportresultat som säljs till andra medieföretag, som exempelvis lokaltidningar.

Annonsverksamheten är förlustbringande i dagsläget men både verksamheten inom spel- och travtips och resultatinsamling ska vara lönsamma.

Kärnan i verksamheten är därmed i stort densamma som när vi sist tittade på bolaget för ett år sedan. Däremot har det hänt desto mer bakom kulisserna:

- Ny storägare. Förvärvet av DMH finansierades bland annat med ett konvertibellån på 25 Mkr till säljarna av verksamheten, Nordic Growth Capital. Detta var lite problematiskt för Everysports klena balansräkning, och slutade med att lånet konverterades till aktier samtidigt som säljarna av DMH tillförde kring 6 Mkr i ovillkorade aktieägartillskott till Everysport. Nordic Growth Capital seglade därmed upp som en av Everysports största ägare med över 20 procent av rösterna.

- Ny vd. Nordic Growth Capital har i sin tur kopplingar till det mindre investeringsbolaget PunktB. Känslan är att personerna bakom detta bygge fått allt större inflytande i Everysport efter förändringarna i ägarledet. DMH:s tidigare vd Hannes Andersson verkar i praktiken fungerat som PunktB:s förlängda arm i ett flertal tidigare investeringar och det är denna Andersson som nu sedan en månad tillbaka tagit över som vd för hela Everysport-koncernen, efter att tidigare grundaren Gustaf Karling lämnat posten. Hannes Andersson är ung (32 år), har bakgrund från Handelshögskolan samt inom sälj/marknadsföring och har viss relevant erfarenhet från media/sportmedia.

- Ny styrelseordförande. Bolaget har också fått en ny styrelseordförande i Paul Fischbein, tidigare mest känd som vd för Qliro. Han verkar se Everysport som en kul startup och har tidigare i karriären varit inblandad i sportsajten Eurofootball. Men han verkar samtidigt engagerad, har mycket kunskap inom e-handel och lär garanterat bidra med mycket erfarenhet i allmänhet. Vi ser det som klart positivt.

- Insiderköp. Transaktionerna är nästan för små för att vara meningsfulla, men totalt summerar insiders (försäljningschef, styrelseledamot och styrelseordförande) köp till ungefär en kvarts miljon kronor spritt över 14 transaktioner sedan i somras. Vi ser signalvärdet som begränsat men var och en får göra sin egen bedömning av den saken.

Tyvärr har det inte hänt lika mycket i själva verksamheten.

Ett exempel på en satsning som stått still är den inom affiliatemarknadsföring (som vi skrev om här). Tanken är att driva delar av Everysports sportintresserade publik till aktörer inom sportspel som Bet365, Nordicbet, med flera. Det är ett fullt logiskt drag från Everysport och affiliatemarknaden som sådan är potentiellt mycket lukrativ (aktörer som Catena Media har tjänat stora pengar inom, den visserligen mer lönsamma, nischen för affiliatemarknadsföring till casinosajter).

Satsningen verkar dock inte ha utvecklats särskilt väl. På ett år har egentligen inget hänt och de nya affiliatesajter som utlovats har inte blivit verklighet än så länge. Everysports redan lanserade affiliatesajt speltipster.se verkar inte leverera vad vi kan bedöma. Det är synd med tanke på att det verkar vara en central del av bolagets strategi.

Everysport har därmed inte heller nått den lönsamhet som tidigare eftersträvats och gör nu stora förluster. I tabellen nedan tänker vi dock bort bolagets stora avskrivningar av förvärvsrelaterad goodwill (förvärven är redan betalda och genomförda så i det här fallet anser vi att det blir missvisande att se det som en kostnad som ska slå mot resultatet framgent).

| Everysport Media Group | SEK | |||

| Börskurs: | 0,50 | |||

| Antal aktier (miljoner): | 112,6 | |||

| Börsvärde: | 56 Mkr | VD | Hannes Andersson | |

| Nettoskuld: | 1 Mkr | Styrelseordförande | Paul Fischbein | |

| SvD Börsplus förväntningar | ||||

| 2016 | 2017E | 2018E | 2019E | |

| Omsättning | 65 | 95 | 102 | 109 |

| – Tillväxt | 196,3% | 46,8% | 7,0% | 7,0% |

| Rörelseresultat (Ebitda) | -2 | 0 | 3 | 8 |

| – Rörelsemarginal (Ebitda) | -3,5% | 0,0% | 3,0% | 7,0% |

| Resultat efter skatt | -17 | 0 | 2 | 6 |

| Vinst per aktie | -0,23 | 0,00 | 0,02 | 0,05 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Avkastning på eget kapital | -83% | 0% | 7% | 15% |

| Operativt kapital/omsättning | -26% | -23% | -19% | -15% |

| Nettoskuld/EBIT | -1,1 | 0,0 | -0,4 | |

| P/E | -2,2 | 25,0 | 10,0 | |

| EV/EBIT | -25,1 | 18,6 | 7,5 | |

| EV/Sales | 0,9 | 0,6 | 0,6 | 0,5 |

Scenariot ovan skulle innebära att bolaget når sitt tidigare uppsatta mål om en Ebitda-marginal på 7-9 procent. Det kräver egentligen inga extrema saker av Everysport, men skulle kunna hända om kostnaderna minskar (annonsverksamheten/driften av sportsajter förlorar pengar) eller om affiliateverksamheten får lite fart.

Satsningen på affiliatemarknadsföring skulle kunna innebära ett rejält lyft för Everysport. Om bolaget lyckades locka någon procent av de två miljoner besökarna (vilket skulle innebära tiotusentals spelare som genererar pengar åt Everysport genom intäktsdelning med speloperatörerna) skulle det kunna översättas till årliga intäkter på miljoner eller kanske till och med tiotals miljoner kronor, med hög marginal.

Att satsningen knappt lämnat startgropen efter ett år ger dock dåligt stöd för att man över huvud taget ska räkna med i närheten av några sådana siffror.

Vi ser Everysport i dag lite som en lottsedel. Den strategiska väg baserad på annonsering, speltips och affiliateverksamhet som bolaget just nu vandrar på verkar fungera halvdant. Men med delvis ny ägare, styrelse och ledning skulle man kunna köpa aktien och hoppas på att någon ruvar på en plan som leder till att man tids nog får ut mer av värdet i bolagets återkommande besökare. Affiliateverksamhet är nog ändå vårt bästa tips här men det krävs att utförandet skärps rejält.

Man ska inte underskatta vad lite nya drivkrafter kan åstadkomma i ett litet bolag. För oss är det dock lite väl spekulativt att köpa aktien baserat på så vaga förhoppningar. När vi skissar med lätt hand på att bolaget faktiskt når de mål man tidigare satt upp, men hittills misslyckats med att nå, ser aktien ändå bara nästan billig ut.

| Everysports 10 största ägare | Andel |

| Johan Ejermark & Magnus Wide | 28,64% |

| Nordic Growth Capital AB | 21,26% |

| Danica Pension | 4,26% |

| Erik Essunger | 3,85% |

| Avanza Pension | 3,24% |

| Bayfield Capital AB | 2,65% |

| Christer Brandberg | 2,04% |

| Nordnet Pensionsförsäkring | 1,58% |

| Henrik Wallin | 1,39% |

| Jack Claesson | 1,30% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.