Analys Netent

Netent: Förvärvar sig till tillväxt

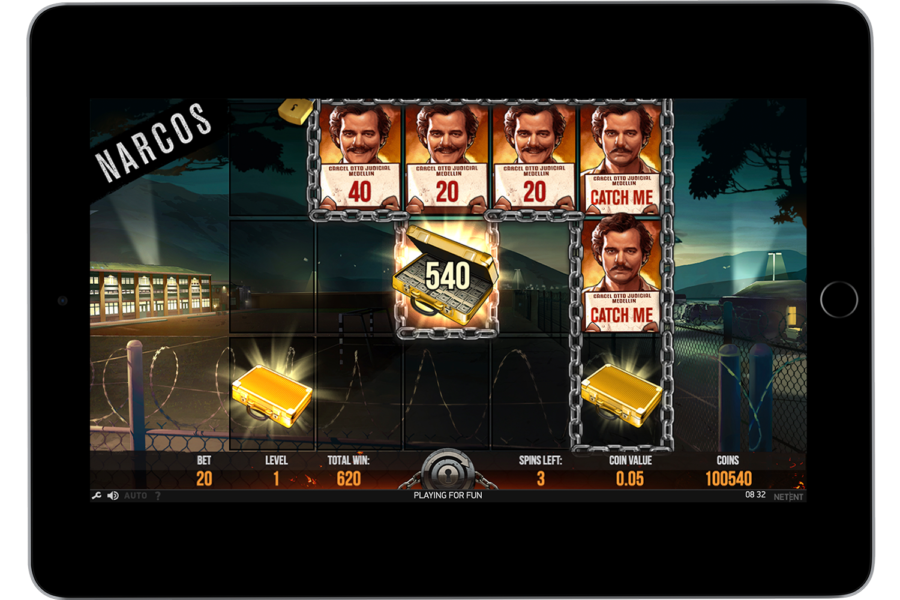

Stockholmsbolaget Netent (29 kr) är en av världens största leverantörer av internetkasinon och en gång börsens kanske mest imponerande tillväxtbolag. Men efter 2017 har utvecklingen burit söderut. Ökad konkurrens från uppstickare och ökad skattebörda för kunderna har pressat tillväxt och marginaler – liksom aktien.

Under gårdagen meddelade bolaget att man genomfört sitt första förvärv. Det rör sig om ett brittiskt bolag, Red Tiger, som också är leverantör inom så kallade slots. Prislappen kan bli uppåt 2,7 miljarder kronor inklusive en tilläggsköpeskilling som faller ut 2022. Det är alltså ett mycket stort förvärv för Netent vars börsvärde ligger kring 7 miljarder. Tabellen ger lite basfakta om Red Tiger och Netent:

| Red Tiger | Netent | |

| Omsättning, MKr* | 400 | 1752 |

| Rörelsevinst (Ebitda), Mkr | 214 | 829 |

| Rörelsemarginal* | 54% | 47% |

| EV/Ebitda | 12 | 8 |

| Antal anställda | 170 | 1 000 |

| Antal kunder | Ca 50 | Ca 200 |

| Grundat | 2014 | 1996 |

| *Red Tigers siffra är Börsplus uppskattning | ||

Förutom att Red Tiger beskrivs som ett bra, växande och höglönsamt bolag på egna ben så är motivet bakom affären att utvinna intäktssynergier. Netent distribuerar sina spel till 200 kunder och systemen är anpassade till lokala regler på 23 reglerade spelmarknader. Red Tiger är ännu mest aktiva i England och norra Europa. Den ökade distributionsförmågan från Netent bör leda till ökad tillväxt för Red Tiger.

Hemligheten bakom att Red Tiger på kort tid blivit ett stort namn i branschen är bolagets egenutvecklade dagliga jackpot-spel. Dessa har funnit en trogen spelarbas och blivit något som många speloperatörer känner att de måste ha i utbudet. Netent saknar motsvarande produkt. Just bolagets innovationsförmåga är satt ifråga trots att Netent spottar ur sig nya titlar på löpande band. De stora spelen som Starburst eller Gonzo har nämligen många år på nacken.

Prislappen är som framgår i tabellen ovan några snäpp över Netents egen värdering. Ur det perspektivet borde aktieåterköp varit en säkrare investering för Netents styrelse. Å andra sidan är det inget konstigt att betala 12 gånger för ett bolag med hög och stabil organisk tillväxt, vilket Red Tiger uppges ha.

Man kan alltid fråga sig varför det inte gått att utveckla ett liknande spel internt och om det inte blivit rätt mycket billigare än 2,7 miljarder kronor. Men möjligen är det erfarenheterna från misslyckandet inom Live Kasino som spökar. Netent lär haft möjlighet att förvärva Evolution Gaming en gång i tiden men avstod. Att bygga upp en egen Live-produkt har visat sig väldigt svårt – även om bolaget nu står i begrepp att släppa en uppdaterad version i Q4.

När vi skissar in Red Tiger i Netents siffror så ändras inte bilden överdrivet mycket jämfört med när vi senast synade aktien. Bolaget blir ordentligt skuldsatt men inte farligt givet det fina kassaflödet. Belåningen blir initialt 2,3 gånger rörelsevinst före avskrivningar. Utdelningen lär väl sänkas och utrymmet för andra storsatsningar krympa. Våra prognoser finns i tabellen nedan och håller vi kvar vid en multipel på EV/Ebit 12 så är avkastningspotentialen runt 40 procent.

| Netent | ||||

| Börskurs: | 29,00 kr | |||

| Antal aktier (miljoner): | 239,1 | |||

| Börsvärde: | 6 935 Mkr | |||

| Nettoskuld: | 2 187 Mkr | |||

| VD | Therese Hillman | |||

| Styrelseordförande | Fredrik Erbing | |||

| Börsplus huvudscenario | ||||

| 2018 | 2019E | 2020E | 2021E | |

| Omsättning | 1 782 | 1 960 | 2 372 | 2 514 |

| – Tillväxt | 9,7% | 10,0% | 21,0% | 6,0% |

| Rörelseresultat | 601 | 533 | 806 | 880 |

| – Rörelsemarginal | 33,7% | 30,0% | 34,0% | 35,0% |

| Resultat efter skatt | 577 | 485 | 694 | 770 |

| Vinst per aktie | 2,40 | 2,03 | 2,90 | 3,20 |

| Utdelning per aktie | 2,25 | 1,25 | 1,50 | 2,00 |

| Direktavkastning | 7,8% | 4,3% | 5,2% | 6,9% |

| Avkastning på eget kapital | 60% | 28% | 25% | 25% |

| Operativt kapital/omsättning | 7% | 130% | 100% | 110% |

| Nettoskuld/EBIT | -0,8 | 3,8 | 1,8 | 1,6 |

| P/E | 12,1 | 14,3 | 10,0 | 9,1 |

| EV/EBIT | 15,2 | 17,1 | 11,3 | 10,4 |

| EV/Sales | 5,1 | 4,7 | 3,8 | 3,6 |

Prognoser för Red Tiger är här med från och med Q3 2019. I 2019 års resultat ingår även engångskostnader om 55 Mkr för affären.

Affären stärker egentligen inte bilden av Netent utan andas en hel del desperation i det att man försöker förvärva sig till tillväxt. Å andra sidan är det smart att utnyttja den konkurrensfördel som ändå finns kvar, och som snarast tenderar blir starkare – nämligen distributionen över många marknader med skiftande lagkrav. Att Red Tiger valde att sälja sig (en full process med många intressenter har föregått avslutet) lär delvis handlat om att bolaget såg svårigheter att skala upp geografiskt.

Börsplus behåller vårt tidigare köprådet på Netent.

| Tio största ägare i Netent | Värde (Mkr) | Kapital | Röster |

| Knutsson Holdings AB | 413 | 5,7% | 12,4% |

| Rolf Lundström | 356 | 4,9% | 13,6% |

| Svenska Handelsbanken AB for PB | 355 | 4,9% | 6,7% |

| Lannebo Fonder | 242 | 3,3% | 1,5% |

| Pontus Lindwall | 213 | 2,9% | 4,8% |

| Lars Kling | 190 | 2,6% | 4,6% |

| Avanza Pension | 185 | 2,5% | 1,1% |

| Unionen | 152 | 2,1% | 0,9% |

| Vanguard | 151 | 2,1% | 0,9% |

| Berit Anita Lindwall | 133 | 1,8% | 6,8% |

| Källa: Holdings | |||

___________________________

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser