Analys Vitec

Vitec: Staplar på i Europa

| Vitec | |

| Börskurs: 476,50 kr | Antal aktier: 35,0 m |

| Börsvärde: 16 694 Mkr | Nettoskuld: 595 Mkr |

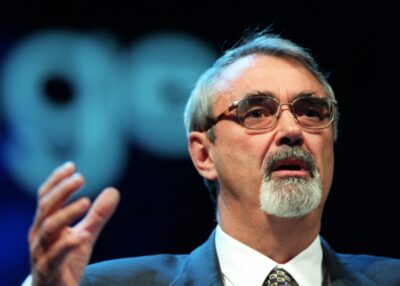

| VD: Olle Backman | Ordförande: Lars Stenlund |

Vitec (476,5 kr) är en nordisk mjukvarukoncern med förvärv i fokus. På rullande tolv månader omsatte bolaget 1,5 miljarder kr.

Nytt för i år är att bolagets långvarige VD och grundare Lars Stenlund lämnar över VD-posten till bolagets tidigare CFO Olle Backman. Den nye VD:ns första drag blev ett förvärv i Europa. Det ökar möjligheterna för långvarig förvärvstillväxt.

Största ägare mätt i röster är medgrundarna Lars Stenlund och Olov Sandberg som tillsammans kontrollerar drygt 43% av bolaget.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 1 475 | 1 609 | 1 962 | 2 315 |

| – Organisk tillväxt | +8,0% | +5,0% | +5,0% | +5,0% |

| – Tillväxt | +13,9% | +9,1% | +21,9% | +18,0% |

| Rörelseresultat | 222 | 306 | 392 | 486 |

| – Rörelsemarginal | 15,1% | 19,0% | 20,0% | 21,0% |

| Resultat efter skatt | 161 | 223 | 289 | 359 |

| Vinst per aktie | 4,97 | 6,40 | 8,20 | 10,20 |

| Utdelning per aktie | 1,64 | 1,31 | 1,68 | 2,08 |

| Direktavkastning | 0,3% | 0,3% | 0,4% | 0,4% |

| Avkastning på eget kapital | 20% | 16% | 14% | 15% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/EBIT | 1,9 | 1,9 | 1,8 | 1,7 |

| P/E | 95,9 | 74,5 | 58,1 | 46,7 |

| EV/EBIT | 77,7 | 56,6 | 44,1 | 35,6 |

| EV/Sales | 11,7 | 10,7 | 8,8 | 7,5 |

| Kommentar: Inkluderar redan kända och modellerade förvärv. | ||||

Verksamhet

Vitec är ett mjukvarubolag som utvecklar och säljer programvaror inom mindre nischer. I dagsläget säljer bolaget mjukvara inom 31 olika områden. Det handlar om allt från bygg- och fastighetsbranschen till bank- och finans. Den röda tråden är att programvarorna är verksamhetskritiska och används i kundernas dagliga drift. Det leder sannolikt till en hög byteskostnad, vilket är en konkurrensfördel.

I genomsnitt omsätter nischerna 50 Mkr per år vardera och andelen återkommande intäkter ligger på 81%. Det största segmentet är program för bygg- och fastighetsbranschen i Sverige, följt av program för bank- och finans.

Den stora nyheten under Q3 var att bolaget expanderar utanför Norden, genom att förvärva nederländska Vabi. Det nyförvärvade bolaget utvecklar programvaror för fastighetsbranschen med inriktning på hållbar energihantering. Vabi, som omsatte runt 71 Mkr under fjolåret, blir det sjunde största affärsområdet. Lönsamheten är riktigt hög, Ebitda-marginalen landade på 62% förra året.

Lönsamhet

Vitecs lönsamhet har gått från klarhet till klarhet. Under de första tre kvartalen 2021 landade rörelsemarginalen på 18% och Ebita-marginalen på 28%. Den ökade lönsamheten har drivits av förvärv samt en ökad andel återkommande intäkter.

Vitec aktiverar dock utvecklingskostnader, vilket betyder att kostnaderna intäktsförs för att sedan skrivas av. För närvarande understiger avskrivningarna de intäktsförda kostnaderna. Det gör att kassaflödet understiger Ebita-marginalen. Rörelsemarginalen efter avskrivningar ligger närmre kassaflödet. Vi tycker att detta mått ger bäst bild av bolagets intjäningsförmåga.

Förvärvsscenario

Vitec har växt genom förvärv sedan slutet på 90-talet. Modellen går ut på att köpa mjukvarubolag med en hög andel repetitiva intäkter. Bolagen ska verka inom små nischer, vanligtvis där det finns mellan 100 till 1 000 kunder. Det handlar alltså inte om några miljardmarknader. Detta gör att bolagen kan vara marknadsledande och undviker konkurrens från drakar, på grund av den mindre storleken. Programmen ska vara affärskritiska och nå slutkunden.

Den operativa modellen är decentraliserad. Det betyder att ledningen i dotterbolagen i hög utsträckning styr sig själva. Ett gemensamt mål är att alla bolag ska jobba på att öka andelen repetitiva intäkter samt fokusera på att generera goda kassaflöden. I de förvärvade bolagen läggs Vitec till som namn medan produkterna behåller sina namn.

Under 2021 har förvärvstakten varit hög. Förvärven till dags dato motsvarar drygt 17% av fjolårets omsättning. Vi noterar även att den förvärvade rörelsemarginalen är hög, i genomsnitt ligger den på 44% före avskrivningar. Detta är positivt för gruppens marginalutveckling. Vi räknar på att bolaget tjänar strax över 20% i rörelsemarginal till följd av detta.

| Verksamhet | Bolagsnamn | Datum | Omsättning 2020 (Mkr) | Ebitda-marginal |

| Affärssystem för SME. Projekt, redovisning, kundvård och e-handel. | Unikum datasystem AB | 2021-01-04 | 103,1 | 42% |

| Verksamhetssystem för SME researrangörer i Skandinavien. Programvaran möjliggör resebokning, webbpublicering och administration. Runt 300 kunder. | Travelize International AB | 2021-02-03 | 17,1 | 24% |

| Agrus CRM – komplett säljstödsystem för dagligvaruhandel, servicehandel, apotek, storhushåll och byggmarknader, främst i Norden. | Nordman & Co AB | 2021-04-26 | 20,2 | 19% |

| Tilläggsförvärv. SaaS för administration av kyrkogårdar, krematorier, gravar och gravmonument i Norge. Kunderna kan fakturera och sköta bokningar genom tjänsten. Bolaget har runt 260 kunder. | Ecclesia Systemer AS | 2021-09-08 | 7 | na |

| Programvaror för energihantering och hållbarhet inom fastighetsbranschen. | Vabi Holding B.V. | 2021-09-10 | 71,3 | 63% |

Förvärvsscenario

Serieförvärvare som Indutrade, Lifco och Addtech är dyra vid en första anblick. Drygt 30x får investera betala för 2022 års rörelsevinst. Vår tolkning av detta är att börsen räknar med att detta är bolag som kommer att fortsätta växa med förvärv under många år. Deras inriktning och affärsmodell gör förvärv till en del av den dagliga driften, kan man säga. Men den framtida förvärvstillväxten syns inte i några prognoser, varför aktierna ser väldigt dyra ut här och nu.

I denna analys, och i ett antal tidigare (två exempel till höger), synar Afv några serieförvärvare utifrån antagandet att de fortsätter lyckas växa med nya förvärv ungefär som de gjort hittills. Vi räknar alltså in framtida förvärv i våra prognoser och lyfter även blicken till 2026. Hur ser aktierna ut då?

Ett sådant förvärvsscenario kräver en rad viktiga antaganden. Bland annat hur många företag som bolaget klarar av att förvärva, vilken multipel de får betala samt hur pass stabil verksamheten är. Läs mer om modellen och de antaganden vi använder nedan.

MODELLFÖRKLARING

- Afv:s scenario visar hur Vitec kan utvecklas om förvärvsstrategin fortsätter utföras med god framgång till 2026. Ett viktigt antagande är att bolaget lyckas prestera en viss tillväxttakt genom att göra nya förvärv. Se raden ”Förvärvstillväxt” ovan.

- För Vitec antar vi att bolaget kan växa 13% per år, genom förvärv. Det är en bedömning baserad på historik, inriktning, prisnivåer på förvärv, balansräkning med mera.

- Vi antar att förvärven finansieras av återinvesterad vinst (Ebit minus investeringar, räntor, skatt & utdelning) och lån som ökar nettoskulden. Skuldsättningen når 1,8x Ebit 2026E i scenariot.

- Utöver förvärv finns ett antagande om 5% organisk tillväxt.

- En rimlig långsiktig värderingsmultipel är Affärsvärldens uppskattning för ett scenario med god framgång (20x Ebit). Ett mer optimistiskt scenario använder 25x Ebit och ett mindre optimistiskt tillämpar 15x Ebit. De bägge senare kan studeras i reglaget nedan.

I scenariot ovan visar vi hur Vitec kan tänkas utvecklas, och värderas, om ledningen lyckas utföra sin förvärvsstrategi med god framgång under kommande år, fram till 2026. Det antas att de kommer hitta förvärv som adderar nära 2,3 miljarder i omsättning, att lönsamheten håller i sig och att aktien behåller en skapligt hög värdering långsiktigt. Mer om tankarna bakom finns i följande krönika.

Är det rimligt att tro att bolaget kan ha så god operativ utveckling?

- Förvärvskapacitet: Vitec har totalt sett växt med över 15% de senaste tio åren. Vi tror att detta kan hålla i sig. Vi räknar med en organisk tillväxt på 5% och en förvärvsdriven tillväxt på 13%. Det är ganska generösa antaganden men en bit under årets förvärvstakt på 17%.

- Finansiell kapacitet: I slutet på augusti gjorde Vitec en riktad nyemission som tillförde drygt 920 Mkr. Nettoskulden i relation till Ebit ligger kring 1,95x. I slutet på perioden landar nettoskulden kring 1,8x. Vi ser inga begränsningar vad gäller balansräkningen.

- Multiplar: Under 2020 landade förvärvsmultipeln justerat för förvärvade likvida medel kring 6x. Det inkluderar inte dotterbolagens skuld och vi får därmed inget EV. Sett till att det är mjukvara som förvärvas räknar vi med drygt 8x Ebit i köpeskilling framöver.

- Underliggande stabilitet: Den höga andelen repetitiva intäkter, som har växt från 60% i början på decenniet till dagens 82%, ökar stabiliteten i bolaget. Det är bra. Under finanskrisen 2008 var intjäningen intakt och omsättningen växte. Ytterligare ett stort plus. Kanske har Vitec den mest stabila affärsmodellen bland börsens serieförvärvare.

- Nyckelpersoner: Hjärnan bakom Vitec, Lars Stenlund, kliver nu åt sidan efter nästan 40 år i tjänst. Med facit i hand är det ett imponerande bolagsbygge som Stenlund lämnar efter sig. Nu är det upp till Backman att styra skutan vidare. Intåget i Europa ökar risken något. Samtidigt ökar även förvärvsmöjligheterna. Nu gäller det att visa att förvärvsstrategin även fungerar på kontinenten.

Slutsats

Vitec är ett kvalitetsbolag med dubbla favoritstämplar. Dels som serieförvärvare, dels som ett SaaS-bolag. Det syns inte minst i värderingen. Drygt EV/Ebit 35x får investerare betala för 2023 års rörelseresultat. Det är dyrt och Vitec är en av de högst värderare serieförvärvarna på börsen.

Med en multipel på 20x går det inte att räkna hem aktien fram till 2026. Givet stabiliteten är en högre multipel sannolikt befogad. Men även med en multipel på 25x samt högre tillväxt och lönsamhet (optimistiska scenariot) så är uppsidan mager. Afv landar i ett säljråd för börsfavoriten. Skulle värderingen komma ned är bolaget intressant.

Förklaring scenarier

Denna analys är säregen i att den mynnar ut i tre mer eller mindre optimistiska scenarier.

- God framgång – Förvärv och vinster fortsätter trilla in ungefär enligt bolagets målsättningar och börsen handlar detta runt 20x rörelseresultatet.

- Stor framgång – Allt blir ännu lite bättre och börsen värderar succén till 25x rörelseresultatet.

- Viss framgång – Fortsatta förvärv men i lite makligare takt än väntat och med lite lägre lönsamhet och en framtida vinstmultipel som ”bara” är runt 15x rörelseresultatet.

Varför inget pessimistiskt scenario? Jo av det enkla skälet att om en serieförvärvare som handlas runt P/E 50 får rejäla problem så behöver man inga beräkningar för att dra slutsatsen att aktien kommer fullständigt kollapsa.

| Tio största ägare i Vitec | Värde (Mkr) | Kapital | Röster |

| Lars Stenlund | 830 | 4,5% | 25,1% |

| Olov Sandberg | 608 | 3,3% | 18,0% |

| Jerker Vallbo | 204 | 1,1% | 5,8% |

| SEB Fonder | 1 403 | 7,6% | 4,3% |

| Capital Group | 1 125 | 6,5% | 3,5% |

| Thomas Eklund | 879 | 4,8% | 2,7% |

| Didner & Gerge Fonder | 718 | 3,9% | 2,2% |

| ODIN Fonder | 642 | 3,5% | 2,0% |

| Martin Gren (Grenspecialisten) | 566 | 3,1% | 1,7% |

| Swedbank Robur Fonder | 566 | 3,1% | 1,7% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser