Analys Fastighet Pandox

Pandox: Kritiskt men stabilt?

| PANDOX | |

| Börskurs: 95,50 kr | Antal stamaktier: 183,9 mn |

| Börsvärde: 17 558 Mkr | Belåningsgrad fastigheter: 52% |

| P/E-tal (EPRA): 9,0 | Substansrabatt (EPRA): 49% |

| VD: Anders Nissen | Ordförande: Christian Ringnes |

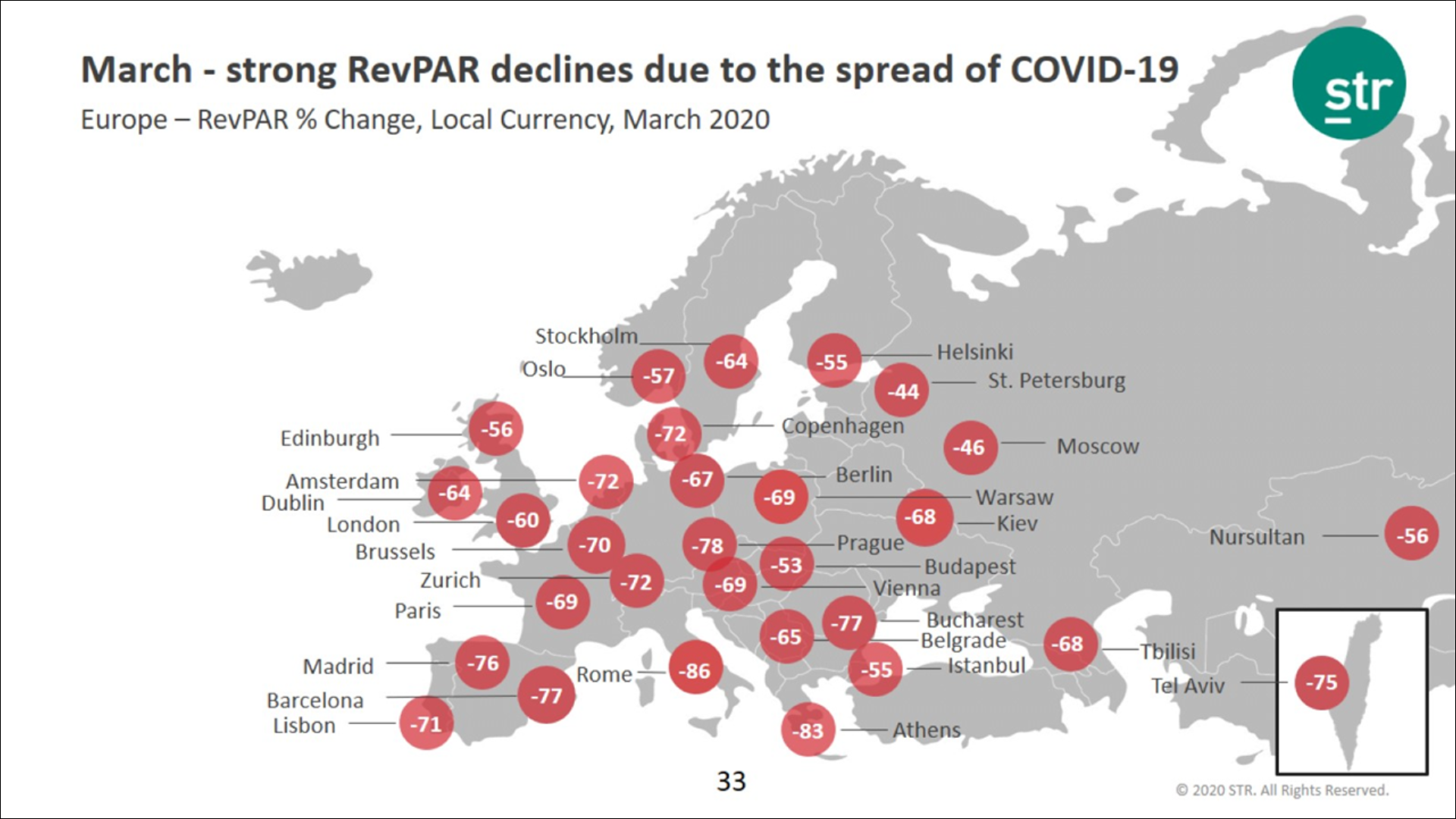

”Skräckgrafen” nedan säger egentligen det mesta om läget på hotellmarknaden just nu. Pandox (95,50 kr) äger hotellfastigheter i stora delar av norra Europa där intäkterna rasat med 60-80 procent i mars.

Bolagets största hyresgäst är hotellkedjan Scandic som fallit drygt 60 procent på börsen under krisen. Pandox är ned omkring 55 procent vilket innebär att drygt 20 miljarder av bolagets börsvärde utraderats.

Pandox verksamhet drivs i två olika ben. Dels äger bolaget närmre 140 hotellfastigheter där själva verksamheten drivs av andra hotelloperatörer. Scandic är som sagt en sådan som står för driften i 50 av de hotell som Pandox äger. Andra stora operatörskunder är Jurys Inn (20 hotell) och Leonardo (18 hotell).

Det andra benet består i att Pandox i vissa fall driver hotellverksamheten i egen regi (men under någon annan hotellkedjas varumärke). Det kan handla om att den tidigare operatören av något skäl inte vill förnya hyresavtalet eller har fått problem och inte kan fullgöra sina skyldigheter.

Att i sådant fall ta över driften är inte Pandox drömscenario men likväl en viktig strategisk möjlighet eftersom det blir ett sätt att skydda värdet på tillgången och konkurrensutsätta hyresförhandlingen. Drygt 10 procent av bolagets hotell drivs i egen regi på detta vis.

Omsättningsbaserade hyror är ett viktigt inslag i affärsmodellen. Det innebär att när ett hotells intäkter faller så är Pandox som fastighetsägare med och delar på smällen. Det är ett bra sätt att dela risken mellan fastighetsägare och hyresgäst – men innebär också att Pandox skiljer sig markant mot övriga fastighetsbolag på börsen vars intäkter tenderar vara mer stabila.

Bara 7 procent av bolagets intäkter är helt fasta. Resten är antingen omsättningsbaserade eller kommer från hotell som drivs i egen regi.

Pandox är tydliga med att i princip samtliga hotell kommer bidra med lägsta möjliga minimihyra under andra kvartalet vilket ger hyresintäkter på omkring 500 Mkr. Det ska jämföras med hyresintäkter på närmre 800 Mkr samma kvartal i fjol.

Bolagets rutinerade VD Anders Nissen menar att Pandox kostnader nu sänkts väsentligt och ligger i paritet med de väntade intäkterna kring 500 Mkr per kvartal. Det innebär att bolaget bör göra nollresultat före eventuella värdeförändringar i fastighetsbeståndet. På så sätt menar Anders Nissen att man kan överleva krisen under lång tid, om det behövs.

Utöver det kommer bolaget behöva agera ”bank” åt sina hyresgäster. För många kunder har nämligen hyresvillkoren nu ändrats från betalning av hyra i förskott till efterskott. Gissningsvis är det ett par månaders finansiering som Pandox här behöver bjuda på sina hyresgäster på, vilket försämrar kassaflödet.

Man kan också tänka sig att vissa hotelloperatörer ändå får problem vilket innebär viss risk för kundförluster och en situation där Pandox kan tvingas kliva in som ny operatör och ta över driften. Detta hände till exempel nyligen med två hotell i Köpenhamn under varumärket First Hotel.

Den riktigt griniga närtiden är alltså att Pandox kommer göra nollresultat eller kanske till och med förlust – och med försämrat kassaflöde. I Affärsvärldens pessimistiska scenario spolar vi dock fram tiden lite och räknar med att lönsamheten även några år ut fortsatt är på en lägre nivå än idag. Då stiger P/E-talet från 9 till 14.

| PANDOX RESULTATRÄKNING | |||

| I ett pessimistiskt scenario med 20% lägre driftöverskott och 20% högre finansieringskostnader | |||

| Rullande 12 mån | Pessimistiskt scenario | Kommentar | |

| Omsättning | 5 453 Mkr | Hyresintäkter och egen operatörsverksamhet | |

| Driftskostnader | -2 365 Mkr | ||

| DRIFTSÖVERSKOTT | = 3 088 Mkr | = 2 470 Mkr | Antar 20% lägre driftöverskott |

| Central administration | -180 Mkr | -180 Mkr | |

| Finansnetto | -875 Mkr | -1 050 Mkr | Snittränta från 2,5% till 3,0% |

| FÖRVALTNINGSRESULTAT | = 1 949 Mkr | = 1 241 Mkr | |

| Övriga intäkter (intressebolag m.m.) | 0 Mkr | 0 Mkr | |

| RESULTAT FÖRE SKATT | = 1 949 Mkr | = 1 241 Mkr | |

| Resultat per stamaktie (EPRA) | 10,60 kr | 6,75 kr | P/E från 9,0 till 14,1 |

| Avkastning på eget kapital, stamaktier | 7,4% | Schablon exkl. värdeförändring | |

| Källa: Affärsvärldens beräkningar / Pandox. EPRA är enhetligt definierade nyckeltal för fastighetsbranschen. | |||

Hur kan återhämtningen då tänkas se ut? Pandox bjöd nyligen på en utökad rapportpresentation med anledning av det allvarliga läget. Där presenterade ett par olika hotellexperter sina idéer kring vad man ska vänta sig framöver. Här är några spaningar som vi tyckte var extra intressanta:

- Europamarknaden har inte börjat återhämta sig än och är just nu på botten med beläggningsgrader kring 10 procent. I Kina sågs liknande tapp men den marknaden har nu återhämtat sig till beläggningsgrader kring 35 procent. Men Kinas hotellmarknad är nästan helt och hållet nationell och kan misstänkas återhämta sig snabbare än den Europeiska som är mer beroende av internationellt resande.

- Initialt kan låg- och medelprishotell som nås lokalt via tåg eller bil vara vinnare. Därefter lär resmål på kort flygavstånd återhämta sig före resmål som stora turiststäder som ofta är mer beroende av interkontinental trafik.

- Nöjesresor kan tänkas återhämta sig före företagsresandet. En öppen fråga är i vilken utsträckning privatpersoner kommer ersätta internationellt resande mot semester på hemmaplan, och vad det kommer innebära för hotellnäringen.

- Experterna ser viss risk för en W-formad återhämtning där vi ser en snabbare studs från den bottennivå som är nu – men där marknaden förblir pressad under längre tid framöver. Det är fullt möjligt att det kan dröja bortåt år 2023 eller längre innan marknaden helt återhämtat sig. I norra Europa har mycket hotellkapacitet byggs senaste åren så risken finns att marknaden blir något överetablerad med press på rumspriser. Hittills under krisen har dock rumspriserna hållits relativt stabila.

Med tankarna ovan i bakhuvudet ser vi det som positivt att många av Pandox hotell är i medelprisklassen och belägna i mindre städer. Mindre positivt är att slutkunderna i något större utsträckning är företagsresenärer snarare än privata nöjesresande.

Värderingen av Pandox hotellfastigheter är just nu mycket osäker. Inga externa värderingar har gjorts i första kvartalet och avkastningskraven har lämnats oförändrade eftersom mycket få transaktioner skett hittills under krisen.

Bolaget har förvisso sänkt sina kassaflödesprognoser under 2020 och därför skrivit ned fastighetsvärdena med omkring 600 Mkr. Detta motsvarar dock bara dryga 1 procent av det totala fastighetsbeståndets värde.

Allt det här innebär mycket hög risk för ytterligare nedskrivningar under kommande kvartal. Den stora frågan är bara hur stor smällen blir. I vårt pessimistiska scenario nedan antar vi att kassaflödena även på några års sikt är omkring 20 procent lägre samtidigt som avkastningskraven på hotellfastigheter stiger 10 procent.

| PANDOX BALANSRÄKNING | ||

| I ett pessimistiskt scenario med 20% lägre driftöverskott och 10% högre avkastningskrav (till 5,2%) | ||

| Per Q1 2020 | Pessimistiskt scenario | |

| Förvaltningsfastigheter | 65,1 mdr | 47,4 mdr |

| Belåningsgrad fastigheter | 52% | 71% |

| Belåningsgrad totala tillgångar | 49% | 68% |

| Substansvärde per aktie (EPRA NAV) | 187 kr | 81 kr |

| Källa: Affärsvärldens beräkningar, kan skilja mot hur bolaget rapporterar. | ||

Blir det pessimistiska scenariot verklighet skulle Pandox substansvärde kunna falla med mer än hälften(!) nedåt 80 kr per aktie. I ett sådant läge är dagens aktiekurs kring 95 kr alldeles för hög. Belåningsgraden skulle stiga till 68 procent vilket är en bra bit över målsättningen att hålla 45 till 60 procent.

I ett optimistiskt scenario där allt återgår till det normala finns å andra sidan en dubbling i aktien. Vi ser inte det som särskilt sannolikt inom överskådlig framtid.

Vi tror det är rimligt att anta att norra Europas tidigare så heta hotellmarknad kommer vara skadeskjuten under lång tid framöver. Pandox fastighetsvärderingar är mycket osäkra i nuläget och så länge det är på det viset lär aktien handlas med stor rabatt.

Att köpa aktien idag är en chansning som bara passar den mest risktålige. De potentiella utfallen är mycket svåra att bedöma. Vi ställer oss neutrala till aktien.

| Pandox tio största ägare | Värde (Mkr) | Kapital | Röster |

| Eiendomsspar | 4 513 | 25,8% | 36,6% |

| Helene Sundt AB | 2 241 | 12,8% | 18,2% |

| Christian Sundt AB | 2 184 | 12,5% | 18,1% |

| AMF Försäkring & Fonder | 1 858 | 10,6% | 5,9% |

| Swedbank Robur Fonder | 927 | 5,3% | 2,9% |

| Lannebo Fonder | 638 | 3,6% | 2,0% |

| Alecta Pensionsförsäkring | 550 | 3,1% | 1,7% |

| Handelsbanken Fonder | 348 | 2,0% | 1,1% |

| Fjärde AP-fonden | 323 | 1,8% | 1,0% |

| Norges Bank | 256 | 1,5% | 0,8% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser