Analys Duni

Dukat för förvärv i Duni

Alla känner väl till Dunis servetter och borddukar. Därutöver designar, tillverkar och marknadsför Duni även andra bordsartiklar för engångsbruk samt förpackningar för färdigmat.

Dunis huvudkontor ligger i Malmö men kraftcentra är dels bruket i Skåpafors, fabrikerna i Tyskland och Polen men även den 450 själar starka säljorganisationen som säljer till tiotusentals matställen i Norden, Tyskland och övriga Centraleuropa.

Paradprodukten är premiumservetter, dukar med mera som säljs till restauranger, hotell och cateringfirmor. Duni kallar detta för “det dukade bordet” och området står för över halva omsättningen och mycket mer än så av vinsten.

Trycket från dagligvaruhandelns egna varumärken gör ju att lönsamheten är mager på konsumentprodukter. Ur ett vinstperspektiv är det alltså företagsområdet “dukade bordet” som är grejen.

Duni har en avundsvärt stark ställning här men själva marknaden är lite problematisk. Restaurangätandet ökar i hela världen men det är inte primärt i segmentet “halvfinkrog med levande ljus och bästa pappersduken” utan mer i snabbmatsliknande koncept med eländigt tunna budgetservetter och inga dukar på bordet.

Mer övergripande är engångsartiklar ett tillväxtområde. Duni är dock fortfarande svaga inom take-away även om man systematiskt hela tiden lyfter sortimentet även här.

Duni påminner delvis om SCA. Ursprunget är skogsindustri men fokuset är idag helt inriktat på att vinna konsumentens gunst med design, materialval och rätt marknadsstrategi.

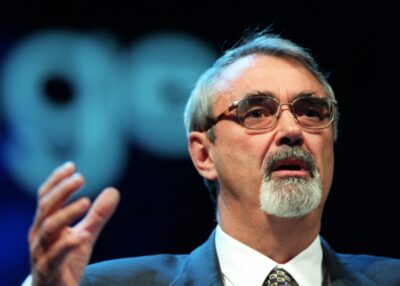

Det är glädjande och talande att Dunis vd Thomas Gustafsson istället för skogsindustribakgrund har jobbat i nöjessvängen med att sälja krogshower (2E Group) och öl (Spendrups).

Värderingen av SCA är dock rejält mycket högre än Dunis. SCA värderas runt 17 gånger rörelseresultatet. Tabellen ovan visar att det är i samma härad som en rad andra bruksföretag på resa mot en mer konsumentnära framtid värderas. Duni däremot ligger rätt lågt med en värdering (EV/Ebit) på under 12 gånger rörelseresultatet.

Duni växer dock inte. De senaste tio åren är snittillväxten 1 procent, även om detta till inte oväsentlig del beror på att Duni helt lämnat hygienmarknaden och lagt ner verksamhet som varit olönsam.

Den organiska tillväxten har enligt Duni varit 1,3 procent de senaste fem åren.

| SvD Börsplus förväntningar | ||||

| 2015 | 2016E | 2017E | 2018E | |

| Omsättning | 4 200 | 4 074 | 4 115 | 4 197 |

| – Tillväxt | -1,2% | -3,0% | 1,0% | 2,0% |

| Rörelseresultat | 490 | 448 | 453 | 462 |

| – Rörelsemarginal | 11,7% | 11,0% | 11,0% | 11,0% |

| Resultat efter skatt | 350 | 318 | 323 | 331 |

| Vinst per aktie | 7,45 | 6,80 | 6,90 | 7,00 |

| Utdelning per aktie | 5,00 | 5,00 | 5,00 | 5,50 |

| P/E | 15,0 | 16,4 | 16,2 | 15,9 |

| EV/EBIT | 11,6 | 12,6 | 12,5 | 12,3 |

| EV/Sales | 1,3 | 1,4 | 1,4 | 1,3 |

Sedan börsnoteringen 2007 har Duni aldrig sänkt utdelningen och huvudägaren Rune Andersson bygger långsiktigt ett starkare bolag, även om det inte syns på översta raden i resultaträkningen.

Men om den skrala tillväxten delvis förklaras av avveckling av olönsamma verksamheter så har samma åtgärd också lett till marginaler som blivit stabilare och högre med tiden.

Möjligtvis kan den utvecklingen fortsätta lite till men av försiktighetsskäl räknar vi inte med det i vårt huvudscenario. Redan på dagens nivåer är ju Duni oerhört lönsamt med pappersindustrimått mätt.

Däremot tror vi att förvärv kommer bli ett större tema under kommande år. Nettoskulden är på låga 0,9 gånger Dunis rörelseresultat efter avskrivningar. Och det borde finnas stora värden att krama ur rätt uppköpskandidat. Vare sig det handlar om att bryta in på nya marknader, fördjupa närvaron på befintliga områden eller förbättra produktionsstrukturen.

Dagens Duni har ett ganska högt p/e-tal på grund av den låga skuldsättningen men det ska inte avskräcka eftersom det speglar en låg finansiell risk. Dessutom får man en direktavkastning på knappt 5 procent vilket ger en viss kudde mot stora kursras.

I vårt “rena” huvudscenario räknar vi inte med någon vidare utveckling vare sig för vinster eller vinstmultiplar. Då är uppsidan rätt beskedlig. Men då tycker vi att man på kuppen får möjligheten till värdeskapande förvärv.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.