Analys Swedencare

Swedencare: En aktie att nosa upp?

| Swedencare | |

| Börskurs: 46,50 kr | Antal aktier: 158,7 m |

| Börsvärde: 7 381 Mkr | Nettoskuld: 1 432 Mkr |

| VD: Håkan Lagerberg | Ordförande: Håkan Svanberg |

Swedencare (46,50 kr) utvecklar, tillverkar och säljer kosttillskott och andra produkter för husdjur. Produktportföljen består bland annat av foder, schampo och munhygienprodukter. Fokus är på hund, katt och häst.

Aktien noterades på First North 2016. Under pandemin sköt intresset för husdjur i höjden. Sedan sommaren 2020 har Swedencare gjort ett dussintal förvärv för totalt cirka 8 miljarder kronor. Koncernen har nu omkring 560 anställda.

Hösten 2021 toppade aktien på 155 kronor. Efter svag organisk tillväxt under 2022 (+2% tillväxt) och hög skuldsättning (nettoskuld/Ebitda 3,4x i slutet av 2022) bottnade Swedencare-aktien på drygt 23 kronor under våren 2023.

Sommaren 2023 lade tyska storägaren Symrise ett budpliktsbud på Swedencare uppgående till 37,50 kronor per aktie. Det motsvarade vid tillfället en negativ premie på 11%. Symrise fick endast in 0,2% av aktierna i erbjudandet men har efter budet köpt aktier över börsen och äger nu drygt 41% av aktierna.

Ordförande Håkan Svanberg är näst största ägare med 14,5% av aktierna. VD Håkan Lagerberg äger 3,6% av aktierna, ett innehav värt drygt en kvarts miljard.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 2 325 | 2 615 | 2 929 | 3 222 |

| – Tillväxt | +27,1% | +12,5% | +12,0% | +10,0% |

| Rörelseresultat | 410 | 497 | 586 | 677 |

| – Rörelsemarginal (Ebita) | 17,7% | 19,0% | 20,0% | 21,0% |

| Resultat efter skatt | 59 | 211 | 287 | 367 |

| Vinst per aktie | 0,37 | 1,33 | 1,81 | 2,31 |

| Utdelning per aktie | 0,23 | 0,35 | 0,50 | 0,70 |

| Direktavkastning | 0,5% | 0,8% | 1,1% | 1,5% |

| Avkastning på eget kapital | 1% | 3% | 4% | 4% |

| Kapitalbindning | 31% | 25% | 18% | 16% |

| Nettoskuld/Ebita | 3,5 | 2,4 | 1,4 | 0,8 |

| P/E | 125,9 | 35,0 | 25,7 | 20,1 |

| EV/Ebita | 21,5 | 17,7 | 15,0 | 13,0 |

| EV/Sales | 3,8 | 3,4 | 3,0 | 2,7 |

| Kommentar: Den organiska tillväxten var 15% år 2023. | ||||

| År | Organisk tillväxt |

| H1 2024 | 11% |

| 2023 | 15% |

| 2022 | 2% |

| 2021 | 17% |

| 2020 | 19% |

Swedencare expanderade som sagt snabbt genom förvärv under pandemin. Den organiska tillväxten var knappt 20% per år under 2020 och 2021 men bromsade in under 2022. Under 2023 var fokus på att sänka skuldsättningen och konsolidera verksamheten. Swedencare gjorde då inga förvärv. Ifjol var den organiska tillväxten 15% och Ebita-marginalen var 17,7% (17,8).

Bolagets finansiella mål är att omsätta 4 miljarder kronor 2026 med en Ebitda-marginal överstigande 30%. Ifjol var Ebitda-marginalen 21% jämförelsevis. Målet ska främst nås genom organisk tillväxt. Vidare är ambitionen att 40% av resultatet skall delas ut.

I snitt har Swedencare betalt 3,5x omsättningen (EV/Sales) samt drygt 12x rörelsevinsten före avskrivningar (EV/Ebitda) för de förvärvade bolagen. Per rullande tolv månader per Q2 2024 värderas Swedencare nu till 3,6x omsättningen samt 19,2x rörelsevinsten (EV/Ebita).

| Bolag | Tidpunkt | Omsättning | Ebitda-marginal | Köpeskilling | EV/S | EV/EBITDA |

| MedVant | Juli 2024 | 19 Mkr | 27% | 35 Mkr | 1,8x | 6,8x |

| Riley’s | Januari 2024 | 35 Mkr | Okänt | 78 Mkr | 2,3x | Okänt |

| CVP | November 2022 | 30 Mkr | 44% | 137 Mkr | 4,4x | 9,8x |

| NaturVet | Januari 2022 | 565 Mkr | 31% | 4403 Mkr | 7,4x | 22,7x |

| Innovet | Januari 2022 | 129 Mkr | 35% | 525 Mkr | 4,1x | 11,5x |

| Fulfillment Advantage Ventures | Oktober 2021 | 26 Mkr | Neg | 41,1 Mkr | 1,7x | Neg |

| Vetio | Juni 2021 | 327 Mkr | 22% | 1543 Mkr | 4,7x | 21x |

| Rx Vitamins | Mars 2021 | 74 Mkr | 31% | 200 Mkr | 2,7x | 8,8x |

| Holden2 | December 2020 | 149 Mkr | 16% | 178 Mkr | 1,2x | 8,2x |

| Animal Pharmaceuticals | September 2020 | 55,6 Mkr | 34% | 218 Mkr | 3,9x | 11,6x |

| Nutravet | September 2020 | 60,9 Mkr | 51% | 375 Mkr | 6,2x | 12,1x |

| Stratford | Juni 2020 | 71,5 Mkr | 21% | 159,3 Mkr | 2,2x | 10,6x |

| Källa: Bolagsrapporter | Snitt: | 31% | Snitt: | 3,5x | 12,3x | |

Nyligen (25/7) kom Swedencare med sin halvårsrapport. Aktien föll drygt 12% på beskedet.

| Swedencare | Q2 2024 | Q2 2023 |

| Omsättning | 631 Mkr | 572 Mkr |

| Tillväxt Y/Y | 10% | 21% |

| Organiskt | 10% | 9% |

| Bruttomarginal | 57,6% | 53,0% |

| Rörelsekostnader | 246 Mkr | 215 Mkr |

| Tillväxt Y/Y | 14% | 27% |

| Ebita | 118 Mkr | 88 Mkr |

| Ebita-marginal | 18,7% | 15,5% |

| Vinst per aktie | 0,13 kr | 0,10 kr |

Tillväxten var 10% i kvartalet (10% organiskt). Den europeiska marknaden växte 31% och stod för 21% av koncernens totala intäkter. Medan den viktiga amerikanska marknaden (77% av omsättningen) uppvisade 6% tillväxt. Den totala marknaden för husdjursfoder växte 6% jämförelsevis och Swedencare vinner således marknadsandelar.

Efterfrågan är god på samtliga större marknader. Onlinesegmentet uppvisar högst tillväxt. Det är däremot stora skillnader avseende efterfrågan inom veterinärssegmentet. En del större veterinärskunder är fortsatt försiktiga med större beställningar.

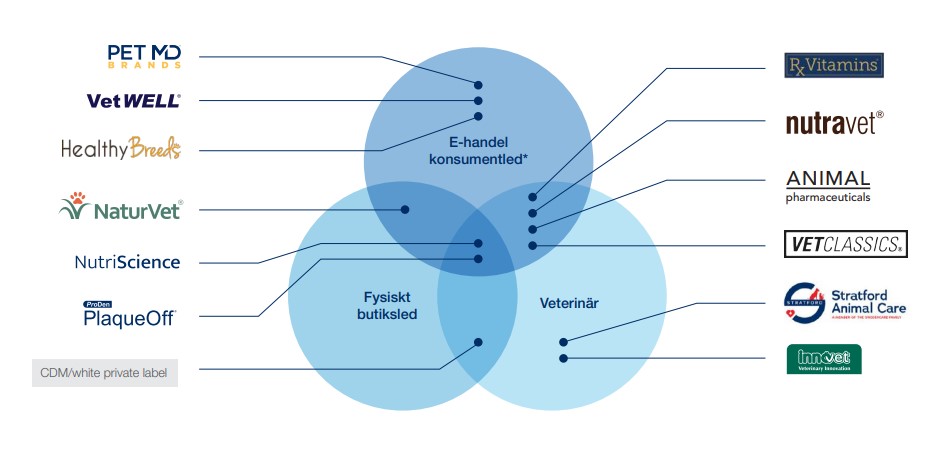

Efter förvärven de senaste åren har Swedencare en bred produktportfölj med ett flertal olika varumärken. Nutraceuticals representerar gruppens största produktkategori och står för hälften av koncernens försäljning under årets första halvår.

Det innefattar bland annat varumärkena NaturVet (kosttillskott), Innovet (veterinärsprodukter) och Vetio (kontraktstillverkning av kosttillskott/dermatologiska produkter). Topicals/Dermatologi stod för 23% och Dental för 15%. Dental innefattar bland annat Proden Plaqueoff (medel för att förebygga tandsten, dålig andedräkt och andra munproblem hos främst hundar), som innan alla bolagsköpen var Swedencares klart viktigaste produkt.

Under de senaste åren har Swedencare arbetat med att flytta produktionen av en del produkter till bolagets egna anläggningar. År 2023 skedde 84% av produktionen i Swedencares egen regi jämfört med 76% år 2022.

Vidare fokuserar ledningen på att utvinna synergier från förvärven. Dels genom att dotterbolagen samarbetar inom produktutveckling. Dels genom korsförsäljning då Swedencare lanserar nya produkter och varumärken på nya marknader och i nya säljkanaler. På sikt ser Swedencare potential för ökad internationalisering av samtliga varumärken.

År 2023 började Swedencare med en så kallad cash pooling struktur i USA med syftet att optimera hanteringen av likvida medel genom att centralisera kassaflöden från dotterbolagen till ett gemensamt huvudkonto. Fördelen med cash pooling är minskade finansieringskostnader och förbättrad likviditetsstyrning.

I grafiken nedan visas den organiska tillväxten för Swedencare samt Vimian och Musti Group (äger Arken Zoo) som också är exponerade mot husdjursmarknaden.

Prognoser och värdering

Husdjursmarknaden spås växa 5-6% årligen fram till 2028 enligt branschbedömare medan marknadssegmentet för kosttillskott och dermatologi förväntas växa 9-10% årligen (fram till 2031). Nästan 40% av husdjursägare uppger att de spenderar mer pengar på sina husdjur efter covid-19.

2024 räknar vi med drygt 2,6 miljarder i omsättning motsvarande 12,5% tillväxt. Kommande år skissar vi på 10-12% årlig tillväxt vilket är ungefär i linje med den underliggande marknadstillväxten för kosttillskott.

Marginalmässigt skissar vi på 19% rörelsemarginal för helåret 2024. På rullande tolv månader per Q2 2024 var Ebita-marginalen 18,6% jämförelsevis. Vi räknar med att marginalen gradvis förbättras till följd av högre andel egen produktion och skalfördelar.

Använder vi en multipel på 15x rörelsevinsten (vilket är något lägre jämfört med bolagen i peer-tabellen nedan) finns cirka 30% uppsida på radarn. Det är inte otänkbart att Swedencare kan värderas högre än så (se optimistiskt scenario). Risken är ökad konkurrens och prispress (pessimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2025E | EV/Ebita 2025E | EV/Sales 2025E | Ebita-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| Swedencare | 5% | 25,7x | 15,0x | 3,0x | 20,0% | 11,0% |

| Vimian Group | 32% | 24,8x | 14,3x | 4,0x | 28,3% | 11,6% |

| Musti Group | 43% | 19,7x | 16,8x | 1,9x | 11,6% | 8,2% |

| Elanco | 8% | 12,3x | 12,7x | 2,5x | 19,8% | 4,6% |

| Zoetis | -4% | 28,5x | 23,3x | 9,1x | 39,0% | 6,5% |

| Genomsnitt | 17% | 22,2x | 16,4x | 4,1x | 23,7% | 8,4% |

| Källa: Affärsvärlden / Factset | ||||||

Utvecklingen under årets första halvår var stabil med 11% organisk tillväxt och ökade marginaler. Husdjursmarknaden uppvisar en god underliggande tillväxt i takt med att husdjuren humaniseras allt mer.

Så agerar insiders

Efter halvårsrapporten har VD Håkan Lagerberg köpt aktier för 0,94 Mkr till kurs 47 kronor per aktie. I övrigt finns inga större insynsköp registrerade senaste året. Inga insynsförsäljningar har skett senaste året.

Under pandemiåren höll Swedencare ett högt förvärvstempo och skuldsättningen ökade en hel del. Det senaste året har ledningen fokuserat på att sänka skuldsättningen. Balansräkningen är nu i bättre skick (nettoskuld/Ebitda 2,4x vid halvårsskiftet) även om skuldsättningen inte är direkt låg.

Q2-rapporten var sämre än väntat. Aktien har tappat en del och är ned cirka 25% i år. Uppsidan i huvudscenariot är helt okej. Att VD Håkan Lagerberg köpt aktier efter halvårsrapporten är positivt. Swedencare-aktien värderas nu lägre än på länge och vi slår om till ett spekulativt köpråd.

| Tio största ägare i Swedencare | Värde (Mkr) | Andel |

| Symrise AG | 3 035,8 | 41,1% |

| Håkan Svanberg | 1 073,1 | 14,5% |

| JCC Group Invest Sweden AB (Johan Bergdahl) | 350,0 | 4,7% |

| Första AP-fonden | 285,0 | 3,9% |

| Mastan AB (Håkan Lagerberg) | 264,8 | 3,6% |

| AMF Pension & Fonder | 246,2 | 3,3% |

| SEB Fonder | 133,0 | 1,8% |

| Grandeur Peak Global Advisors, LLC | 128,1 | 1,7% |

| Moneta Asset Management | 110,0 | 1,5% |

| Deka Investments | 99,5 | 1,3% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Thomas Eklund | 44,3 | 0,6% |

| Brian Nugent | 15,1 | 0,2% |

| Jenny Graflind | 8,1 | 0,1% |

| John Kane | 2,4 | 0,0% |

| Laszlo Varga | 0,7 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 65,0% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser