Analys Vitec

Vitec väl värd sitt pris

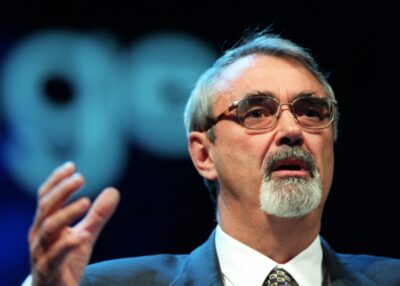

Vitec är ett mjukvarubolag från Umeå som firat stora triumfer på börsen tack vare sin konsekvent utförda och framgångsrika förvärvsstrategi. Sedan starten 1998 har grundarduon Lars Stenlund och Olov Sandberg köpt upp 27 mindre mjukvarubolag – ofta enproduktbolag.

De har riktat in sig på små nischer med låg konkurrens och mogna produkter. Här har man kunnat köpa billigt och med lånefinansiering har det satt rejäl fart på vinsten per aktie. Som framgår av diagrammet så har Vitec växt kraftigt.

Den här utvecklingen har inte gått börsen obemärkt förbi och idag har Vitec ett börsvärde på 1,8 miljarder. Bolaget fick en rejäl omvärdering när bilden av ett trögväxande (organiskt sett alltså) och ospännande bolag ersattes av den av en förvärvsmaskin mer lik Indutrade än andra IT-bolag som IFS eller Enea.

Det senaste året har ändå kursuppgången stannat av och frågan är om det börjar öppna sig ett köptillfälle i den annars högvärderade aktien?

Tittar vi på hur Vitec står och går, inklusive annonserade förvärv, så får vi det till att vinstförmågan ligger kring 105 Mkr i rörelseresultat vilket kan översättas till 2,50 kronor per aktie. Det ger en värdering av Vitec på p/e 26, vilket förstås inte känns så attraktivt.

Tittar vi på resultatutvecklingen så pekar den faktiskt nedåt, hittills i år. Rörelsevinsten har minskat 13 procent. Tappet har två skäl. Dels valutaeffekter då vinsterna från de norska intäkterna devalverats när norska kronan försvagats, dels effekter av att Vitec tappat storkunder på sina system för fastighetsmäklare.

Långsiktigt är det inget som oroar jättemycket. Kundtappet är främst en följd av att Fastighetsbyrån bestämt sig för att utveckla ett eget system och fasa ut Vitec. Att bolag väljer bort externa leverantörer av stödsystem och utvecklar själva hör numera till ovanligheterna och är inget vi väntar oss bli en trend.

Men om något så visar kundavhoppet på riskerna i att driva konsolideringen i små nischer alltför långt. Efter förvärv i början av 2010-talet hade Vitec skaffat ett monopol inom system för svenska fastighetsmäklare. Kundnöjdheten var inte på topp från början och monopolläget gjorde inte saken bättre.

Samtidigt tuffar förvärvsmaskinen Vitec på i bra takt med två företagsköp, bägge i Finland, hittills under 2016. Totalt investerar Vitec 100 Mkr i bolagen till multiplar kring 6-7 gånger vinsten. Hur bra köpen är återstår att se men bolagen uppfyller i alla fall de villkor kring hög andel återkommande intäkter som Vitec satt upp. Historiskt har bolaget ett bra förvärvsfacit – även om vi noterar viss mindre nedskrivningar av tilläggsköpeskillingar också.

Eftersom de faktorer som pressar ned årets resultat är engångsartade ser de kommande åren bra ut för bolaget. Modellen är enkel på pappret. Investera 100-120 Mkr varje år i nya företag till vinstavkastningsnivåer runt 14-20 procent (ev/ebit 5-7), finansiera det med skuld som kostar 3-4 procent och lev bra på mellanskillnaden. Ovanpå det finns en organisk tillväxt runt 2 procent. Allt som allt bör Vitec öka rörelsevinsten med 20-25 Mkr – under många år framöver.

Bra på pappret behöver förstås inte betyda bra i verkligheten. Men Vitecs ledning har många år visat att modellen faktiskt levererar. Det syns inga tydliga tecken på att det skulle vara på gång att ändras.

- Stort utbud. Enligt ledningen finns 100 bolag i Norden som är intressanta förvärvsobjekt för Vitec.

- Ingen prisinflation. De senaste köpen har varit till 4-8 gånger ebitda. Det är i linje med modellen.

- Begränsad konkurrens. Då Vitec endast investerar i små nischer får de vara i fred för stora mjukvarubolag, private equity. Hittills har bolaget gjort 27 förvärv sedan 1998. Bakom det är säkert mångfalt fler processer och endast i tre fall har en alternativ köpare snuvat Vitec på objektet.

Visst finns ändå risker som är värda att lyfta fram. En är att Vitec fortfarande är ett ganska litet företag – även om riskspridningen blivit markant bättre jämfört med för några år sedan då mäklarsystemen drog in merparten av vinsten. Idag finns 6 affärsområden och inget svara för mer än 30 procent av vinsten.

Den organiska tillväxten är dock låg och lär så förbli. Även en uppgång i räntan kan nämnas som ett hot. Dels då ökade räntekostnader minskar ”avkastningsmarginalen” mellan de verksamheter Vitec köper och finansieringen. Men ökad ränta kan på marginalen även devalvera den här typen av ”obligationsliknade” tillgångar som Vitec kan betraktas som.

Våra förväntningar sammanfattas nedan. Här har vi i strid mot praxis räknat in icke genomförda förvärv i siffrorna för 2017 och 2018. Tanken är att Vitec lyckas sysselsätta runt 100 Mkr i förvärv årligen, precis som man gjort de senaste åren. Detta är möjligen lite vågat – men den stora tillgången på objekt (100 stycken på ledningens lista) och få tecken på att priserna sticker i väg eller nya köpare kommer in så anser vi att det är rimligt. I så fall ser vi framför oss ett Vitec som tjänar 131 Mkr i rörelsen och 3,20 kronor per aktie 2018.

| Vitec | SEK | |||

| Börskurs: | 64,50 | |||

| Antal aktier (miljoner): | 29,9 | |||

| Börsvärde: | 1 896 Mkr | |||

| Nettoskuld: | 258 Mkr | |||

| SvD Börsplus förväntningar | ||||

| 2015 | 2016E | 2017E | 2018E | |

| Omsättning | 618 | 675 | 743 | 817 |

| – Tillväxt | 25,6% | 9,2% | 10,0% | 10,0% |

| Rörelseresultat | 101 | 95 | 111 | 131 |

| – Rörelsemarginal | 16,3% | 14,0% | 15,0% | 16,0% |

| Resultat efter skatt | 78 | 66 | 79 | 95 |

| Vinst per aktie | 2,66 | 2,20 | 2,60 | 3,20 |

| Utdelning per aktie | 0,90 | 0,90 | 1,00 | 1,10 |

| P/E | 24,2 | 29,3 | 24,8 | 20,2 |

| EV/EBIT | 21,4 | 22,8 | 19,3 | 16,5 |

| EV/Sales | 3,5 | 3,2 | 2,9 | 2,6 |

Hur ska man då värdera detta? Den här typen av förvärvsbolag eller ”roll-up”-bolag som det även kallas brukar värderas högt. Från svensk horisont rör sig tanken snabbt till industrigrossisterna som också är stabila förvärvsmaskiner.

Nedan finns en tabell med dessa, Vitec och samt ett företag från Kanada, Constellation Software, som jobbar med samma modell inom mjukvaruindustrin som Vitec.

De rena industrigrossisterna värderas till p/e 18 och ev/ebit 14,5 vilket är lägre än övriga bolag. Skillnaden är att de har en cyklisk komponent som vi tror att Vitec saknar. Ur det perspektivet är Vitec mer likt Addlife och Lifco som är mer konjunkturstabila tack vare inriktning mot hälsovårdssektorn. Dessa begåvas med p/e-tal på 21-26.

Det verksamhetsmässigt mest jämförbara bolaget, Constellation, har högst multiplar. En viktig skillnad är storleken och riskspridningen. Constellation har intäkter på 25 miljarder från flera kontinenter.

Med fingret i luften skulle Börsplus sätta ett p/e kring 22 som relevant för Vitecs del 2018. Det är högt för ett litet bolag men vi tror att Vitec kan öka vinsterna runt 20 procent per år fram till dess och fortfarande 2018 ha lika goda tillväxtutsikter som idag. Då kan värderingen av aktien förbli hög.

Det ger en potential på 12 procent, inklusive utdelningar. Det är en avkastningspotential som är för liten för att ge ett köpråd. Ändå tror vi inte att man tar allvarlig skada av att köpa aktien ens på 65 kronor. Men Vitec är framför allt en aktie att hålla koll på om börsen skulle svaja till eller om en rapport kommer in svagt och sänker kursen. Med en prislapp en bit under 60 kronor faller den sista pusselbiten på plats för ett köp av aktien.

Läs fördjupad analys

Marknaden

Vitec har utsett Norden till sin hemmamarknad och framför allt ökat intäkterna i Finland och Danmark på senare tid genom förvärv (se bilden ovan). Generellt sett är efterfrågan på Vitecs produkter inte särskilt cyklisk då bolagets intäktsbas domineras av återkommande intäkter (supportavtal och månadsavgifter) hänförligt till datasystem som kunderna använder i sin dagliga drift. Förutsättningarna varierar dock mellan de många olika segment som företaget verkar inom.

Totalt har Vitec uppskattningsvis ett 30-tal olika produkter och med intäkter om 640 Mkr är det tydligt att många av dessa är omsättningsmässigt små. Detta är helt i linje med bolagets strategi att investera i specialiserade system som inte är intressanta för de större mjukvarubolagen. Vitec delar upp sina affärer i sex olika affärsområden (se en sammanställning nedan) och inget drar in mer än 30 procent av resultatet. Också det är i linje med strategin att sprida riskerna över många produkter och marknader.

Det finns stora skillnader mellan de olika affärssegmenten men generellt kan man ändå säga att de alla är relativt små i termer av marknadsstorlek. Ett exempel är programvarusystem för fastighetsmäklare där Vitec har den absoluta merparten av den svenska marknaden men ändå inte omsätter mer än 160-170 Mkr (då bidrar även en rörelse i Norge med betydande intäkter).

En annan gemensam nämnare är att det rör sig om datasystem som kunderna använder i sin dagliga verksamhet. De löpande kostnader dessa kräver i form av månadsavgifter, underhåll- och supportavtal tenderar att ticka in även i en dålig konjunktur.

En egenhet med Vitec är att företagsledningen är relativt ”branschagnostisk” när man gör sina investeringar. Bolaget har satt upp en rad kriterier som förvärvsobjekt ska uppfylla och de som gör det blir aktuella att köpa – oberoende i vilken bransch eller på vilken marknad de verkar. Exempel på förvärvskriterier är en hög andel återkommande intäkter och egenutvecklad mjukvara.

Affärsmodell

Vitec är ett programvaruföretag med en hög andel av sina intäkter från mjukvara (80 procent) och en mindre del från tjänster och övrigt (20 procent). Tjänsteförsäljningen är uteslutande inriktad på de egna produkterna.

Den traditionella programvarumodellen är att kunden betalar en licensavgift för rätten att använda systemet i fråga – ofta i relation till antalet användare. Sedan väljer de flesta kunder även att teckna avtal om underhåll och support som löper tills vidare. Det ger rätt till att få nya versioner av mjukvaran och support för användarna. Under senare år har det blivit allt vanligare att leverera IT-system som en tjänst via webben och då betalar kunden vanligen en månadsavgift per användare. Detta kallas ofta Software as a Service (SaaS) eller ”molntjänster”.

Av Vitecs mjukvaruintäkter utgörs 95 procent av löpande underhålls- och SaaS-intäkter och endast 5 procent av licensförsäljning. Det speglar dels att bolaget verkar i mogna marknader där kunderna redan har system och nyförsäljningen är låg, dels att Vitec ställt om sig alltmer av sitt erbjudande till en SaaS-modell. Bolaget strävar efter att ha en hög andel sådana återkommande intäkter – det ger stabila och förutsägbara intäkter.

Kostnaderna utgörs mestadel av löner till personalen – utvecklare, säljare och supportavdelning. Bolaget lägger cirka 10 procent av sina intäkter årligen på nyutveckling av sina mjukvaror, vilket är en förhållandevis låg siffra jämfört med andra programvarubolag. Dessa kostnader aktiveras i balansräkningen och skrivs av under fem år. Man kan notera att när Vitec förvärvar andra bolags aktiverade FoU-utgifter (programrättigheter) så skrivs de av på 10 år, vilket ledningen anser är mer rättvisande. Aktiveringarna och avskrivningarna är ungefär lika stora.

Sammantaget har Vitec en attraktiv affärsmodell som medger höga marginaler (målet är 15 procent i termer av ebit), goda avkastning på tillgångarna och ett kassaflöde i nivå med vinsten. Organisk tillväxt är starkt värdeskapande, men den är tyvärr relativt låg i Vitecs nischer.

Bolagets ”skalbarhet” begränsas av det faktum att intäkterna genereras av ett stort antal produkter (cirka 30). Det kostar typiskt sett extra att underhålla ett sådant stort utbud och det är förklaringen till att marginalerna inte är ännu högre än de är (mjukvarubolag med 70+ procent produktintäkt kan (bör?) ha 30 procents rörelsemarginal).

Att slå ihop produktutbudet är möjligt i vissa fall och driver marginalen starkt (givet att kunderna kan växlas över från den nedlagda till den kvarvarande produkten). Vitec har gjort detta i några fall men det är inte ett scenario för större delar av dagens portfölj. Skillnaderna är för stora mellan produkterna – särskilt mellan olika länder.

Bolaget kan å andra sidan återinvestera sina goda kassaflöden i förvärv till mycket god avkastning. De senaste åren har i stort sett hela företagets fria kassaflöde gått till förvärv.

Mål och strategier

Uthålligt lönsam tillväxt och 15 procent rörelsemarginal. Det är Vitecs uttalade finansiella mål. Bilden nedan illustrerar hur bolaget uppfyllt dem de senaste fem åren.

Strategin är att erbjuda branschspecifika programvaror i nischer med begränsad konkurrens från stora mjukvarubolag. Ofta beror det på att nischen ifråga är för liten för att vara intressant för dessa.

Vitec strävar efter att nå en hög andel återkommande intäkter och jobbar aktivt med att ställa om sina produkter från en traditionell licensbaserad intäktsmodell till SaaS-upplägg.

| Vitecs största ägare | ||

| Mawer Investment Management | 6,96% | |

| Lars Stenlund | 6,35% | |

| Thomas Eklund | 5,94% | |

| Olov Sandberg | 5,60% | |

| Martin Gren | 3,95% | |

| SEB Fonder | 3,89% | |

| Fidelity | 3,54% | |

| Nils-Eric Öquist | 3,06% | |

| Länsförsäkringar Fonder | 2,62% | |

| Lars Svensson | 2,05% | |

| Källa: Holdings |

Om aktien

Största ägare i Vitec är Kanada-baserade Mawer Investment. Det är ingen vågad gissning att dessa varit investerare i Constellation Software och sett Vitec som en investering på samma tema – fast i en tidigare fas. Värt att notera är att Marwer även har större aktieposter i Addlife, Indutrade, Addtech och Beijer Ref som också jobbar aktivt med många små förvärv som Vitec.

Annars är grundarna Lars Stenlund (nuvarande vd) samt Olof Sandberg fortfarande större ägare. De sålde i början av året en dryg tiondel var av sina respektive innehav. Kursen låg då något under 60 kronor. Köpare var Nordea Småbolagsfond.

Aktien är noterad på Stockholmsbörsens Small Cap-lista. Till kursen 65 kronor uppgår börsvärdet till 1,8 miljarder kronor.

Vitec har betalat utdelning sedan 2002 och faktiskt höjt varje år sedan dess. I våras delades 0,90 krona per aktie ut vilket på dagens kurs ger en direktavkastning på 1,4 procent. Utdelningsandelen var 34 procent. Policyn är att dela ut minst en tredjedel procent av vinsten.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.