Skandalbolagets comeback

Det är sällan publika rapportpresentationer är så korta. Blott tio minuter inklusive obligatorisk frågestund – dock utan några frågor från eventuella lyssnare – krävdes för vd Håkan Kirstein och finanschefen Petter Traaholt att presentera infrastrukturbolaget Eltels kvartalsrapport i början av augusti. Intresset och förtroendet från aktiemarknaden är minst sagt ljummet. Aktien har backat 18 procent i år och med 58 procent de senaste två åren.

Aktieägare som har varit med sen börsintroduktionen i februari 2015 har haft några stökiga år. Börsresan började i dur och aktien steg 50 procent på ganska kort tid. I oktober 2016 påbörjades resan söderut. Eltel vinstvarnade och aktien föll 41 procent. Primärt angavs projektförluster i Afrika ligga bakom liksom kvalitetsrelaterade prestandaproblem i järnvägsprojekt i Norge. Detta hade bolaget delvis flaggat för redan i andra kvartalsrapporten i augusti. Utvecklingen hade dock förvärrats i framför allt Afrika-projekten. För stort risktagande och aggressiv vinstavräkning tvingade sedan fram ytterligare vinstvarningar på kort tid.

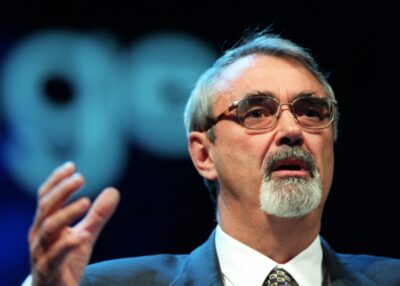

Den då nytillträdde vd Håkan Kirstein – som för övrigt lämnar över till Casimir Lindholm den 1 september – blev tvungen att genomföra ett helt annat arbete än vad han hade anställts för. Hela ledningen byttes ut liksom stora delar av styrelsen. Tidigare vd:n Axel Hjärne polisanmäldes och flera personer med insyn i bolaget sålde aktier före vinstvarningen i oktober. Ett antal verksamheter har avyttrats för att balansera risknivån och koncentrera bolaget till områden där Eltel är i en marknadsledande position och med en högre andel repetitiv affärsmodell. Balansräkningen stärktes med en nyemission på 1,5 miljarder kronor i början av 2017.

Eltel har därför krympt ner till knappt 7 700 anställda. I dag är bolaget en leverantör av tekniska tjänster inom infrastruktursektorn, även kallat infranet. Med det menas företag som äger och driver olika infrastrukturnät i samhället, främst inom energi, telekom och transport. Många av dessa infranetföretag skapades i spåren av avregleringen och privatiseringen av dessa marknader i Europa. Inte minst Eltel, som är sprungen ur den finska energijätten Fortum år 2001 då bolaget outsourcade sin fältserviceorganisation.

Sverige, Finland och Norge utgör huvudmarknader med drygt 75 procent av omsättningen. I dag utgörs kärnverksamheten av de två stora segmenten Power och Communication i Norden, Polen och Tyskland. Segmentet Power tillhandahåller underhåll av elnät samt underhållstjänster och projektarbeten till nationella operatörer och ägare av distributionsnät. Liknande tjänster till telekomoperatörer och ägare av kommunikationsnätverk tillhandahålls av segmentet Communications.

Eltels marknad är i princip icke-cyklisk och med en stabil underliggande årlig marknadstillväxt i storleksordningen 2 till 4 procent. Föråldrad kraftinfrastruktur, snabb teknisk förändring och regulatoriskt tryck inom EU tvingar fram stora investeringar som av naturen har långa men förutsägbara cykler. Lägg även till en ökad nivå av outsourcing bland kunderna.

Efter transformeringen kan man säga att Eltel har en stabil och lönsam kärnverksamhet i Norden samt Polen med marknadstillväxt enligt ovan och lite bättre tillväxtförutsättningar i Tyskland, som dock endast utgör 7 procent av Eltels omsättning i dagsläget.

Är det då dags att köpa Eltels aktie? Även om det tar tid att ställa om en bolagskultur finns goda skäl att anta att så har skett. Åtminstone har bolaget kommit en bra bit på väg. Stort fokus har lagts på riskhantering i verksamhetsstyrningen och en striktare styrmodell. Risken för att Eltel prisdumpar sig in i nya projekt med usel lönsamhet bör därför ha minskat.

Nya förvärv ligger dessutom fortfarande en bra bit fram i tiden, givet att balansräkningen fortfarande är relativt svag med en nettoskuldsättning på 4,3 gånger rörelseresultatet (ebitda) för den senaste tolvmånadersperioden. Kassaflödet uppvisar en stark säsongsmässig variation fram till det tredje kvartalet. Det operativa kassaflödet var negativt med 180 miljoner kronor i halvårsrapporten, främst på grund av ökning av rörelsekapitalet. Rörelsekapitalintensiva projekt i Polen uppges ligga bakom, vilket kommer skapa fortsatt volatilitet i rörelsekapitalet även framöver.

En viktig signal för att våga ge sig in i aktien är att kärnverksamheten trots allt ser ut att ha stabiliserats och nu åter visar tillväxt. Justerat för valuta och avyttrade enheter växte omsättningen med 4,5 procent under andra kvartalet och med 3,1 under första halvåret. Det är helt i linje med de finansiella mål som bolaget har angett till en årlig tillväxt mellan 2 och 4 procent. Likaså mer än fördubblades ebita inom kärnverksamheten där ebita-marginalen landade på 3,3 procent, fortfarande en bit kvar till målet om 5 procent. Det låter möjligen lågt, men marginalerna i branschen är tunna givet den hårda konkurrensen och de begränsade förutsättningarna att höja priset. Kontrakten är dessutom ofta tecknade till fast pris.

Eltel dras dock fortfarande av ett antal kundprojekt med mycket låga marginaler som tecknades mellan 2013 och 2015, inför börsnoteringen. Dessa projekt löper ut under 2018. Likaså försvinner de sista dåliga projekten i Afrika ur böckerna under första halvåret 2019. Med andra ord bör 2019 bjuda på en rejäl marginalförbättring och målet om 5 procent ebita-marginal. Dessutom tillkommer årliga besparingar på cirka 30 miljoner kronor från den nya organisationsstrukturen.

Givet den svängiga historiken och den osäkerhet som har funnits och fortfarande finns kvar kring bolaget kan en rabatt relativt de nordiska konkurrenterna motiveras. Samtidigt har bolaget lagt det största stöket bakom sig och det bör rimligen finnas goda möjligheter att överraska positivt framöver. Det dröjer dock till 2019 innan förväntningarna kan skruvas upp i bolaget på allvar. Det bör bli ett år med utdelning motsvarande 5 procents direktavkastning. En krydda är förändringar på ägarsidan med ett potentiellt utköp regisserat av största ägaren, riskkapitalbolaget Triton, som äger 16,4 procent av bolaget. Sammantaget är aktien köpvärd upp till 31 kronor i vår ettåriga investeringshorisont.

Fotnot: Eltel är ett innehav i Affärsvärldenfonden. Fonden har ägt Eltel sedan juni 2016 och har 3–5 års placeringshorisont.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.