Analys Icta

Äntligen strategisk reträtt i Intellecta

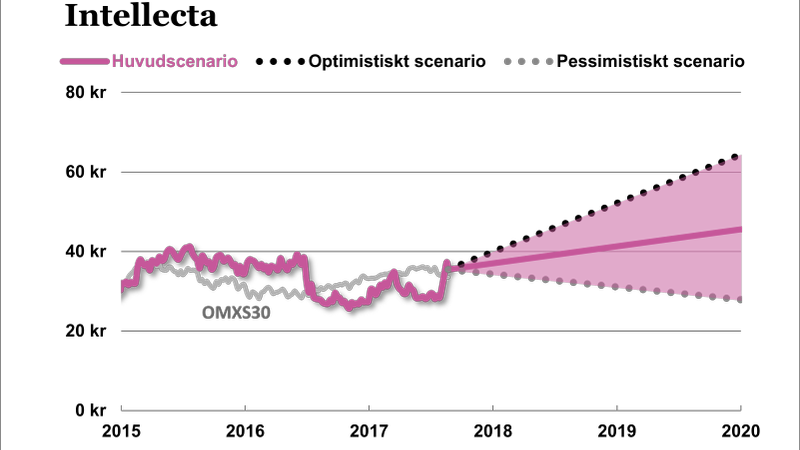

Intellecta (börskurs 35,50 kronor 22/8) är ett bolag vi berört vid flera tillfällen (sök på Intellecta i Analysarkivet så hittar du allt). Sedan 2013 är bolaget i huvudsak ett konsultbolag – hittills präglats av en minst sagt snårig struktur. Koncernen består i dagsläget av flera olika konsult- och kommunikationsbyråer inom olika områden och med medelmåttiga resultat. Intellecta har därför varit något av en turn-around- och renodlingskandidat under längre tid.

I går måndag meddelade bolaget nästa steg i den resan när det stod klart att Intellecta säljer hela affärsområdet Strategic Communications. Totalt bestod den verksamheten av sex olika kommunikationsbyråer med byråintäkter på 128 Mkr med en rörelsemarginal på 2,9 procent 2016. Affärsområdet har plågats av dålig lönsamhet under längre tid även om resultattrenden varit positiv senaste två åren.

Totalt får Intellecta 41 Mkr för verksamheterna på skuldfri basis vilket är i linje med vad vi skissat på tidigare. Köpare av verksamheterna är kommunikationsrådgivaren Hallvarsson & Halvarsson (undantaget byrån WOW som säljs till United Media Group).

Kvar i koncernen blir affärsområdet Digital som i dag består av:

- FFW: konsult och utvecklare av större hemsidor baserade främst på webbpubliceringsplattformen Drupal.

- River: digital kommunikations- och reklambyrå.

- Isbit Games: kommersiell mobilspelutvecklare som just nu toppar nedladdningslistorna med det nysläppta spelet Zlatan Legends.

Totalt har kvarvarande verksamheter byråintäkter på ungefär 330 Mkr och presterar en rörelsemarginal på ungefär 10 procent, delvis beroende på dagsformen i bolagets Drupal-verksamhet (läs mer i vår tidigare analys).

Det finns dock anledning att tro att strukturarbetet inte stannar här, snarare tvärtom.

Efter avyttringen kommer moderbolaget Intellecta i huvudsak äga tre verksamheter, och kan liknas lite vid ett mindre investeringsbolag. Tillsammans tjänar de ägda verksamheterna kring 30-35 Mkr årligen samtidigt som ägar- och moderbolaget Intellecta bränner knappt 15 av dessa på kostnader för lokal, ledning, börskostnader, med mera.

Det är uppenbart att det i denna nya betydligt mindre koncern är allt svårare att motivera varför detta översta ägarled, moderbolaget Intellecta, ska finnas.

Ett alternativ vore att biffa upp ”investeringsverksamheten” genom att köpa nya tillgångar. Det lär dock inte vara aktuellt eftersom likviden från avyttringen av Strategic Communications måste gå till att beta ner de höga skulderna.

Det andra alternativet är att i stället banta ner moderbolaget Intellecta kraftigt och låta dotterbolagen sköta sig mer självständigt. En sådan manöver skulle innebära att de höga centrala kostnaderna kan minskas markant.

Isbit skulle också kunna frikopplas helt från övriga Intellecta genom en börsnotering eller på annat sätt. Hur pass väl River hänger ihop med resten av Digital vet vi inte exakt men innehavet skulle antingen kunna fortsätta vara en del av Digital eller kanske avyttras även det.

Kvar skulle då endast ett betydligt mer enhetligt och lättrott Digital finnas – den verksamhet som troligen också kommer utgöra inspiration inför det namnbyte som ska avhandlas inom kort på en extrainsatt bolagsstämma.

| Intellecta | SEK | |||

| Börskurs: | 35,50 | |||

| Antal aktier (miljoner): | 4,5 | |||

| Börsvärde: | 161 Mkr | VD | Yann Blandy | |

| Nettoskuld: | 56 Mkr | Styrelseordförande | Richard Ohlson | |

| SvD Börsplus förväntningar | ||||

| 2016 | 2017E | 2018E | 2019E | |

| Omsättning | 449 | 345 | 369 | 395 |

| – Tillväxt | 9,4% | -23,2% | 7,0% | 7,0% |

| Rörelseresultat | 20 | 31 | 35 | 39 |

| – Rörelsemarginal | 4,5% | 9,0% | 9,5% | 10,0% |

| Resultat efter skatt | -49 | 12 | 15 | 17 |

| Vinst per aktie | -10,82 | 2,71 | 3,30 | 3,80 |

| Utdelning per aktie | 0,50 | 0,50 | 1,25 | 1,50 |

| Avkastning på eget kapital | -26% | 7% | 9% | 9% |

| Operativt kapital/omsättning | 3% | 2% | 1% | 1% |

| Nettoskuld/EBIT | 3,6 | 1,8 | 1,2 | 0,7 |

| P/E | -3,3 | 13,1 | 10,8 | 9,3 |

| Estimaten nedan är baserade på följande antaganden: |

| 1. Proforma, som om Strategic Communications hade avyttrats i början av 2017. |

| 2. Centrala kostnader minskar från 14 till 3-5 Mkr. |

| 3. Omsättningen är baserad på det som Intellecta redovisar som byråintäkter. |

En annan fråga som ska avhandlas på bolagsstämman är den om ägarbilden. Ägarna av de röststarka A-aktierna i Intellecta har nämligen öppnat för en omstämpling av aktier, från A till B.

Flera storägare med inflytande över bolaget är nämligen kvar från tiden långt innan 2013 när Intellecta fortfarande var en tryckerikoncern. Och det är ingen vild gissning att de tids nog lär vilja avsluta kapitlet som ägare i bolaget – särskilt eftersom den nya Digital-koncernen kommer ha väldigt lite att göra med det gamla Intellecta som en gång var.

Det finns lite olika alternativ för hur en sådan lösning ska gå till. Men en inte orimlig gissning är att den mynnar ut i att nuvarande ägare minskar sitt inflytande och att minoriteten i Digital istället tar över stafettpinnen, alternativt att någon helt ny ägare kommer in.

I bästa fall blir slutprodukten ett snyggt och prydligt konsultbolag, kanske utan stora minoritetsposter i dotterbolagen och med nya engagerade ägare.

För aktien lär framtida framgång hänga både på hur strukturarbetet fortlöper och hur bolagets Drupal-verksamhet utvecklas (som vi skrivit mycket om i tidigare analyser).

Men det börjar onekligen hända saker i Intellecta och på nuvarande kurser tror vi det finns mer uppsida i att vara med på resan. Vi upprepar köprådet på Intellecta-aktien.

| Intellectas 10 största ägare | Kapital | Röster |

| Richard Ohlson | 10,35% | 6,86% |

| Avanza Pension | 5,94% | 3,94% |

| Erik Åfors | 5,36% | 3,56% |

| Lars Fredrikson | 4,92% | 17,47% |

| Mikael Östman | 4,52% | 3,00% |

| Case Asset Management & Fonder | 4,41% | 2,92% |

| Nancy Stango | 3,17% | 2,10% |

| Leif Lindberg | 2,38% | 15,78% |

| John Strandberg | 2,37% | 1,57% |

| Per Granath | 2,26% | 6,76% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.