Analys IPO-guiden BPC Instruments

BPC Instruments: Lönsam gaskontrollör med potentiellt flyktig värdering

| BPC Instruments | November 2021 |

| VD: | Jing Liu |

| Styrelseordförande: | Gustaf Olsson |

| Antal anställda: | 9 |

| Nyckelpersoners ägande efter IPO: | Cirka 89 % |

| Lista: | Spotlight Stock Market |

| Teckningskurs: | 20,50 kr |

| Antal aktier efter IPO: | 10,5 miljoner |

| Börsvärde: | 215 Mkr |

| Nettokassa efter IPO: | 14 Mkr |

| Resultatnivå, årstakt: | Cirka 4 Mkr |

| Källa: Affärsvärlden / Bolaget | Räknat på max antal aktier efter IPO. Resultatnivå är bolagets prognos för 2021. |

BPC Instruments (teckningskurs 20,50 kr) utvecklar och säljer instrument för att analysera biotekniska processer där mikroorganismer bryter ner organiskt material. Bolaget grundades 2005 och är baserat i Lund.

Bolaget har sin tyngdpunkt mot biogasindustrin men breddar sig nu inom nya områden.

BPC gör nu en nyemission av aktier inför notering på Spotlight. Erbjudandet uppgår till 15 Mkr varav 10 Mkr på förhand är taget av teckningsåtagare.

Kapitalet ska användas för att snabba på tillväxten inom områden så som nedbrytbarhet och komposterbarhet.

Under 2020 hade BPC en omsättning på 22 Mkr och gjorde en vinst på 4 Mkr. Första tre kvartalen 2021 var omsättningen 17 Mkr och vinsten 2 Mkr.

DISCLAIMER

Disclaimer: Afv skriver analyser på så gott som alla bolag som ska notera sig. I fallet BPC Instruments har Afv via bolaget fått ta del av finansiell info i förväg vilket medför att analysen publiceras redan i början av teckningstiden. Denna ”early look” har genomförts tack vare att BPC Instruments också har köpt annonser av Afv för sin notering. Det ska dock starkt betonas att Afv-analysen inte på något sätt är betald av eller styrd av bolaget. Det är endast tidpunkten för publicering som kunnat tidigareläggas via ”early look”.

Läs mer om aktuella noteringar på IPO-guiden

| IPO-GUIDE | BPC Instruments |

| Lista | Spotlight |

| Omsättning rullande tolv månader | 28 Mkr |

| Antal anställda | 9 |

| Teckningskurs | 20,50 kr |

| Rådgivare | Sedermera FK |

| Storlek på erbjudande | 15 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 214 Mkr |

| Emissionskostnad | Cirka 1 Mkr (9,3% av erbjudandet) |

| Säkrad andel av IPO* | 67% |

| Investerare som ska teckna i IPO | Polynom Invest, Ahmed Mirée, Kent Eklund, Capitral, Alexander Schoeneck, m.fl. (67% i åtagande) |

| Garanter | – |

| Flaggor** | En flagga |

| Sista teckningsdag | 2021-12-01 |

| Beräknad första handelsdag | 2021-12-16 (15 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

En flagga enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 391 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,8 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar en flagga i BPC Instruments

# Lång väntetid

Att teckna IPO-er innebär extra risker och risken ökar om man måste vänta länge från att aktier tecknas till att de börjar handlas. Av administrativa skäl tar det ofta 1-2 veckor eller mer innan småbolag börjar handlas. Om väntetiden är längre än 10 dagar så hissar Affärsvärlden varningsflagg för de IPO-er som är i den sämsta fjärdedelen i sin storleksklass.

BPC Instruments-aktien börjas handla 15 dagar efter sista anmälningsdag.

AFFÄRSVÄRLDENS SYN PÅ BPC INSTRUMENTS

BPC har omsättning på mer än 20 Mkr och en stabil lönsamhet. Detta är inte ett förhoppningsbolag. Afv använder ändå vår mall för sådana bolag i denna analys eftersom vi uppfattar planerna på en breddning till nya produkt- och marknadssegment som en minst lika viktig komponent i BPC:s värdering som de nuvarande vinsterna. Se även faktaruta längst ned.

1. INCITAMENT NYCKELPERSONER

Personer i styrelse och ledning äger cirka 90% av aktierna efter noteringsemissionen. Största ägare är VD Jing Liu med 65%. Ordförande Gustaf Olsson och styrelseledamot Kristofer Cook äger cirka 12% vardera. De tre tecknar också nya aktier för mindre belopp. De har alla lock-up på 90% av sina aktier under 12 månader. Det finns ett mindre optionsprogram för personal utestående. Om två år kan detta optionsprogram ge ett ägande på knappt 1%.

2. TRACK RECORD NYCKELPERSONER

BPC Instruments (tidigare Bioprocess Control) grundades 2005 av Jing Liu, Gustaf Olsson och Kristofer Cook. De tre har alla koppling till Lunds Universitet. Liu är docent i bioteknik och är bolagets VD sedan 2014. Tidigare var han bolagets tekniska chef. Ordförande Gustaf Olsson är professor emeritus vid institutionen för Industriell elektroteknik och automation.

Kristofer Cook har en masterexamen från Lunds Universitet. Mellan 2006-2009 var han VD för BPC. Han har även varit med och grundat andra bolag så som till exempel Bioextrax (bioplast) och Carbiotix (maghälsa). Dessa är idag noterade på Spotlight. Bioextrax har varit en succé och även Carbiotix har gått starkt. Cook är VD för Carbiotix.

3. TROVÄRDIGHET FÖR PRODUKT OCH STRATEGI

BPC Instruments utvecklar och säljer instrument för att analysera alla biokemiska processer där mikroorganismer bryter ner organiskt material och det utsöndras gaser.

Den absolut största delen av bolagets intäkter kommer från kunder inom biogassektorn. Biogas är ett förnybart bränsle och används till produktion av värme och el eller som fordonsgas. Den kan också användas som råvara eller energikälla inom industrin. Biogas framställs av biomassa (olika typer av biologiskt avfall) och består till största delen av metan. Vanligaste metod för framställning är genom rötning. Mikroorganismer bryter då ner avfall och annat organiskt material i syrefri (anaerob) miljö.

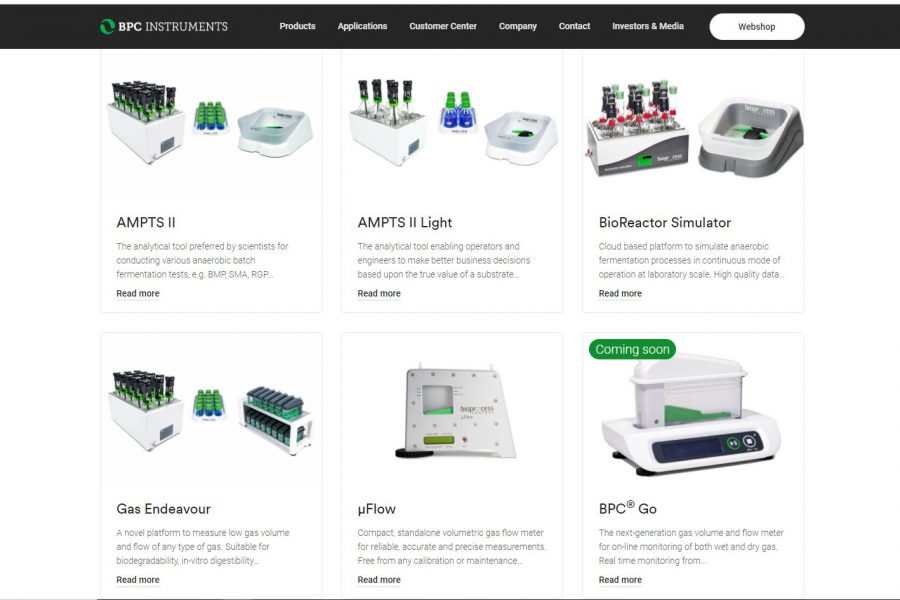

Bolagets produkter mäter gasvolym och flödeshastighet och användaren kan utvärdera och optimera processen. Bolagets huvudprodukter kallas AMPTS II, Gas Endeavour och BPC µFlow. Produktportföljen skyddas av över 20 patent. Försäljning sker både genom direktförsäljning och genom distributörer.

LEDANDE INOM SIN NISCH

BPC är ledande inom sin nisch av instrument för biogasoptimering. Bolaget uppskattar att deras globala marknadsandel för kvalitetsanalys av biogasproduktion är cirka 90%.

Bolaget exporterar till över 60 länder och 90% av bolagets intäkter kommer från länder utanför Sverige. 50-55% av omsättningen kommer från EU, 20-25% från Asien och 10% från USA. Kunderna finns både inom industrin och inom akademin.

Omsättningen har varit stabil kring dryga 20 Mkr sedan 2017. Omkring 90% av bolagets intäkter kommer från kunder inom biogassektorn. För 2021 väntar sig bolaget en nettoomsättning på 24 Mkr och en vinst på 4 Mkr.

NYA OMRÅDEN

BPC anser att bolagets instrument lämpar sig väl även för tillämpningsområden utöver biogas. Under 2020 togs beslutet att satsa på områden som bland annat biologisk nedbrytbarhet & komposterbarhet, t.ex. nedbrytning av bioplast och förpackningar. Här ser bolaget potential i och med nya krav och regleringar vad gäller miljömål. Engångsförpackningar av plast minskar exempelvis. De nya marknaderna bedöms som stora och konkurrensen som liten.

BPC har redan kunder inom dessa områden då de existerande produkterna fungerar även för dessa ändamål. Under året har bolaget också sett en ökande omsättning därifrån. En ny generation av produkter är också färdigutvecklad och väntas lanseras under första halvåret 2022.

2024 är målsättningen att 30% av omsättningen ska komma från dessa nya områden. Bolagets målsättning är också att den totala omsättningen ska växa med 10% per år framöver.

4. NÖDVÄNDIGA ANTAGANDEN I OPTIMISTISKT SCENARIO

För att Affärsvärldens optimistiska scenario ska inträffa måste BPC visa att instrumenten är användbara och efterfrågas inom de nya marknadsområdena.

OPTIMISTISKT SCENARIO

| BPC Instruments | Idag | Tänkbart 2024 | |

| Avklarad milstolpe | Existerande produkter på marknaden & 28 Mkr omsättning (RTM) med lönsamhet | Framgång med nya produkter. Omsättning >40 Mkr. Fortsatt lönsamhet. | |

| Kommande värdedrivare (i) | Ökad försäljning inom nya områden | Ökad försäljning, nya områden, nya produkter | |

| Värderingsmodell (ii) | P/Sales 8 | P/Sales 10 | |

| Resultatnivå, årstakt | Cirka 4 Mkr | Positivt | |

| Börsvärde, Mkr (iii) | 215 Mkr | 400 Mkr | |

| Optimistisk vinstchans (iv) | 90% | ||

TABELLFÖRKLARING OPTIMISTISKT SCENARIO

Tabellen visar bolaget i dag samt ett tänkbart framtida optimistiskt scenario. Detta är alltså inte Affärsvärldens huvudscenario. Huvudscenariot för förhoppningsbolag är att det oftast slutar med en stor förlust för investerarna.

(i) Värdedrivare är de enligt Affärsvärlden enskilt viktigaste aktiviteterna och målen för bolagets utveckling. Exempel på värdedrivare i förhoppningsbolag är: licensavtal, regulatoriska godkännanden, genombrottsorder, kundintag, nya marknader, nya råvarufyndigheter, nya forskningsdata, produktlanseringar etc.

(ii) Värderingsmodell: Vad är viktigast för hur aktien prissätts på börsen? Enklast är det om man har vinster eller omsättning att utgå ifrån som kan ge en värderingsmultipel som P/e-tal, EV/EBIT eller EV/Sales. Annars är man hänvisad till en grov skattning av vad som vore ett rimligt börsvärde i en tänkt framtid efter att bolaget klarat av flera värdedrivande milstolpar längs vägen.

(iii) Börsvärde idag avser aktuell börskurs och full utspädning efter eventuell pågående nyemission. Börsvärdet i en tänkbar framtid avser Affärsvärldens (ofta svåra) bedömning av vad som kan vara ett rimligt framtida börsvärde i ett läge där Affärsvärldens optimistiska antaganden om utvecklingen slagit in.

(iv) Optimistisk vinstchans är en förenklad skattning av potentialen i aktien på några års sikt. Detta är starkt förenklat och tar inte hänsyn till mindre finansieringsbehov eller exakt nettoskuld/kassa. Större bedömda finansieringsbehov är dock inkluderade vilket i så fall anges i tabellen och/eller i analysen.

BPC:s egna prognos för 2021 är en omsättning på 24 Mkr och en vinst på 4 Mkr. Värderingen (pre-money) på bolaget i emissionen nu är knappt 200 Mkr. Det är högt och motsvarar en värdering på 8x omsättningen eller 50x vinsten. Bolagets målsättning är att växa 10% årligen vilket verkar realistiskt. Det krävs dock högre tillväxt än så för att se någon uppsida.

I en optimistiskt scenario 2024 räknar vi med att BPC skulle kunna omsätta 40 Mkr (motsvarande cirka 20% årlig tillväxt). Tillsammans med en hög värdering på 10x omsättningen finns då uppsida.

PESSIMISTISKT SCENARIO

Med existerande produkter, omsättning och lönsamhet är riskerna markant lägre i BPC Instruments än i många andra utvecklingsbolag vi skriver om. Att bolaget får ett börsvärde på 215 Mkr innebär att kännbar värdeförlust för investerarna ändå finns på radarn om den operativa utvecklingen blir svag.

AFFÄRSVÄRLDENS SLUTSATS

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna.

Att BPC Instruments har existerande produkter, försäljning och lönsamhet är bra. Även personerna bakom ger trovärdighet. Bolagets breddning mot nya områden kan bli bra men Afv har svårt att bedöma hur bra. Givet bolagets egna tillväxtmål är dock värderingen ansträngd. Vi landar i ett neutralt råd.

SÅ SER AFFÄRSVÄRLDEN PÅ FÖRHOPPNINGSBOLAG

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Affärsvärldens åsikt börja med nyckelpersonerna i projektet.

- Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

- Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

- Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

- Nödvändiga antaganden i optimistiskt scenario. Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Affärsvärldens slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

- 1 eller 2 = Sälj

- 3 eller 4 = Neutral

- 5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser