Analys Catella

Catella: Hävstång på piggare fastighetsmarknad

| Catella | |

| Börskurs: 30,00 kr | Antal aktier: 88,3 m |

| Börsvärde: 2 650 Mkr | Nettokassa: 112 Mkr |

| VD: Rikke Lykke | Ordförande: Erik Rune |

Catella (30,0 kr) är verksamma inom fastighetssektorn och driver fonder, erbjuder rådgivning samt gör egna fastighetsinvesteringar.

Catella har en brokig historik med flertalet verksamheter. Sedan 2018 är dock bolagets huvudaffär europeiska fastighetsfonder.

Renodling av verksamheten

Catellas verksamhet har under lång tid varit spretig med flertalet olika inriktningar. Mellan 2014 – 2018 avyttrades ett antal verksamheter:

- Hedgefonder

- Bankverksamhet

- Annan förmögenhetsförvaltning mot privatpersoner

Det har gjort att Catella idag är mer renodlat mot kapitalförvaltning inom fastighetssektorn.

Huvudägare sedan 2008 med 49,4% av aktierna är Johan Claesson via Claesson & Anderzén. Tillsammans med dottern Pernilla Claessons ägande på 0,7% är familjen Claesson majoritetsägare. Johan var ordförande under 16 år men avgick 2024. Idag är Erik Rune, VD för Claesson & Anderzén, istället ordförande.

I augusti i år tillträdde Rikke Lykke som VD efter Christoffer Abrahamson. Lykke har en lång bakgrund inom fastighetssektorn, främst som koncernchef på DEAS och ledande befattningar inom PATRIZIA.

| Affärsvärldens huvudscenario | 2024 | 2025E | 2026E | 2027E |

| Omsättning | 2 206 | 1 994 | 1 974 | 2 210 |

| – Tillväxt | +30,0% | -9,6% | -1,0% | +12,0% |

| Rörelseresultat | 128 | 335 | 268 | 365 |

| – Rörelsemarginal | 5,8% | 16,8% | 13,6% | 16,5% |

| Resultat efter skatt | 30 | 194 | 168 | 244 |

| Vinst per aktie | 0,34 | 2,20 | 1,90 | 2,76 |

| Utdelning per aktie | 0,90 | 1,00 | 1,10 | 1,20 |

| Direktavkastning | 3,0% | 3,3% | 3,7% | 4,0% |

| Avkastning på eget kapital | 1% | 9% | 8% | 11% |

| Kapitalbindning | 147% | 73% | 76% | 73% |

| Nettoskuld/Ebit | 14,0x | -0,4x | -0,6x | -0,5x |

| P/E | 88,3x | 13,6x | 15,8x | 10,9x |

| EV/Ebit | 19,9x | 7,6x | 9,5x | 7,0x |

| EV/Sales | 1,2x | 1,3x | 1,3x | 1,2x |

| Kommentar: Den starka omsättningstillväxten 2024 beror på att Catella ändrade redovisningsprincip där försäljningar och andra intäkter inom Principal Investment nu i högre utsträckning klassificeras som omsättning snarare än övriga rörelseintäkter. | ||||

Idag består verksamheten av tre delar:

- Investment Management (IM) – fastighetsfonder och förvaltningsmandat inom fastigheter. Kunder är institutioner och professionella investerare.

- Corporate Finance (CP) – rådgivning inom fastighetstransaktioner.

- Principal Investment (PI) – investeringar i fastighetsprojekt med eget kapital.

Investment Management är grunden

IM är Catellas huvudsakliga verksamhet, där bolagets olika fonder direktäger fastigheter. Ofta genomförs olika renoveringar och utveckling av fastigheterna i värdeskapande syfte.

Verksamheten delas in i Property Funds och Asset Management. Property Funds består av 20 öppna fonder och utgör 70% av Catellas totalt 157 miljarder kr i AUM (förvaltat kapital). I Asset Management skapas specifika fonder för enskilda kunder med mer specifika kriterier.

Ett förenklat exempel

Ett pensionsbolag ska allokera 2 miljarder i kapital till bostadsfastigheter i Tyskland. Istället för att direktäga en fastighet eller ett fastighetsbestånd investerar pensionsbolaget istället i en av Catellas fonder.

Catella investerar detta i ett fasatighetsbestånd (i regel med viss belåning). För detta tas en transaktionsavgift på 12 Mkr ut.

Om fonden sedan slår sin målavkastning (efter avdrag för avgifter) får Catella cirka 20% av överavkastning i avgift. Fonderna tillämpar high watermark, vilket innebär att fondens NAV först måste överstiga tidigare högsta noteringar innan prestationsbaserade avgifter får tas ut.

Ett annat exempel är att ett pensionsbolaget istället vill investera i en mer specifik typ av fastighet eller region, exempelvis högavkastande logistikfastigheter med en målavkastning på 7% per år. De stoppar då in 2 miljarder i en egen, fristående, fond skapad av Catella. Catella investerar och förvaltar sedan fastigheter utifrån de riktlinjer kunden satt upp. Vanligtvis avyttras portföljen efter 7-10 år och kapitalet återförs till pensionsbolaget. Avgiftsstrukturen ser liknande ut som tidigare exempel, men ofta med något högre nivå på avgifterna.

Det är det förvaltade kapitalet som genererar intäkter via:

- Fasta förvaltningsavgifter – historiskt cirka 0,6% av AUM.

- Transaktionsavgifter – när fonderna köper eller säljer fastigheter. Historiskt 0,1% – 0,4% av AUM.

- Prestationsbaserad avgift – cirka 20% av överavkastningen mot en fonds målavkastning, som i regel 4-8% per år.

Över tid har utvecklingen av AUM varit stark med en årlig tillväxt på drygt 16% sedan 2016.

Intäkts- och resultatutvecklingen är däremot mer volatil. En stark marknad under pandemin skapade stora transaktions- och prestationsavgifter. 2022 uppgick intäkterna i relation till AUM till knappt 1,10% och rörelsemarginalen till 32,5%.

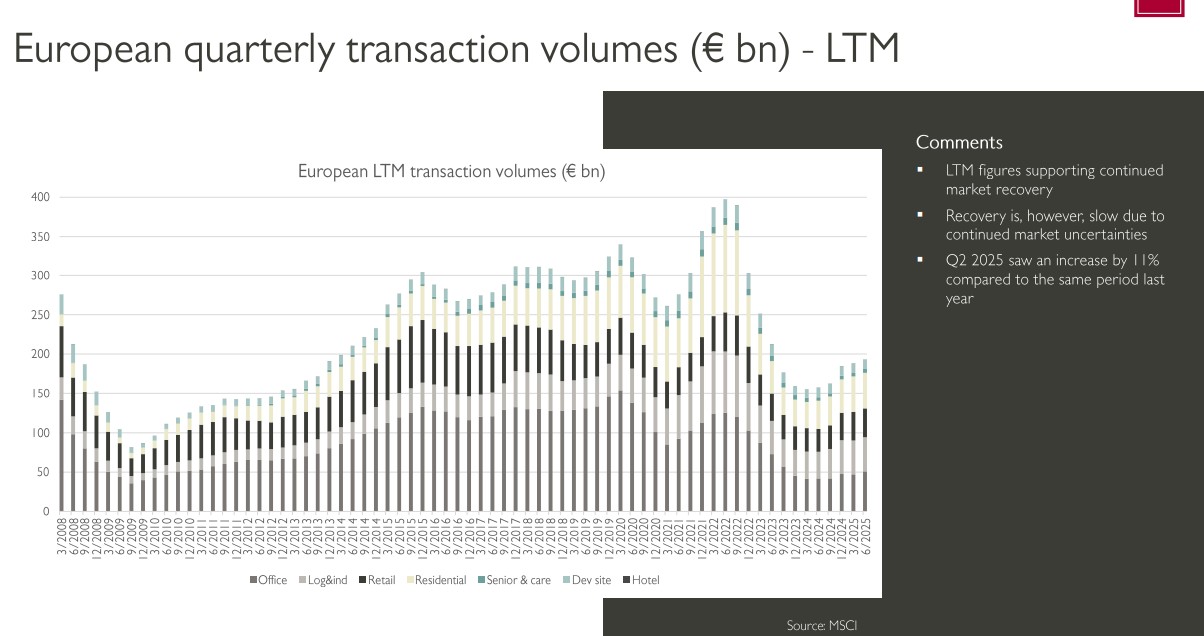

Senaste åren har dock varit betydligt tuffare till följd av högre räntor och svagare konjunktur. Volymerna för fastighetstransaktioner i Europa föll omkring 60% från mitten av 2022 till mitten av 2024. Detta påverkar de transaktionsbaserade intäkterna kraftigt negativt.

Även värdeminskningar på fastigheterna i fonderna har påverkat negativt. Dessa görs månads- eller kvartalsvis och baseras både på transaktioner i fonderna samt bedömningar från externa värderare. Totalt sett föll intäkter i IM med 20% 2023 och 8% 2024.

Intäkterna senaste tiden har nästan uteslutande bestått av fasta avgifter. Intäktsgenereringen (intäkter/AUM) är nu knappt 0,7% mot det historiska snittet på 0,9%.

Catella har dock haft positiva nettoflöden och ökat AUM varje år. Givet sjunkande fastighetsvärden och en allmänt svagare investeringsvilja från kunder är det imponerande.

Skalbar affär

I grunden är IM en relativt skalbar affär. Verksamheten kräver relativt höga fasta kostnader. När dessa är täckta är dock den inkrementella marginalen på ytterligare intäkter hög.

Idag är rörelsemarginalen drygt 12%. Marknaden är fortsatt relativt avvaktande även om aktivitetsnivån har ökat. I Q2 föll intäkterna med 3% men rörelseresultatet stärktes till 41 Mkr (36), motsvarande en marginal på 17% (14). Catella genomförde förra året effektiviseringar, där exempelvis två tyska organisationer slogs ihop till en. Det har minskat kostnaderna.

Det kommer troligen dröja några år innan större prestationsavgifter åter genereras då fonderna tillämpar high watermark. Däremot får ökade transaktionsavgifter, som också bidrar till ökad marginal, direkt genomslag i en bättre marknad.

Vi tror en normaliserad nivå på intäktsgenerering är cirka 0,8% av AUM. Vid den nivån bör rörelsemarginalen vara drygt 20%. Snittet historiskt är knappt 19%, vilket då varit på en lägre AUM-bas.

En risk är att förvaltningsavgifterna pressas över tid. Vår bild är att den trenden är ännu starkare för fonder riktade mot allmänheten än mot professionella investerare som söker alternativ exponering.

Historisk avkastning och personalberoende

Den historiska avkastningen för bolagets olika fonder skiljer sig åt relativt mycket. En av Catellas äldsta fonder, Catella European Residential, har funnits sedan 2007 och genererat en årlig avkastning runt 6% (efter avgifter). Catella Max, fokuserat på bostäder i München-området har genererat drygt 7% per år sedan 2010.

Kapitalförvaltningsbranschen kan generellt vara personberoende, vilket troligen delvis även är fallet för Catella. En relativt hög ersättningsnivå tillsammans med prestationsbaserade bonusar är ett sätt att locka och behålla personal. Att Catella även är en mindre firma och snabbrörlig organisation kan troligen vara en fördel i vissa fall jämfört med större kapitalförvaltare.

En tydligare risk är att avkastningen i fonderna blir sämre framöver. Det skulle leda både till svagare tillväxt i AUM men riskerar även att skapa nettoutflöden.

Det finns ett antal konkurrenter på den europeiska marknaden. VD Rykkes tidigare arbetsgivare PATRIZIA har en liknande verksamhet med 55 miljarder euro i AUM. Under 2021 köpte även EQT upp amerikanska Exeter med 10 miljarder dollar i AUM i både Europa och USA. Köpeskillingen uppgick till 1,9 miljarder dollar, motsvarande cirka 23x Ebitda.

Det ökar delvis konkurrensen, men transaktionen vittnar möjligen också om att detta är en attraktiv bransch.

Kompletterande Corporate Finance

CF är Catellas minsta verksamhetsben. Den är dock en viktig del i Catellas affärsmodell.

Catella har skapat ett starkt varumärke och nätverk, vilket är viktigt för övriga affärsområden.

Utvecklingen är starkt kopplad till aktiviteten på fastighetsmarknaden och senaste åren har därmed varit tuffa.

Catella har genomfört vissa kostnadsbesparingar och i år har aktiviteten ökat. Rörelseresultatet kommer med stor sannolikhet åter vara positivt för helåret och i en normaliserad marknad bör CF kunna generera mellan 30-50 Mkr i rörelseresultat.

Kaktus sålt

Inom PI investerar Catella egna medel, i regel i partnerskap med andra aktörer i olika utvecklingsprojekt. Målsättningen är att ha 1 – 1,5 miljarder av eget kapital investerat och generera 15-20% årlig avkastning (mätt som IRR). Det har Catella historiskt uppnått. PI har i snitt bidragit med cirka 100 Mkr till Catellas rörelseresultatet per år, men resultaten är volatila.

Idag har bolaget totalt åtta olika projekt igång inom bostäder, kontor, logistik och detaljhandel. Catella har dessutom fyra investeringar i fastighetsfonder.

Kaktusprojektet

Catella förvärvade marken för Kaktus 2016. På marken byggdes två studentbostadshus med totalt 495 lägenheter och fyra kommersiella lokaler på en totalyta om 26 000 kvadratmeter.

Projektet var i stort sett slutfört under 2022 då de första hyresgästerna flyttade in. Under samma period påbörjades samtal kring försäljning av projektet.

Marknadsförutsättningarna att sälja större bostadsprojekt var dock tuffare i den högre räntemiljön. Catella erhöll dock hyresintäkter och ett positivt driftsnetto under tiden, vilket gjorde att försäljningen inte forcerades fram.

Under flera år var Kaktus, två stora studentbostadshus i Köpenhamn, det största projektet och utgjorde 2024 knappt 50% av det investerade kapitalet. I maj 2025 såldes dock Kaktus. Fastigheten värderades till 2,1 miljarder och bidrog med 260 Mkr i rörelseresultat till Catella, troligen med en avkastning något under Catella långsiktiga avkastningmål.

Avyttringen var viktig i flera aspekter. Dels visade Catella att man kan avyttra projekt till hyfsade villkor. Men framför allt minskade den finansiella risken.

Catellas balansräkning är komplex. Projekt inom PI redovisas i flertalet olika poster på tillgångssidan vilket gör det svårt att få en tydlig bild. Catella har dessutom haft bankskuld på drygt 1 miljard på sin egen balansräkning kopplat till Kaktus samt en obligation på knappt 1,3 miljarder.

| Balansräkning | Q2 2025 |

| Tillgångar i projekt inom PI | -1409 |

| Likvida medel* | -1579 |

| Obligation* | 1199 |

| Bankskulder | 144 |

| Övriga skulder | 135 |

| Nettoskuld | -1510 |

| Nettoskuld (exklusive PI) | -101 |

| Övriga skulder består av säljoptioner till minoritetsägare och skuld för incitamentsprogram. Likvida medel och obligationer är justerat för återköp om 101 Mkr efter utgången av Q2. | |

Försäljningen av Kaktus förenklade och stärkte balansräkning rejält. Catella har nu knappt 1 600 Mkr i kassan. Nyligen köptes obligationer (som löper med en ränta om stibor +3,9% respektive 4,5%) tillbaka för 100 Mkr, och troligen kommer mer köpas tillbaka kommande tid. Det känns rationellt.

Framöver tycks Catella fortsätta investera inom PI. Däremot tycks strategin vara tydligare mot betydligt mindre projekt än Kaktus. Det ser vi som positivt.

Alla bolagets projekt är värderade till kostnaden (det kapital som stoppats in). Historiskt har alltså Catella lyckats avyttra projekt över dess bokförda värden. Däremot tror vi det är rimligt att vara något mer konservativ framöver i en tuffare makromiljö.

Hur ska det värderas?

För Catella är utvecklingen inom IM klart viktigast. I vårt huvudscenario räknar vi med att AUM växer cirka 4% per år samtidigt som aktiviteten i marknaden ökar något. Vi räknar med en intäktsgenerering på 0,82% under 2027, vilket resulterar i ett rörelseresultat för IM på 320 Mkr. I faktarutan nedan finns samtliga antaganden.

Huvudscenario för respektive affärsområde

| Catella (Mkr) | 2025E | 2026E | 2027E |

| Investment Management | |||

| AUM | 159 | 165 | 172 |

| Intäkter/AUM | 0,66% | 0,74% | 0,82% |

| Intäkter | 1049 | 1224 | 1410 |

| Rörelsekostnader | -910 | -990 | -1090 |

| Ebit | 139 | 234 | 320 |

| Ebit-marginal | 13,3% | 19,1% | 22,7% |

| Corporate Finance | |||

| Intäkter | 495 | 550 | 600 |

| Rörelsekostnader | -483 | -530 | -570 |

| Ebit | 12 | 20 | 30 |

| Ebit-marginal | 2,4% | 3,6% | 5,0% |

| Koncerngemensamt | |||

| Ebit | -56 | -56 | -56 |

| Principal Investment | |||

| Intäkter | 450 | 200 | 200 |

| Ebit | 240 | 70 | 70 |

| Koncern (exklusive Principal Investment) | |||

| Omsättning | 1544 | 1774 | 2010 |

| Ebit | 95 | 198 | 294 |

| Ebit-marginal | 6,2% | 11,1% | 14,6% |

| Koncern (inklusive Principal Investment) | |||

| Omsättning | 1994 | 1974 | 2210 |

| Ebit | 335 | 268 | 364 |

| Ebit-marginal | 16,8% | 13,6% | 16,5% |

*För Principal Investment har vi antagit 200 Mkr i omsättningen per år framöver. Dessa är svårprognostiserade och det är resultatbidraget som är av betydelse. Vi har antagit 70 Mkr per år för 2026E och 2027E. Snittet senaste fem åren är cirka 93 Mkr (exklusive Kaktus).

Givet tabellen skissar vi på ett rörelseresultat för hela Catella på 294 Mkr exklusive PI och 364 Mkr inklusive PI för 2027E.

Vår bild är att PI gör hela Catella svårvärderat för investerare. I ett scenario där samtliga projekt avyttras till upptaget värde skulle Catellas nettokassa vara drygt 1,5 miljarder och bolagsvärdet (EV) 1,1 miljard.

Det skulle ge en värdering 0,7x EV/S för resterande verksamhet. Givet en mer normaliserad marginal motsvarar det knappt 4x rörelsevinsten.

Med andra ord värderas Catellas huvudsakliga verksamheter (främst IM) väldigt lågt om man tar hänsyn till hela bolagets tillgångsmassa. Att enbart fokusera Catella till förvaltning och rådgivning och dela ut övriga tillgångar till aktieägarna skulle troligen synliggöra stora värden. Däremot tycks huvudägare Claesson fortsatt vilja driva verksamheten inom PI.

Det gör vi istället räknar med resultatbidraget från PI (70 Mkr per år), men bortser från tillgångarna i beräkning av nettoskulden. Det ger en värdering på cirka 7x EV/Ebit för 2027E.

| Bolag | Avkastning 1 år % | P/E 2026E | EV/Ebit 2026E | EV/Sales 2026E | Ebit-marginal 2026E % | Årlig tillväxt 2026E-2027E % |

| Catella (Afv) | -2% | 15,8x | 9,5x | 1,3x | 13,6% | 12,0% |

| PATRIZIA | -4% | 28,8x | 25,8x | 2,9x | 11,1% | 5,8% |

| CBRE | 38% | 22,0x | 20,8x | 1,3x | 6,2% | 9,2% |

| Savills | -21% | 9,8x | 9,8x | 0,6x | 6,0% | 5,1% |

| Genomsnitt | 3% | 19,2x | 18,2x | 1,5x | 9,2% | 8,0% |

| Källa: Factset/Afv | ||||||

Patrizia värderas drygt 25x EV/Ebit på 2026E. Det är en tydlig premie mot Catella. Amerikanska CBRE, som främst är en rådgivare, värderas också högt. Brittiska Savills verksamhet liknar CBRE, men aktien värderas lägre.

Resultaten från PI bör värderas lågt. Däremot kommer största delen av Catellas vinst från IM, vilket vi tycker ska värderas högre. Vi använder 10x rörelsevinsten för hela verksamheten. Det ger en uppsida på knappt 50%.

Slutsats

Så agerar insiders

Senaste året har insiders köpt aktier för 1 Mkr. Samtliga köp står CFO Michel Fischier för. Senaste transaktionen gjordes i maj till kurser runt 32,5 kr.

Inga försäljningar finns registrerade.

Utvecklingen inom IM är det klart viktigaste för bolaget. Marknadsförutsättningarna har förändrats och kommer troligen inte heller bli det samma som under nollräntemiljö. Däremot tycks aktiviteten nu öka, vilket bör leda till stark vinsttillväxt. Att Catella även lyckats öka AUM varje år trots den tuffa marknaden är imponerande.

Kommande kvartal möter bolaget dessutom enkla jämförelsetal. Det brukar vara en bra värdedrivare. Det går att se ett scenario där marknaden inte uppvärderar aktien trots resultatförbättringar på grund av den snåriga strukturen. Däremot tror vi nedsidan är relativt begränsad samtidigt som potentialen är tillräckligt lockande för att landa i ett köpråd.

| Tio största ägare i Catella | Värde (Mkr) | Kapital | Röster |

| Claesson & Anderzén | 1 328 | 49,4% | 49,2% |

| Gran Fondo Capital | 198 | 7,3% | 7,2% |

| Alcur Fonder | 113 | 4,2% | 3,8% |

| Symmetry Invest A/S | 102 | 3,8% | 3,4% |

| Avanza Pension | 67 | 2,5% | 2,3% |

| Nordnet Pensionsförsäkring | 62 | 2,3% | 2,2% |

| Familjen Hedberg | 30 | 1,1% | 1,0% |

| Swedbank Försäkring | 30 | 1,1% | 1,0% |

| Nordea Funds | 29 | 1,1% | 1,0% |

| MP Pensjon PK | 28 | 1,0% | 0,9% |

| Största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Pernilla Claesson | 20 | 0,7% | 1,1% |

| Erik Eikeland | 15 | 0,6% | 0,5% |

| Tobias Alsborger | 2 | 0,1% | 0,1% |

| Michel Fischier | 2 | 0,1% | 0,1% |

| Samir Kamal | 1 | 0,0% | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 50,9% | 51,0% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser