Analys IPO-guiden Opter

Opter: Optimal IPO för småbolagsinvesteraren

| Opter | |

| Teckningskurs: 56,00 kr | Antal aktier: 6,0 m |

| Börsvärde: 336 Mkr | Nettokassa: 19 Mkr |

| VD: Viktor Edlund | Ordförande: Ole Kjörrefjord |

| * Efter IPO och noteringskostnader | |

Opter (teckningskurs 56 kr) utvecklar och säljer mjukvarulösningar i form av ett system för transportplanering (kallat Opter).

Kunderna är bolag verksamma inom transportindustrin i Norden. Exempelvis Postnord, Ryska Posten samt JetPak (i Danmark). Med hjälp av mjukvaran kan kunderna hantera administration, planering och kommunikation av transportuppdrag till transportköparens system.

Bolaget grundades 2002 och hette tidigare Fleet 101. Opter har idag cirka 460 kunder, främst små och medelstora transportbolag. Intäktsmodellen är prenumerationsbaserad (SaaS) och kunderna betalar på månadsbasis. Mellan 2015 och 2020 steg intäkterna med 22% per år i snitt. Opter har cirka ett fyrtiotal anställda och huvudkontor i Stockholm.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 48 | 56 | 63 | 71 |

| – Tillväxt | +10,3% | +17,0% | +14,0% | +12,0% |

| Rörelseresultat | 8 | 13 | 16 | 18 |

| – Rörelsemarginal | 17,3% | 23,5% | 24,5% | 25,5% |

| Resultat efter skatt | 6 | 10 | 12 | 14 |

| Vinst per aktie | 1,12 | 1,66 | 1,96 | 2,29 |

| Utdelning per aktie | 1,30 | 1,30 | 1,40 | 1,50 |

| Direktavkastning | 2,3% | 2,3% | 2,5% | 2,7% |

| Avkastning på eget kapital | 80% | 104% | 91% | 78% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/EBIT | -1,1 | -1,5 | -1,6 | -1,7 |

| P/E | 49,8 | 33,7 | 28,6 | 24,5 |

| EV/EBIT | 38,6 | 24,3 | 20,4 | 17,5 |

| EV/Sales | 6,7 | 5,7 | 5,0 | 4,5 |

Främst försäljning av befintliga aktier

Erbjudandet omfattar drygt 1,5 miljoner aktier motsvarande cirka 86 Mkr. Knappt 71 Mkr avser försäljning av befintliga aktier samt drygt 15 Mkr avser nyemission. Emissionslikviden på 11,8 Mkr (efter emissionskostnader) skall användas som buffert.

| Säljande ägare | Antal aktier | Belopp |

| Bas Invest AB (ledamot Paul Rönnberg äger 31,7%) | 746 000 | 41,8 Mkr |

| Styrelseledamot Jimmy Tärnlund (via bolag) | 180 000 | 10,0 Mkr |

| VD, Viktor Edlund | 153 500 | 8,6 Mkr |

| Styrelseledamot, produktansvarig, Johan Frisk | 153 500 | 8,6 Mkr |

| Anställd, Magnus Lundgren | 27 000 | 1,5 Mkr |

| Totalt | 1 260 000 | 70,6 Mkr |

VD Viktor Edlund och produktansvarig Johan Frisk har grundat bolaget. Edlund har varit VD sedan start och äger aktier privat för drygt 21 Mkr i bolaget (6,4%) efter noteringen, givet teckningskursen.

Edlund äger dessutom aktier tillsammans med Johan Frisk, via ägarbolaget Joktor, för cirka 55 Mkr. Edlund och Frisk säljer aktier för 8,6 Mkr vardera och äger efter försäljningen aktier för 49 Mkr var.

Den största säljande ägaren vid erbjudandet är Bas Invest AB. Bolaget ägs delvis (31,7%) av styrelseledamot Paul Rönnberg som varit med och finansierat bolaget sedan start. Även styrelseledamot Jimmy Tärnlund har varit med och finansierat bolaget sedan start.

Ungefär tre fjärdedelar av emissionen är på förhand säkrad av teckningsåtagare. Bland annat Cliens Fonder (15 Mkr), Proventus AB (10 Mkr) samt MW Asset Management (10 Mkr). MW är ett dotterbolag till Martin Grens investeringsbolag Grenspecialisten.

Läs mer om aktuella noteringar på IPO-guiden

| IPO-GUIDE | Opter |

| Lista | First North |

| Omsättning rullande tolv månader | 54 Mkr |

| Antal anställda | 37 |

| Teckningskurs | 56,00 kr |

| Rådgivare | Arctic Securities |

| Storlek på erbjudande | 86 Mkr (varav 18% nyemission) |

| Börsvärde vid IPO | Cirka 336 Mkr |

| Emissionskostnad | Cirka 4 Mkr (4,1% av erbjudandet) |

| Säkrad andel av IPO* | 76% |

| Investerare som ska teckna i IPO | Cliens Kapitalförvaltning, Grenspecialisten via MW Asset Management, Johan Thorell via Gryningskust, Proventus, Cloud Capital, m.fl. (76% i åtagande) |

| Garanter | – |

| Flaggor** | Inga upptäckta flaggor |

| Sista teckningsdag | 2021-11-19 |

| Beräknad första handelsdag | 2021-11-23 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Inga upptäckta flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 386 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,8 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar inga flaggor i Opter

# Bristfällig information

Det är en varningsflagga om man anar eller vet att det saknas viktig information i prospektet. Exempel på detta är att det saknas information om emissionskostnader, intressekonflikter, teckningsåtagare etc. Hit räknas också rejält vilseledande information.

“Opter anger i prospektet hur många betalande kunder bolaget har vid varje räkenskapsperiods utgång. Problemet är dock att uppgifterna skiljer sig åt för två år (2019 och 2020) mellan olika sidor i prospektet (sidorna 21 och 60). IPO-guiden hissar ingen flagga för detta.

Opters VD Viktor Edlund kommenterar: “På sid 21 redovisar vi antal betalande kunder. På sid 60 för helår 2019 och 2020 redovisar vi antal betalande + antal kontrakterade kunder, men för jan-sep 2019 och 2020 redovisar vi endast betalande kunder. Anledningen till skillnaden är att vi ändrade till att endast redovisa betalande kunder från och med Q3 2021. Att siffran 366 förekommer på båda sidorna för olika perioder är enbart en slump.”

Siktar mot 100 miljoner 2025

Opter har ökat intäkterna från drygt 14 Mkr år 2014 till 54 Mkr på rullande tolv månader.

Målsättningen är att växa organiskt med 15% per år på kort- till medellång sikt och nå 100 Mkr i intäkter år 2025. För att nå målet på 100 Mkr krävs just en tillväxt på drygt 15% per år i snitt.

Vidare är målsättningen att uppnå en rörelsemarginal på 30% på medellång sikt (3-5 år). Opter avser att dela ut minst 60% av resultatet efter skatt. Senaste åren har Opter delat ut hela vinsten.

“Typkunden”

Opters typiska kund har omkring 20 fordon och utför 200-400 uppdrag per dag regionalt. Det kan handla om exempelvis budkörningar, paketdistribution, leveranser av skolmat, paket, pallgods, tyngre gods eller specialtransporter.

Opter underlättar och automatiserar

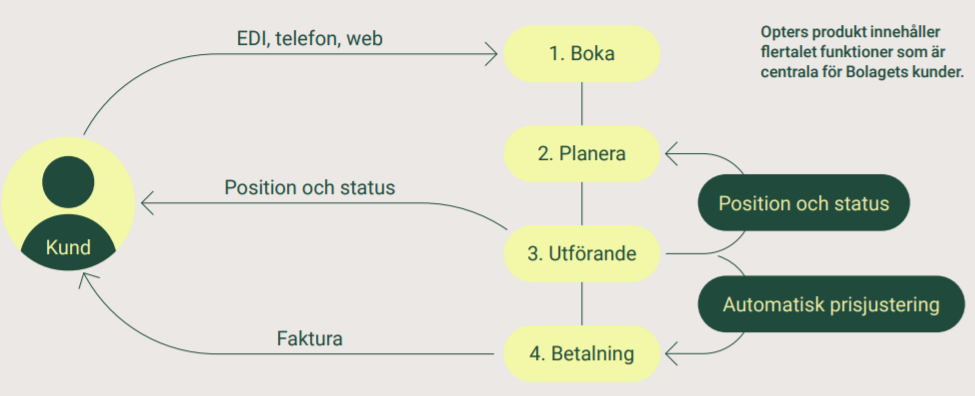

Bolagets produkt användas alltså för att digitalisera, automatisera och kommunicera information om transportuppdrag hos transportföretagen (kunderna).

Mjukvarulösningen underlättar arbetet för ordermottagare, trafikledare och administrativ personal. Lösningen kan integreras med kundspecifika portaler, samt med förare via en mobilapplikation eller webbportal. Dessutom kan den integreras med andra program som exempelvis Fortnox.

Bilden nedan, från prospektet, visar på ett översiktligt vis hur produkten fungerar och kan användas.

Fördelar med produkten är att den är flexibel och kan anpassas efter kundens önskemål avseende gränssnitt och funktioner. Opter säljs som en prenumerationstjänst där kunderna betalar ett fast pris per månad utifrån hur många transportbilar och sändningar som hanteras i systemet. All funktionalitet, uppgraderingar och support ingår. 87% av Opters intäkter var av återkommande karaktär första nio månader 2021. Resterande 13% är konsultintäkter som genereras vid exempelvis implementation av kundernas system.

Förflyttning mot molnlösningar

Opter kan både användas genom molnlösningen via Microsoft Azure eller genom kundernas egna servrar. För tillfället har majoriteten av kunderna systemen på sina egna server men trenden på sikt är förflyttning mot molnlösningar.

| Anställda per funktion | |

| Ledning/ekonomi | 3 |

| Försäljning | 5 |

| Driftsättning | 7 |

| Support | 6 |

| Utveckling | 13 |

| EDI | 4 |

| Totalt | 38 |

Opter har personal som hjälper kunderna att vägleda dem och driftsätta produkten vid implementation. Det tar vanligtvis 5-8 dagar. Av Opters fyrtiotal anställda arbetar sju personer med driftsättning.

Från att Opter har tecknat avtal med en kund tills dess att de första intäkterna genererats tar det i snitt sex månader. Dels skall chaufförer utbildas, prislistor och rutter skall läggas in etc.

Låg churn

De senaste tio åren (2010-2020) har Opter haft ett årligt genomsnittligt kundtapp (churn) på cirka 5%. Det är konkurrenskraftigt och tyder på nöjda kunder. Av kundtappet var det en procentenhet som lämnat på grund av missnöje, eller valde annan leverantör av transportsystem.

Fyra procentenheter av kundtappet förklaras av att kunderna gått i konkurs, blivit uppköpta eller inte längre var i behov av ett system för transportplanering. Under pandemin 2020 ökade kundtappet men har under 2021 återigen nått mer historiskt normala nivåer.

30 september 2021 hade Opter 403 kunder i drift och 55 stycken under uppstart, totalt 458 kunder.

50% marknadsandel

Bolaget uppskattar att bolagets adresserbara marknad uppgår till 200-300 Mkr per år. Drivkrafterna på marknaden är bland annat ökad automation och digitalisering. Opter är marknadsledande i Sverige och Norge med en marknadsandel på över 50% inom marknaden för transportplanering av “gods på väg”.

Tillväxtstrategin baseras på tre ben.

- Fortsatt tillväxt i Norden. Opter bedömer att bolaget är ledande i Sverige och Norge. Bolaget har etablerat dotterbolag i Danmark (2018) och Finland (2020). Opters ambition är att vara marknadsledande i hela Norden. Under årets första nio månader 2021 har Opter tagit in 13 nya kunder i Danmark och Finland. Samt 50 stycken i Sverige och Norge.

- Introduktion av molndrift för nya och befintliga kunder. Molndriften innebär att Opter övertar ansvaret för driften av kundens system. Den stora majoriteten av kunderna har egen server för tillfället. Trenden går mot drift i molnet.

- Vidareutveckling av produkten. Nya funktioner, gränssnitt och kontinuerligt förbättra användarvänligheten är centralt.

Marknad och konkurrenter

Marknaderna skiljer sig en del från varandra i Norden. Både den svenska och norska marknaden är konsoliderad med ett fåtal aktörer. I Danmark och Finland finns det fler och mindre bolag som tillhandhåller system för transportplanering.

Den svenska marknaden är störst omsättningsmässigt. Anledningen till att marknaden är konsoliderad i Sverige beror på att en del leverantörer inte valt att vidareutveckla sina produkter i takt med nya marknadskrav och därmed tappat kunder. Enligt Opter har det i ett fåtal enskilda fall skett genom förvärv men mesta delen beror på att leverantörer som inte haft relevant erbjudande slagits ut och tappat marknadsandelar.

En konkurrent är Hogia, de säljer mjukvarulösningar för ekonomi-, personal- och affärssystem och koncernen omsatte totalt sett 618 Mkr 2020. Hogias svenska produkt kallas Mobilast och den norska heter Unitrans. Produkten för transportplanering är en mindre del av de totala intäkterna för Hogia.

Danska programvarubolaget EG förvärvade under oktober 2021 det konkurrerande systemet Alystra från TietoEvry. Systemet används av både de norska och svenska postorganisationerna. Vad EG betalade för Alystra är okänt.

Barkfors är en annan konkurrent med lösningen T5. Barkfors omsatte drygt 23 Mkr med en rörelsemarginal (Ebit) på 23%. Tracks Flow som ägs av Triona är ytterligare en konkurrent. Triona säljer system inom en rad branscher och omsatte 173 Mkr med en marginal på knappt 4%.

Opters tre största svenska kunder stod för 8% av koncernens intäkter 2020. De tio största kunderna totalt sett utgjorde 18% av intäkterna. Bolagets tre största kunder är BDX, Best samt Fraktkompaniet. Kundbasen är alltså diversifierad och bolaget är inte beroende av ett fåtal kunder. Det är positivt.

Prognoser och värdering

| Opter | Q1-Q3 2021 | Q1-Q3 2020 |

| Totala intäkter | 41,4 Mkr | 34,4 Mkr |

| Tillväxt Y/Y | 20,6% | – |

| Rörelseresultat | 9,9 Mkr | 6,8 Mkr |

| Ebit-marginal | 23,9% | 19,6% |

2021 räknar vi med 17% tillväxt. Kommande år skissar vi på 12-14% intäktsökning drivet av expansionen i Danmark och Finland men även fortsatt tillväxt i Sverige och Norge. Under 2020 saktade tillväxten in på grund av covid men tillväxttakten har ökat under innevarande år.

Opter har under 2021 visat på fin skalbarhet. Rörelsemarginaler kring 30% på sikt borde inte vara någon omöjlighet alls givet mjukvaruinslaget och skalbarheten som finns i takt med ökade intäkter. I tredje kvartalet 2021 var Ebit-marginalen just 30%. Vi har räknat med en rörelsemarginal på 25,5% 2023.

Bolag med återkommande intäkter är som bekant mycket populära och värderas högt på börsen. Använder vi en multipel på 20 gånger rörelsevinsten på sikt finns uppsida på drygt 20%. Det är inte otänkbart att Opter kommer värderas högre än så, samtidigt är det inte fel att vara konservativ och viss småbolagsrabatt är motiverad.

Upsales och Litium är två andra småbolag som omsättningsmässigt är ungefär jämnstora och också har en liknande affärsmodell. Opter värderas med rejäl rabatt mot Upsales och något högre än Litium.

| Bolag | Avkastning 1 år % | EV/Ebit 2022E | EV/Sales 2021E | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % |

| Opter | – | 20,4 | 5,7 | 5,0 | 24,5 | 13,0 |

| Upsales | 93,3 | 58,0 | 14,2 | 10,9 | 18,7 | 29,7 |

| Litium | -2,5 | 243,1 | 4,0 | 3,2 | 1,3 | 29,7 |

| Genomsnitt | 45,4 | 107,2 | 8,0 | 6,3 | 14,8 | 24,1 |

| Källa: Affärsvärlden / Factset | ||||||

Slutsats

Opter framstår som ett välskött småbolag inom en nischmarknad. Tillväxthistoriken är solid och kundbasen diversifierad. Även efter utförsäljningen av aktierna i erbjudandet är insynsägandet högt. Det är positivt.

Bolaget har en stark marknadsposition i både Sverige och Norge. Kan Opter nå samma framgångar i Danmark och Finland är uppsidan i aktien stor. Ökad konkurrens är ett hot och det finns en del andra resursstarka aktörer på marknaden. Det är en risk.

Investerare som gillar lönsamma småbolag och accepterar risknivån och är bekväm med värderingmultiplarna kan överväga en post. På dessa premisser blir rådet teckna.

| Ägare | Innehav | Andel |

|---|---|---|

| Bas Invest (delägs av Paul Rönnberg) | 51 Mkr | 15.2% |

| Viktor Edlund och Johan Frisk via Joktor | 55.1 Mkr | 16.4% |

| Ole Kjörrefjord | 41.8 Mkr | 12.4% |

| Viktor Edlund | 21.4 Mkr | 6.4% |

| Johan Frisk | 21.4 Mkr | 6.4% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser