Analys Skistar

Skistar – drömmen om den perfekta skidsemestern

Alla som rest ofta till fjällen vet att det är i princip lika dyrt som motsvarande standard i Alperna, möjligen borträknat resan som ju blir billig i egen bil. Då inser man lätt att det finns pengar att tjäna för den som står bakom kassaapparaterna i Åre, Sälen, Trysil och liknande orter. Där hittar vi Skistar med ett börsvärde på 4,8 miljarder kronor. Onsdagens kvartalsrapport visar på flera av Skistars styrkor.

- Förvärvet av 68 procent av österrikiska skidorten St Johann är billigt och ger upphov till negativ goodwill. Möjligheterna att förädla destinationen är goda.

- Skistars kundklubb har nu över 500 000 medlemmar. Lojala kunder är en nyckel till Skistars framgångar.

- Bokningsläget är upp 10 procent till kommande säsong.

- Marginalerna stärks något.

- Flygplatsen Sälen Trysil beräknas stå klar i december 2018.

Skistar har tre segment. Segmentet Drift är som namnet antyder själva driften av alla Skistars skidanläggningar. Drift hyr sedan liftar och andra fysiska anläggningar av segmentet Infrastruktur. Exploatering är en liten men fin projektverksamhet som utvecklar bostadsrätter och stugor med mera i anslutning till skidbackarna.

Skistars framgångar handlar mycket om att man tänker väldigt kommersiellt och kundorienterat. Eller gästorienterat, som de nog skulle säga.

En förebild som ibland nämns är Walt Disneys temaparker där allt handlar om att i stor skala och effektivt kunna göra gästerna nöjda.

Den här “disneyfieringen” av skidåkningen (se faktarutan “Skistars marknad” nedan) är perfekt anpassad för en välbärgad medelklass med ont om tid, låg tolerans för negativa överraskningar och stort fokus på icke-griniga barn.

Vi tror dock att medelklassberoendet är Skistaraktiens största Akilleshäl. För bolaget finns ingen annan bättre strategi men nuvarande värdering bygger väldigt mycket på att tiotusentals hushåll har en räntedopad ekonomi där de både kan och vill betala upp för drömmen om den perfekta skidsemestern. I sämre tider (väsentliga skattehöjningar kan ligga i korten för denna grupp) kommer nog betalningsviljan vara mer dämpad. Det är ingen katastrof för bolaget Skistar. Man har en överlägsen produkt och klarar lätt några dåliga år. Men frågan är hur aktien tål ens tillfälliga bakslag?

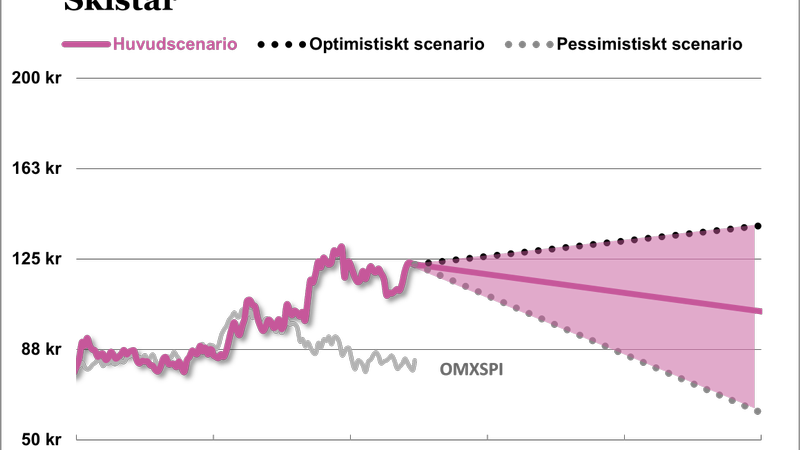

I vårt huvudscenario tänker vi oss ett Skistar som tuffar på med en tillväxt på 3-4 procent per år och en rörelsemarginal som ligger kvar på dagsnivån 20 procent. Det är en bättre lönsamhet än vad bolaget klarat i snitt de senaste tio åren men något under marginalmålet på minst 22 procent.

En värdering på 14 gånger rörelseresultatet 2018 ger en aktie som är marginellt övervärderad. Delvis har Skistar defensiva kvaliteter som kan motivera en hög multipel. Man kan också argumentera för en hög multipel i kraft av den rika balansräkningen med fastigheter och andra tillgångar på runt 3,5 miljarder kronor, primärt inom affärssegmentet Infrastruktur.

Men vi känner oss inte helt bekväma med segmentsuppdelningen av två skäl.

1. Internhyran förefaller ganska låg eftersom segmentet Infrastruktur med nuvarande hyresnivåer (cirka 273 Mkr) skulle ha svårt att kunna ha lån på mer än säg 50 procent av fastighetsvärdet (cirka 3 miljarder kronor). Det avviker från andra fastighetsverksamheter där det mer sällan är räntetäckningsgraden som blir den begränsande faktorn. Lägre internhyra betyder högre vinster i segmentet Drift, och vice versa. Det smickrar värderingen av Skistar eftersom flertalet investerare sannolikt värderar Drift till en multipel och Infrastruktur till substansvärde, kanske med en premie.

2. Vi tror att det är fel värderingsmetod. De som värderar Skistar enligt ovanstående modell sneglar nog på hur exempelvis Pandox och Scandic är två olika börsbolag trots att deras verksamheter är ihopflätade i de hotell som ägs av Pandox och drivs av Scandic. Den modellen kanske är industriellt riktig för vanliga hotell i vanliga hotelllägen. Men för specialiserade anläggningar som skidorter är det ömsesidiga beroendet mellan fastighetsdel och driftsdel så extremt att det framstår som riskabelt att försöka skilja på dem.

Det är säkert rätt av Skistar att operationellt skilja på verksamheterna. Framgångsreceptet i vardagen är ju väldigt olika. Men att separera ägarkontrollen tror vi vore farligt, så det är i våra ögon inte en vettig värderingsansats.

Utan en “sum-of-the-parts”-värdering av Skistar finns det inte samma goda ursäkt för höga värderingsmultiplar.

I ett optimistiskt scenario finns det så klart uppsida i aktien. Med lite extra tillväxtskjuts (förvärv?) och en lönsamhet i nivå med målet och en multipel på 15 så ser aktien hyggligt attraktiv ut (se värderingsreglaget ovan). Men räcker det för att kompensera för risken? Nix.

Om vi tänker oss en väldigt mild lågkonjunktur så skissar vi på marginaler på 16 procent (snittet 2011-2014 var 13 procent så det är knappast nattsvarta antaganden) och en nolltillväxt. Då kan aktien ledigt halveras.

Om det inte hade varit för att vi gillar Skistar och tror att det är verkligt kvalitetsbolag så hade vi landat i ett säljråd. Kvalitetsbolag ska man dock hellre fria än fälla i dessa sammanhang så vi landar i en neutral hållning till aktien.

| SvD Börsplus förväntningar | ||||

| 2014/2015 | 2015/2016E | 2016/2017E | 2017/2018E | |

| Omsättning | 1 913 | 1 970 | 2 049 | 2 131 |

| – Tillväxt | 10,4% | 3,0% | 4,0% | 4,0% |

| Rörelseresultat | 371 | 394 | 410 | 426 |

| – Rörelsemarginal | 19,4% | 20,0% | 20,0% | 20,0% |

| Resultat efter skatt | 249 | 252 | 270 | 277 |

| Vinst per aktie | 6,34 | 6,40 | 6,90 | 7,10 |

| Utdelning per aktie | 4,00 | 4,50 | 5,00 | 5,50 |

| P/E | 19,3 | 19,2 | 17,8 | 17,3 |

| EV/EBIT | 17,0 | 16,0 | 15,4 | 14,8 |

| EV/Sales | 3,3 | 3,2 | 3,1 | 3,0 |

Fördjupad analys Skistar

Skistars affärsmodell

Skistar driver alpin skidverksamhet i Sverige och Norge och snart i Österrike. Verksamheten delas in i två affärsområden:

Destinationerna är Sälen, Åre, Vemdalen, Hemsedal och Trysil och från nästa säsong även St Johann i österrikiska Tyrolen. St Johann ligger bra till nära både Innsbruck och München.

Kunderbjudandet omfattar i huvudsak skidåkning, logiförmedling, skidskola och skiduthyrning. Liftkort är den stora intäktskällan och täckningsbidraget är så klart enormt på varje extra liftkort.

Förutom driften av destinationerna ägnar sig Skistar åt att utveckla dem via affärssegmentet Exploatering där man styckar av mark där man sedan kan bygga bostadsrätter eller fjällstugor. Ett viktigt informellt nyckeltal för Skistar är antalet “varma bäddar”, alltså antalet bäddar på en ort och hur ofta de är uthyrda. Varma bäddar driver liftkortsförsöljning vilket ger kalla kulor till Skistar.

En annan viktig aktivitet är att förädla skidsystemen så att man bygger bort liftköer och ökar snösäkerheten. Allt för att öka kapaciteten och antalet potentiella skiddagar.

Skistars marknad

Säsongsberoendet är så klart extremt. Två kvartal står det mesta helt stilla även om man från mycket låga nivåer varit duktiga på att utveckla sommarturism med cykling, vandring och liknande.

Skistar är också väldigt valutaberoende så till vida att en stark svensk eller norsk krona innebär en stor konkurrensnackdel. Med en svag euro (spegelbilden av starka kronor) lockar Alperna extra mycket.

Skistar jobbar väldigt långsiktigt med att segmentera sitt erbjudande och skräddarsy både destinationer och olika tidsperioder för att passa olika kundgrupper. Barnfamiljer, skid-ess, svensexegäng och företagskonferenser efterfrågar väldigt olika saker av sina skidresor och här är Skistar duktiga på att bygga koncept som passar respektive målgrupp.

Skistars strategi och mål

Operativa strategier

Återkommande gäster är de bästa marknadsförarna.

En välutbyggd infrastruktur så att gästen ska finna allt inom gångavstånd.

Boende och skidområden knyts ihop för att ge ett stort utbud av liftnära boende. Det så kallade Ski in/Ski out-konceptet innebär ett oberoende av bilen som transportmedel under vistelsen.

Utveckling av koncernens snöläggningssystem har hög prioritet. Bygga bort liftköer och minska beroendet av natursnö är målet.

Destinationerna har olika profil och ska därigenom tillsammans attrahera stora kundgrupper.

Skistar försöker främja ett stort utbud av prisvärda transportmöjligheter till respektive destination.

Finansiella mål

Skistars mål för tillväxt är att den organiska tillväxten ska överstiga inflationen med minst 3% årligen. Därutöver kan tillväxt genom förvärv tillkomma.

Rörelsemarginalen ska långsiktigt överstiga 22 procent. Tioårssnittet ligger på 17 procent och i år nosar man på en nivå strax norr om 20 procent.

Skistar har även mål för soliditet (minst 35 procent) och avkastning på eget kapital (14 procent) respektive sysselsatt kapital (9 procent). Dessa mål klarar koncernen ledigt trots att man för stunden ligger något under sitt marginalmål.

Skistars aktie

Börsvärdet är 4,8 miljarder kronor och största ägare är familjerna Mats och Erik Paulsson från Peab/Fabege/Bjärehalvön. Därefter finns en lång rad institutioner.

Jämförbara bolag och aktier

Det finns egentligen bara en börsnoterad direkt konkurrent och det är franska Compagnie des Alpes. Den aktien värderas genomgående klart mycket lägre än Skistar.

Amerikanska Vail Resorts och** Intrawest Resorts** (med tickern SNOW) är två jämförbara börsbolag som värderas mer i linje med Skistar. Alltså ganska högt.

En bra grej med att vara aktieägare i Skistar är att man får Aktieägarrabatt på liftkort och mycket annat. För en barnfamilj som åker varje sportlov till fjällen är det ofta värt ett par tusen. Det innebär att man bara här kan räkna hem värdet av minimiposten på 200 aktier. Men för investeringar utöver det, eller om man inte är stamgäst hos Skistar är värderingen något annat.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.