ABB

Bättre än väntat från ABB – rekordhög orderingång

Omsättningen steg 8,0 procent till 8 900 miljoner dollar (8 239). Utfallet kan jämföras med Bloombergs analytikerkonsensus som låg på 8 776.

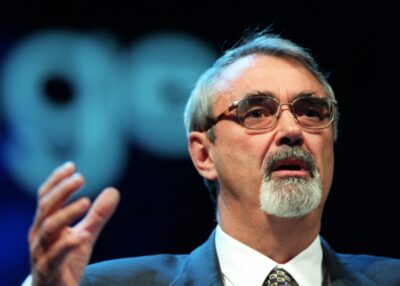

“Sekventiellt förblev handelsmiljön i stort sett oförändrad, med liknande osäkerhet kopplad till potentiella effekter av handelstullar”, säger vd Morten Wierod.

Det operationella ebita-resultatet uppgick till 1 708 miljoner dollar (1 564), väntat 1 662, med en operationell ebita-marginal på 19,2 procent (19,0).

“Marginalerna ökade inom båda affärsområdena Electrification och Process Automation, medan Motion var i stort sett oförändrad. Denna kombinerade operativa förbättring uppvägde motvinden på årsbasis från marginalpress inom Robotics & Discrete Automation kopplat till divisionen Machine Automation, samt motvinden på årsbasis på 30 punkter från förra årets positiva engångspost inom Corporate & Other”, säger Wierod.

Resultatet efter skatt blev 1 151 miljoner dollar (1 096).

Resultat per aktie uppgick till 0,63 dollar (0,59).

Orderingången landade på 9 785 miljoner dollar (8 435), vilket är 9,6 procent högre än analytikerkonsensus.

Wierod säger att det var “särskilt uppmuntrande” att se att den positiva utvecklingen för orderingången var brett baserad inom alla fyra affärsområden, en majoritet av kundsegmenten, alla tre geografiska regioner och inom både den kortcykliska och den projektrelaterade verksamheten.

Ordertillväxten var särskilt stark inom affärsområdet Process Automation där en stor order på cirka 600 miljoner dollar netto bokades.

Kassaflödet från löpande verksamhet uppgick till 1 059 miljoner dollar (1 067).

Book-to-bill var 1,10 under kvartalet.

Utsikterna för tredje kvartalet är följande: “Under det tredje kvartalet 2025 förväntar vi oss att tillväxten i jämförbara intäkter kommer att vara åtminstone i mitten av det ensiffriga intervallet och att den operationella ebita-marginalen kommer att vara i stort sett stabil jämfört med föregående år, dock med beaktande av osäkerheten i den globala affärsmiljön”.

För helåret lyder guidningen: “För helåret 2025 förväntar vi oss en positiv ”book-to-bill”, en jämförbar intäktstillväxt i mitten av det ensiffriga intervallet och att den operationella ebita-marginalen förbättras jämfört med föregående år, dock med beaktande av osäkerheten i den globala affärsmiljön”.

| ABB, MUSD | Q2-2025 | Konsensus | Förändring mot konsensus | Q2-2024 | Förändring |

| Orderingång | 9 785 | 8 926 | 9,6% | 8 435 | 16,0% |

| Nettoomsättning | 8 900 | 8 776 | 1,4% | 8 239 | 8,0% |

| Operationell ebita | 1 708 | 1 662 | 2,8% | 1 564 | 9,2% |

| Operationell ebita-marginal | 19,2% | 18,9% | 19,0% | ||

| Nettoresultat | 1 151 | 1 096 | 5,0% | ||

| Resultat per aktie, USD | 0,63 | 0,59 | 6,8% | ||

| Kassaflöde från löpande verksamhet | 1 059 | 1 067 | -0,7% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.