Neodynamics

Neodynamics gör nyemission på 72 miljoner kronor

Emissionen omfattar maximalt 120,5 miljoner units där varje unit består av sex aktier och fem vederlagsfria teckningsoptioner. Det framgår av ett pressmeddelande.

Utspädningen för aktieägare som väljer att inte delta är 85,7% förutsatt att emissionen blir fulltecknad. Det finns dock möjlighet att ekonomiskt kompensera sig för utspädningen genom att sälja sina uniträtter.

Emissionen är säkerställd till cirka 80% genom teckningsförbindelser och emissionsgarantier.

För det fall samtliga teckningsoptioner utnyttjas för teckning av aktier kommer bolaget att erhålla ytterligare emissionslikvid om högst cirka 90 miljoner kronor före emissionskostnader.

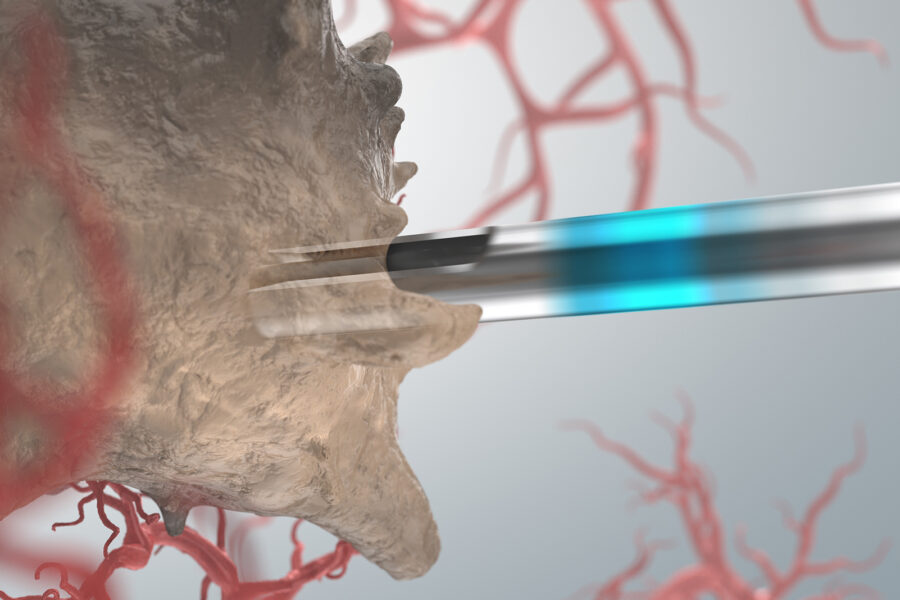

Emissionslikviden avses främst att användas för fortsatt kommersialisering och marknadsbearbetning av NeoNavia i USA och på utvalda centra i Storbritannien, Tyskland och Sverige samt förstärka bolagets kapitalstruktur genom återbetalning av lån.

Teckningskursen är 0,6 kronor per unit, motsvarande 0,1 kronor per ny aktie. En befintlig aktie berättigar till en uniträtt, som i sin tur berättigar till teckning av en unit.

Avstämningsdagen är 31 juli och teckningsperioden löper från och med den 2 augusti fram till och med den 16 augusti.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.