Kinnevik

Tillväxtfabrik vid god vigör

KÖP Strax efter att den här analysen är ute samlas större investerare, analytiker och media på torsdagen vid Hotel At Six, ett av de nya hotell som trängts in vid Riksbankens tidigare så sömniga hemvist Brunkebergstorg. De ska där lyssna till Kinneviks första kapitalmarknadsdag i egen regi på fem år.

Senast det bjöds på kapitalmarknadsdag, i september 2014, samlades ett rejält uppbåd av nyfikna på Moderna museet för att höra dåvarande vd:n Lorenzo Grabau måla upp potentialen för de då fortfarande lite exotiska internetbolagsmodeller kring inte minst nätshopping, som Kinnevik just höll på att förse med alltmer riskkapital. Kinneviks aktiekurs hade då mer än dubblats under 2013, efter försäljningen av vätskekartongtillverkaren Korsnäs till Billerud Korsnäs följt av förväntningarna om vad som komma skulle från e-handeln, inte minst från portföljens tyska nätmodeflaggskepp Zalando.

Vid sidan av de nyfikna fanns ingen brist på skeptiker vad gällde risknivån i de initialt olönsamma tillväxtprojekten. Zalando noterades hösten 2014 och visade sig sedan över tid ändå vara bärkraftigt vad gäller måttlig lönsamhet på massiva volymer. Då till synes ointagliga branschjättar, som H&M, fick se sina marginaler hyvlas ned rejält när kunderna visade sig värdesätta inte nödvändigtvis fysiska butiker, utan utbud och smidighet kring leverans. Flera av Kinneviks övriga nya internetbolag från de här åren visade sig dock inte leverera lika övertygande lönsamhetsförbättring. Exempelvis Global Fashion Group (GFG), en slags omogen tillväxtmarknadsvariant av Zalando, som noterats först i år, har ännu inte tagit sig ur den olönsamma tillväxtfasen (vilket enligt nuvarande startup-måttstockar kan rationaliseras som investeringar i tidiga och svårintagliga framtidspositioner). Detsamma gäller de i dag noterade inredningshandlarna Home 24 samt Westwing, som hittills mest blött kapital. Relationerna till den tyska internetbolagsinkubatorn Rocket Internet, den huvudansvariga investeringspartnern i flera av de större e-handelsprojekten, blev över tid mindre och mindre hjärtliga.

Till följd av osäkerheten kring Kinneviks kontroll över sina ”nya” portföljsegment skulle det dröja till tidigt 2018, kring toppen av den USA-drivna tech-haussen och efter leverans av goda telekomaffärer via Tele 2:s renodlingsgrepp, innan Kinneviks aktiekurs nådde högre nivåer än runt årsskiftet 2013/2014. Sedan föll aktiekursen återigen tvärt under resten av 2018. För lite drygt ett år sedan bedömde Affärsvärlden, i nummer 35/2018, att det hela började gå för långt. Köprådet då sattes vid låga 11 procents rabatt på kursen 301,7 kronor, men med en långsiktigt motiverad premie som mål. Inte minst såg vi styrkor i Kinneviks position som en erfaren, välpositionerad och attraktiv tillväxtpartner åt entreprenörer med nytänkande och skalbara konsumentmarknadsaffärer. Rådet på långsiktiga grunder visade sig dock vara för tidigt ute, då aktiekursen underpresterade Stockholmsbörsen med 14 procentenheter vid utvärdering tolv månader senare.

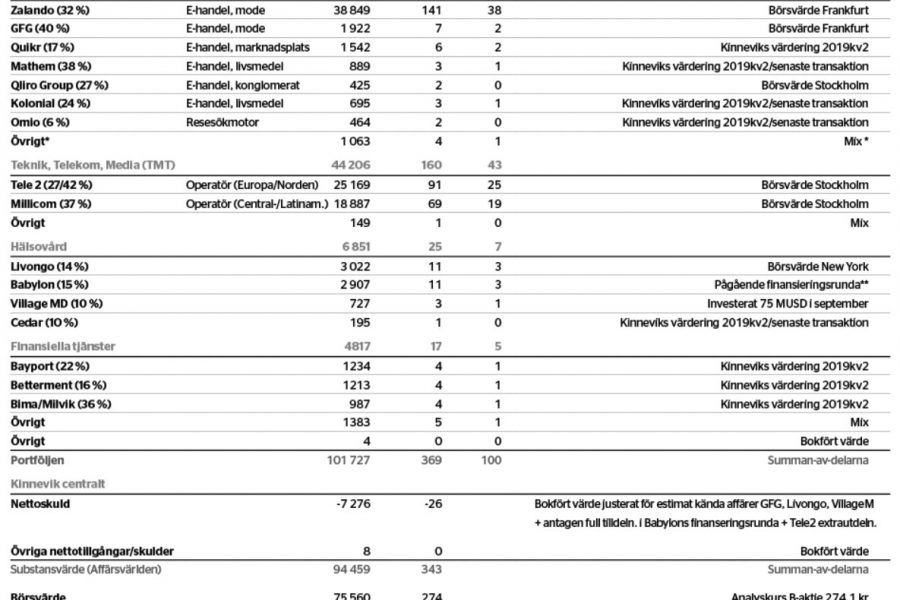

Sett till substanstillväxt under tolv månader till och med första halvårsskiftet i år ser portföljens pusselbitar ut som följer, med portföljandel i parentes utifrån Affärsvärldens uppdaterade substansvärdesestimat per den 11 september (se grafik):

E-handel och marknadsplatser (45 procents portföljandel): Det fortsatt största segmentet har tydligt hämmats av svag kursutveckling för det helt dominerande innehavet Zalando (38 procent av hela portföljen). Zalando har dock börjat komma igen skapligt på slutet och halvårsrapporten var varken resultat- eller tillväxtmässigt svag, utan snarare är det upptrissade värderingsförväntningar på affärsmodellen som är utmanande att växa in i på kort sikt. I sommar har Kinneviks aktivitet på området framför allt handlat om Zalandos nyblivna börskollega GFG (nu 2 procent). GFG:s notering i Frankfurt har dessvärre så här långt gått tvärt emot Kinnevik, som stoppade in ytterligare 60 miljoner euro i den initialt trögsålda noteringsemissionen i juli. Sedan dess har GFG:s aktiekurs så här långt halverats på bara lite drygt två månader. Kinnevik är dock som bekant både tidigt in och långsiktiga, så att redan räkna ut GFG:s börsresa medan e-handeln i flera av dess tillväxtmarknader ännu är i sin linda är sannolikt prematurt.

Telekom, Media, Teknologi, TMT (43 procent): Det moderna Kinneviks kassakosegment har haft Tele 2 som stjärna på sistone. Efter Com Hem-förvärvet har bolaget blivit en allt tydligare Norden-spelare genom sammangående och avyttringar i Nederländerna, Kazakstan och Kroatien. Det har möjliggjort för augusti månads extrautdelning, som för Kinnevik innebar ett kassatillskott på 1,1 miljard kronor, som både föregåtts och följts av återinvestering i digitala tillväxtbolag.

Vad gäller resterande Tele 2-värdering så är den väl tilltagen, varför vi här inte ser tydliga kortsiktiga uppsidesmöjligheter framåt, utan snarare värderisk på nedsidan. Det kan jämföras med Millicom (19 procent), som Affärsvärlden gång på gång köprekommenderar, eftersom aktien fortsätter att erbjuda lågt värderad tillväxtmarknadsexponering, med strukturell vinsttillväxt. Central- och Latinamerikaoperatörens 2019 har så här långt inte bjudit på den avkastningsfest många förutspådde när aktien parallellnoterades i New York och det började surra uppköpsrykten. Ryktena visade sig stämma i fallet Liberty Latin America, men den friaren avfärdade Millicoms ledning i våras, vilket hämmat aktien. Därefter var det Kinnevik själva som tände hoppet om en uppvärdering genom att presentera en avyttringsplan i två delar för sitt Millicom-innehav i början av juni. Den planen övergav Kinnevik dock redan inom två veckor. Kinnevik har därefter upprepat sin syn på Millicom som möjlig avyttring som moget, samt betonat att utvärdering av ett fortsatt innehav pågår. Affärsvärlden gillar det alltmer välpositionerade Millicom på låg värdering, varför vi ser goda odds för Kinnevik att få fortsatt god avkastning på sin investering tills den kan avyttras.

Vid förra aktierådet nämnde vi två lovande men små tillfrön i portföljen, i form av nya onoterade investeringar i finanstjänster (fintech) samt e-hälsa. Ett drygt år senare är det framför allt det sistnämnda som tagit rejäla kliv framåt på kort tid:

Hälsovård (7 procent): Här har både Kinneviks investeringsvilja men främst marknadstillväxten varit explosiv. Den mest långt gångna framgången så här långt är amerikanska Livongo (3 procent), ett hälsovårdsbolag som utvecklar digitala lösningar för personer med kroniska sjukdomar. Startupen har redan tagit sig hela vägen till New York-börsen i slutet av juli, och i samband med noteringen investerade Kinnevik ytterligare runt 90 miljoner dollar för att öka sin ägarandel till 13,8 procent. Som huvudtalare vid Kinneviks kapitalmarknadsdag bör Livongos vd Jennifer Schneider ha goda möjligheter att uppmärksamma fler på branschens snabba tillväxt. En möjlig fullträff på området räcker dock inte, utan Kinnevik ser redan ut att kunna ha två via sitt 15-procentiga ägande i London-baserade vårdappen Babylon. Som kan ses i Veckans graf på sidan 40 är Babylon en av 2019 års mest värdefulla nya startuper i enhörningsklassen, enligt Pitchbook. Kinnevik verkar långt ifrån mätta på e-hälsa, utan stoppade så sent som häromveckan in 75 miljoner dollar för 10 procents ägande i det nya amerikanska primärvårdssystem-innehavet Village MD.

Finansiella tjänster (5 procent): De större tillväxtinnehaven här fortsätter att utvecklas stabilt, inklusive den högintressanta amerikanska automatiserade USA-baserade investeringsrådgivaren Betterment (1 procent). Samtidigt såddinvesteras i nya fintech-plantor som Bread, Deposit Solutions och Monese.

Som ses i analysgrafiken är Affärsvärldens bedömda substansvärde på senast kända kurser och affärer 343 kronor per aktie, eller upp en dryg tredjedel sedan årsskiftets 256 kronor. Det ger en aktuell substansrabatt om uppskattningsvis 20 procent. Här fortsätter Affärsvärlden att se Kinnevik kunna prestera i linje med sitt målintervall, på 12–15 procents årlig totalavkastning över en konjunkturcykel. Givet strategins styrkor och resurser och Kinneviks låga centrala kostnader bör motiverat värde på längre sikt definitivt vara i substanspremieregionen. En uppvärdering är dock mer än vad säljsidans förvisso positiva analytiker vågar sticka ut hakan med sett till kortsiktiga konsensusriktkurser (se sidan 40).

Vois elskotrar svischar sannolikt förbi (eller skräpar ned) utanför kapitalmarknadsdagen. De är inte ”backade” av Kinneviks tillväxtkapital, utan direkt av Cristina Stenbeck. Ledargestalten i generation tre av den i dag mest aktiva och inflytelserika bland investmentbolagets grundarfamiljer har lämnat Kinneviks styrelse, efter 16 år, vilket – bland annat – ger ökad frihet att investera på andra håll. Tolka dock inte det som att Stenbecksmagin är bortblåst från Skeppsbron. Snarare uttrycker det en tillit. Dels att investmentbolaget nu åter är handlingskraftigt på egen hand – efter bland annat de nedmonterade Rocket Internet-kopplingarna. Och dels att det har rätt resurser – finansiellt från Tele2:s och Millicoms konsolideringsaffärer och affärsmässigt i investeringsorganisationen, styrelsen och Kinneviks stora globala nätverk från gruppens många tidigare projekt. Då räcker valberedningen som Stenbecks tyglar.

Ett konsumentfokuserat investmentbolag med stark riskjusterad avkastningshistorik, affärsflöde i världsklass och bevisad förmåga att vägra åldras med sina investeringar, utan i stället ständigt sökandes nya vitaliserande tillväxtmöjligheter, skulle kunna lyckas locka storkapital på exempelvis New York-börsen. Så länge Kinnevik är den sortens stjärna i världen, men en ljummen substansrabattaktie här på hemmaplan, ja då ska såväl Stockholms som mer internationella börsplacerare bara tacka och köpa mer. Affärsvärldens justerar Kinneviks kortsiktiga riktkurs till i linje med substans. Allt annat lika blir det 400 kronor per aktie på tolv månaders sikt, men långsiktigt förtjänar Kinnevik mer.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.