Analys Elos Medtech

Elos Medtech: Transformerande förvärv

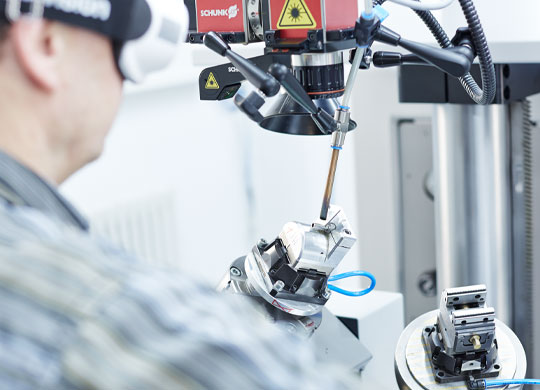

Elos Medtech (218 kr) är en kontraktstillverkare, eller tillverkningspartner som bolaget själva säger, av medicintekniska produkter och komponenter.

På kundlistan finns bolag som Nobel Biocare, Novo Nordisk och Vitrolife. Bolaget tillverkar exempelvis saker som tandimplantat och kirurgskruvar vid totalt fem anläggningar i Sverige, Danmark, Kina och USA. På rullande tolv månader per Q2 2023 omsätter Elos cirka 1 miljard kronor med 13% Ebit-marginal och har 660 anställda. Börsvärdet är cirka 1,8 miljarder.

Uppköpsförsök 2021

Sommaren 2021 lade riskkapitalbolaget TA Associates ett bud på Elos värt 215 kronor per aktie (8% budpremie). Familjen Öster som länge varit storägare i Elos var negativa till budet och tackade nej. TA äger nu 80% av kapitalet och 65% av rösterna och har hittills inte nått de 90% som krävs för att kunna tvångsinlösa minoritetsägarna.

Transformerande förvärv

I fredags (28/7) meddelade Elos att de förvärvar den tyska kontraktstillverkaren Klingel för 370 miljoner euro (motsvarande 4250 Mkr). Säljaren är riskkapitalbolaget IK Partners.

| Värdering transaktion | Elos | Klingel |

| EV (Värdering / Köpeskilling) | 2094 Mkr | 4251 Mkr |

| EV/S | 2,1x | 2,6x |

| EV/EBITDA | 10,5x | 13,7x |

| EV/Ebit | 16,1x | 21,7x |

De senaste tolv månaderna omsatte Klingel 141 miljoner euro (1620 Mkr) med ett rörelseresultat före avskrivningar, Ebitda uppgående till 27 miljoner euro (310 Mkr) vilket motsvarar en marginal på 19,5%.

Prislappen hamnar alltså på 2,6 gånger intäkterna (EV/Sales) samt 13,7x rörelsevinsten (EV/Ebitda). Innan förvärvet värderades Elos själva till EV/Sales 2,1x respektive EV/Ebitda 10,5x på börsen.

Åtta produktionsanläggningar

Den nya sammanslagna koncernen kommer att bilda en av de största kontraktstillverkarna inom medicinteknik i Europa. Klingel har huvudkontor i Tyskland samt åtta produktionsanläggningar i Tyskland och Schweiz. Den tyska koncernen har 900 anställda.

| Förvärv | Gamla Elos | Klingel | Efter förvärvet |

| Omsättning | ~1000 Mkr | ~1600 Mkr | 2583 Mkr |

| Ebitda | ~200 Mkr | ~310 Mkr | ~500 Mkr |

| Ebitda-marginal | 20% | 19% | 19,5% |

| Ebit | ~130 Mkr | ~200 Mkr | ~330 Mkr |

| Ebit-marginal | 13% | 12% | 12,5% |

Förvärvet breddar produktutbudet och adderar “nya globala högprofilskunder” samt stärker FoU-kapaciteten. Koncernen kommer ha 13 produktionsanläggningar i USA, Europa och Asien.

Totalt omsätter den nya koncernen omkring 2,6 miljarder kronor med en Ebitda-marginal på 19,5%. Givet en liknande avskrivningsnivå för Klingel kommer Ebit-marginalen för koncernen på pro forma-basis vara kring 12,5%.

Finansieras genom företrädesemission

Per halvårsskiftet i år hade Elos en nettoskuld på 319 Mkr motsvarande 1,6x Ebitda på rullande tolv månader. Köpet av Klingel skall finansieras med en stor företrädesemission på 370 miljoner euro. Transaktionen är villkorad av sedvanliga myndighetsgodkännanden, godkännande av extra bolagsstämma och en framgångsrik företrädesemission för finansiering av förvärvet.

Företrädesemission kommer vara fullt garanterad genom tecknings- och garantiåtagande från TA Associates. Prislappen på Klingel är högre än vad Elos själva värderats till på börsen. I fredags steg Elos-aktien knappt 2% på börsen.

Givet att intresset från befintliga minoritetsägare är svagt kan förvärvet innebära att huvudägarna TA kommer få kontroll på över 90% av aktierna och att de därefter kan påbörja tvångsinlösen. Vi på Affärsvärlden har tidigare lyft fram att ägarsituationen i Elos är speciell med en dominant huvudägare som sannolikt inte vill äga Elos i noterad miljö på sikt.

Ingen ansvarsfrihet

I våras föreslog styrelsen i Elos att inte betala någon utdelning. Styrelsen består av totalt sex personer varav tre stycken är representanter för TA. Beslutet togs inte emot väl av minoritetsägarna i Elos som begärde en minoritetsutdelning. Samt att en särskild granskare skulle utses för att utreda behandlingen av minoritetsägarna. I mitten av maj betalades en utdelning på 1 krona per aktie ut. Minoritetsägarna röstade dessutom emot ansvarsfrihet för de personer som representerar TA i styrelsen.

Det hela slutade med att årsstämman i maj avbröts och en fortsättning på stämman hölls i juni. Den fortsatta stämman beviljade VD Stefano Alfonsi, ordförande Magnus René, tidigare VD Jan Wahlström och tillförordnade VD Jodie Gilmore ansvarsfrihet för räkenskapsåret 2022.

Däremot röstade minoritetsägarna (totalt 13,7%) fortsatt emot ansvarsfrihet för TA Associates och deras tre styrelserepresentanter Lovisa Lander, Birker B. Bahnsen och Alexander Cicetti för räkenskapsåret 2022.

Sämre transparens

Det är tydligt att minoritetsägarna i Elos sitter i baksätet. Transparensen i bolaget har försämrats sedan TA blev huvudägare. Under 2022 slutade Elos Medtech exempelvis att publicera VD-ord i delårsrapporterna. Efter kritik från minoritetsägarna har Elos nu återigen med VD-ord i delårsrapporterna (VD-ord saknades under hela 2022 men var med i Q1 samt Q2 2023).

Ett nytt bolag

Köpet av Klingel är ett rejält transformerande förvärv för Elos Medtech. Koncernen mer än dubbleras i storlek. Prislappen sticker inte ut som låg och kanske är köpet ett sätt för TA att svälta ut minoriteten för att nå 90% och därefter kunna tvångsinlösa minoritetsägarna. Villkoren i form av teckningskurs för emissionen är inte fastställd i dagsläget.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser