Analys IPO-guiden HODL Spac/Windon

HODL Spac – Vill slå mynt av blockchainhaussen

| HODL Spac Europe | |

| Teckningskurs: 5,00 kr | Antal aktier: 7,9 m |

| Börsvärde: 40 Mkr | Nettokassa: 30 Mkr |

| VD: Vahid Toosi | Ordförande: Michaela Berglund |

HODL Spac Europe (teckningskurs 5 kr) är en ny Spac, eller förvärvsbolag, att noteras på Spotlight.

HODL vill ta in 29,5 Mkr i en nyemission och ambitionen är att inom 24 månader förvärva ett eller flera onoterade europeiska bolag inom blockkedjeteknik (eng. blockchain) för upp till totalt 500 Mkr.

Nedan finns några korta basfakta om Spacar för den oinvigde.

VAD ÄR EN SPAC?

- Spac står för Special Purpose Acquisition Company vilket på svenska kan översättas med förvärvsbolag.

- En Spac är inte ett rörelsedrivande företag utan är ett börsnoterat tomt skal med stor kassa.

- Ambitionen är att, ofta inom max 36 mån, förvärva ett onoterat företag.

- Om det föreslagna förvärvet röstas igenom på bolagsstämman övertar företaget, efter en noteringsprocess, börsplatsen och blir noterat.

- Görs inget förvärv under perioden återbetalas kassan till investerarna och Spac-bolaget avvecklas.

- Initiativtagarna till Spac-bolag kallas sponsorer och dessa har incitament genom aktier och oftast optioner.

- Spac-bolag har blivit mycket populära i USA men är nytt i Sverige sedan 2021.

Läs mer om aktuella noteringar på IPO-guiden

| IPO-GUIDE | HODL Spac |

| Lista | Spotlight |

| Omsättning rullande tolv månader | 0 Mkr |

| Antal anställda | 0 |

| Teckningskurs | 5,00 kr |

| Rådgivare | Eminova |

| Storlek på erbjudande | 30 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 40 Mkr |

| Emissionskostnad | Cirka 0,4 Mkr (1,4% av erbjudandet) |

| Säkrad andel av IPO* | 81% |

| Investerare som ska teckna i IPO | Johan Kjell, Vahid Toosi, Peter Sigfrid, Christoffer De Geer, Stefan Rust , m.fl. (81% i åtagande) |

| Garanter | – |

| Flaggor** | Två flaggor |

| Sista teckningsdag | 2022-01-13 |

| Beräknad första handelsdag | 2022-01-21 (8 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Två flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 406 granskade börsnoteringar är 1,5 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar två flaggor i HODL Spac

# Tveksamma incitament

Tveksamma incitament är Affärsvärldens samlingsbegrepp för olika typer av risk för intressekonflikt. Ett typexempel är att rådgivaren eller dess anställda äger aktier i IPO-bolaget. Det behöver inte vara ett problem och kan även ses som en fördel men det finns också risker för intressekonflikter eller att rådgivaren översäljer aktien.

Sponsorerna tar liten risk jämfört med andra investerare. Pre-money värderingen på 10 Mkr ger sponsorerna en fördelaktig ägarandel. Vid en eventuell likvidation får sponsorerna därmed rätt till mer kapital än de satsat. Rörelsekapitalet bekostas också av emissionslikviden.

HODL Spacs ordförande Michaela Berglund kommenterar:

– Avseende risktagande så kan noteras att ingen ersättning utgår till grundarna för att sätta upp, notera och driva bolaget samt att, grundarna för med sig relevant erfarenhet och investerar sin tid för att göra detta till en framgångsrik SPAC inom blockchain. Vi anser oss ha skapat en transparent struktur, utan särskilda grundaraktier eller teckningsoptioner som ger utspädning, där teamet med teckningsåtagare står för över 80% av rörelsekapitalet (ur vilket teamet inte tar någon egen ersättning, som är fallet för de flesta andra SPAC:ar).

– Avseende likvidation så ser vi det som ett högst osannolikt scenario eftersom vi anser oss ha ett bra affärsflöde, vi har lock-up upp till sex månader efter genomfört förvärv och arbetar utan ersättning, vilket ger naturligt incitament att arbeta i högt tempo för att hitta ett så bra förvärv som möjligt, utifrån långsiktigt värdeskapande, på kortast möjliga tid. Skulle vi mot förmodan inte ha lyckats förvärva något bolag, så finns vid en likvidation minst 90% av investerat kapital tillgängligt då denna del av kapitalet är deponerat på ett låst konto, i enlighet med regelverket för en SPAC.

# Bristfällig information

Det är en varningsflagga om man anar eller vet att det saknas viktig information i prospektet. Exempel på detta är att det saknas information om emissionskostnader, intressekonflikter, teckningsåtagare etc. Hit räknas också rejält vilseledande information.

En stor del av emissionen är på förhand säkrad genom teckningsåtagare. Av prospektet framgår dock inte vilka som ligger bakom ungefär 70% av teckningsåtagandet (16 av 24 Mkr). Det är en brist men vi hissar ingen flagga.

HODL Spacs ordförande Michaela Berglund kommenterar:

– Ingen teckningsåtagare har nått upp till en nivå av ägande att de ska omnämnas i prospektet och vi har därför inte angivit dessa i prospektet. Vi kan dock nämna att det finns ett antal namnkunniga investerare inom blockkedja och tech, utöver våra rådgivare Ivan Liljeqvist (Ivan on Tech & Moralis) och Stefan Rust (ex Bitcoin.com + Trusted Node), som vi är glada och stolta över att de tror på oss. Däribland Eric Wall (Arcane Assets), Sergey Kotliar (Bitrefill), Carl Pei (founder OnePlus & Nothing), Teddy Forselius (founder Everipedia), Sam Kazemian (founder FRAX), Ash Pournouri (Avicci Manager & Brilliant Minds) och Christian Ander (founder bt.cx).

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har ett ”bagage” av exempelvis konkurser, tvister, åtal eller andra potentiella ”plumpar”. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

HODL Spacs VD har varit ledamot i två startups som försatts i konkurs. Vi hissar en flagga.

HODL Spacs ordförande Michaela Berglund kommenterar:

– Vår VD har varit med och skapat flera framgångsrika bolag, men start-up verksamhet har en högre riskprofil och då går det inte alltid i hamn, vilket är tråkigt men det ger ofta viktiga erfarenheter. Så man får nog se flaggan som att det finns god kunskap kring företagande och att utvärdera samt coacha entreprenörsledda bolag.

MÅLBOLAG & VILLKOR

Storleks- och villkorsmässigt är HODL lik Spacett som i december var första Spac att noteras på Spotlight. Spacett ska förvärva ett bolag som gynnas av digitaliseringstrenden rent allmänt medan HODL specifikt är ute efter bolag inom blockkedjeteknologin. Verksamheten kan vara inom till exempel WEB3, DeFi, Metaverse, smarta kontrakt eller NFT. Bolaget ska ha en beprövad affärsmodell och bra ledning. Prislappen kan vara upp till 500 Mkr. HODL kommer inte söka mäklartjänster så som de First North-noterade bolagen Goobit (varumärke BTCX) och Safello.

Cirka 27 Mkr öronmärkta för förvärv kommer vara låsta på ett bankkonto tills det att ett lämpligt bolag hittats. Skillnaden mellan köpeskilling och emitterat kapital kan komma att finansieras exempelvis med lån eller betalning i aktier till säljaren. Ambitionen är att säljaren ska vilja vara med på den fortsatta resan som noterat bolag.

Som aktieägare får man möjlighet att rösta för eller emot förvärvet på en bolagsstämma. Det ger investerarna möjlighet att få tillbaka en del av investerat belopp om man inte skulle gilla det föreslagna förvärvet. Att rösta nej medför dock att endast 80% av investeringen återfås så i praktiken är det inget alternativ. Genom beslut på bolagsstämma kan också investeringsperioden förlängas från 24 till 36 månader. Görs inget förvärv inom perioden avvecklas Spacen och kapitalet betalas tillbaka till investerarna.

VÄRDERING & RÖRELSEKAPITAL

Emissionen görs till en pre-money värdering på 10 Mkr. Det är det man som investerare betalar för sponsorernas förmåga att göra bra affärer samt det arbete som lagts ned på uppstart och kapitalanskaffning med mera. Det är dyrt i förhållande till Spacens storlek och motsvarar 25% av börsvärdet. Motsvarande siffror för Spacett var pre-money värdering 5 Mkr eller 16% av börsvärdet. Likt i Spacett finns inga sponsor- eller investeraroptioner som annars är vanligt för större Spacar.

Som investerare i HODL är man med och betalar bolagets rörelsekapital. På samma vis är det även i Spacett, ACQ Bure och Creaspac. HODL:s rörelsekostnader är låga då varken VD eller styrelsen får arvode. CFO:n är konsult och får 800 kr/h. Rörelsekostnaderna beräknas till 0,6 Mkr per år. Sponsorerna har satsat 0,5 Mkr i aktiekapital i bolaget.

| HODL:s ägare | Andel* | Kommentar |

| Vahid Toosi | 13,6% | Sponsor & VD |

| Johan Kjell | 13,6% | Sponsor & Ledamot |

| Peter Sigfrid | 11,0% | Sponsor & Ledamot |

| Christoffer De Geer | 3,8% | Ledamot |

| Michaela Berglund | 1,6% | Ordförande |

| Stefan Rust | 1,3% | Rådgivare |

| Ivan Liljeqvist | 0,6% | Rådgivare |

| Nya aktieägare | 54,4% | |

| *Vid fulltecknat erbjudande | ||

PERSONER & INCITAMENT

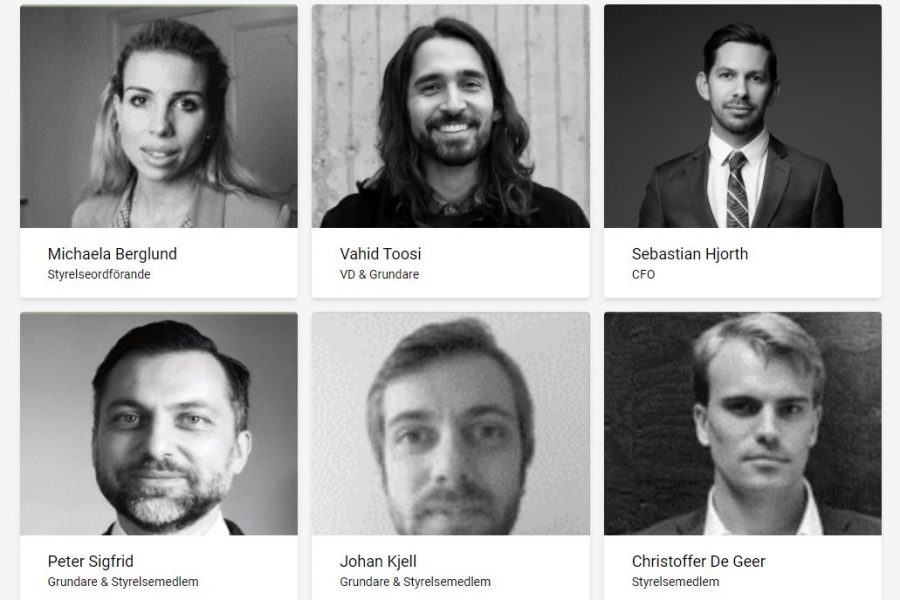

Initiativtagare och huvudägare i bolaget är Vahid Toosi, Johan Kjell och Peter Sigfrid.

VD Vahid Toosi beskrivs som entreprenör och har bland annat startat bolag som gör hörlurar och energidryck. De senaste åren har han arbetat som rådgivare och investerare inom blockkedjeteknologi och är medgrundare till Tech-kollektivet GhostbustersX som drivit flera projekt inom blockchain.

Johan Kjell har erfarenhet från försäkringsbolaget IF och Alfred Berg ABN AMRO. På IF arbetade han med förvärv, skuldfinansiering och etablering på nya marknader. Peter Sigfrid har bland annat arbetat med investeringar på Industrivärden i 15 år. Han är också ordförande för Spacett och har där en ägarandel på 1,6%.

I styrelsen sitter också Christoffer De Geer och Michaela Berglund är ordförande. De Geer är ansvarig för produkter och digitala tillgångar på Goobit. Han har också skrivit böcker om blockkedjeteknologin. Berglund är VD för Feminvest som är ett nätverk för kvinnliga entreprenörer och investerare.

Ivan Liljeqvist är rådgivare och har gjort sig ett namn i kryptovärlden genom sin Youtube-kanal Ivan on Tech. Han är också medgrundare till Moralis – en programmeringsplattform för att bygga decentraliserade appar. Bolaget tog nyligen in riskkapital från bland annat EQT.

Nyckelpersonerna äger tillsammans knappt 46% efter noteringen och tecknar aktier för 8 Mkr till samma villkor som övriga investerare. Även här är motsvarande siffror för Spacett bättre (53% och 12 Mkr).

VOLATIL BRANSCH

Vad betyder HODL?

HODL, kort för ”hold on for dear life”, är en vanlig term inom kryptovärlden och används av de som ser långsiktigt på kryptoinvesteringar.

Blockchain är en förhållandevis ny och komplex teknik som kan användas inom många områden. Det är däremot ganska ont om noterade bolag i sektorn. Förvaltaren Coinshares, mäklarna Safello och Goobit samt IT-säkerhetsbolaget JS Security är exempel på bolag som noterades under 2021. Coinshares har gått bra medan kryptomäklarna Safello och Goobit havererat (kanske är det bra att HODL avstår mäklare likt dessa). JS Security handlas ovanför teckningskurs.

SKA MAN TECKNA?

Track record, nätverk och varumärke är centralt för en Spac. Det blir främst VD Toosis jobb att hitta lovande bolag att förvärva. Hans förtroende i blockchain-världen är inte lätt för oss att bedöma men vi noterar att IPO-guiden i sin granskning hissat en flagga för CV med plumpar. Det berör två konkurser i de tidigare satsningarna på hörlurar och energidryck.

Nätverket verkar bra. Relevanta teckningsåtagare från blockchain-världen är exempelvis Eric Wall (Arcane Assets), Sergey Kotliar (Bitrefill) och Christian Ander (grundare Goobit/BTCX).

Affärsvärlden lockas inte av Spacen men vi vill inte heller nödvändigtvis avråda den blockchain-bitne att investera. Även om man kan konstatera att det är hög risk i den typ av bolag HODL söker så lär man åtminstone inte förlora några stora pengar innan ett förvärv har gjorts. Kanske kan HODL också utnyttja den volatila marknaden till sin fördel. Spacett har fått en bra inledning på börsen och den som tecknar HODL kanske även kan hoppas på en släng av kryptohysteri. Vi ställer oss neutrala till aktien.

Den Spac-intresserade läser med fördel också våra analyser länkade i tabellen nedan samt följande krönika.

| SPAC | Substansvärde | Beskrivning målbolag | Tid kvar att göra förvärv | Afv:s analys |

| ACQ Bure | 3,4 mrd kr | Högkvalitativt bolag som verkar på marknader med stor potential eller på en nischmarknad där bolaget har en ledande position | 27 mån | Teckna |

| Creaspac | 2,4 mrd kr | Bolag med verksamhet som är förutsägbar vad gäller kunders beteende, branschens struktur och teknikutveckling | 30 mån | Teckna |

| APAC | 1,0 mrd kr | Bolag med ESG-profil inom digitala affärsmodeller, hållbar konsumtion eller grön teknik | 17 mån (kan förlängas till 29 mån genom bolagsstämma) | Neutral |

| TBD30 | 0,8 mrd kr | Bolag inom affärstjänster | 24 mån | Neutral |

| Spacett | 27 mkr | Bolag som gynnas av digitaliseringstrenden | 36 mån | Neutral |

| HODL | 30 mkr | Bolag inom blockchain | 24 mån (kan förlängas till 36 mån genom bolagsstämma) | Neutral |

| Källa: Affärsvärldens sammanställning | ||||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser