Intervju Carnegie Fonder

Förvaltaren flyr risk och fyller ‘fegis-portföljen’ med läkemedel: ”Driver förmögenhet”

För Afv berättar han också om:

✔ När risken är som störst

✔ Svenska aktien som kan få det tufft när konjunkturen försämras

✔ "Det här är en fegisportfölj!"

✔ Novo Nordisk: "Har köpt tillbaka"

✔ Missen i Nvidia: "Var nära en gång"

Det är tydligt att den mångårige förvaltaren Simon Reinius älskar grafer och har ett otroligt engagemang för finansiell teori och låg risk. Dessutom med en förkärlek till Star Wars.

dun Dun dun duh da dun dun da dun, låter från kavajfickan men mobilen stängs snabbt av.

Under mötet på Carnegies huvudkontor blir det ingen diskussion om vilken Star Wars-film som är bäst eller i vilken ordning de ska ses. Diskussionen handlar om varför antagandet om normalfördelning ofta blir väldigt fel och varför riskminimering är viktigare än att hitta enstaka kursraketer.

CARNEGIE GLOBAL QUALITY COMPANIES A

Förvaltare: Simon Reinius och Emanuel Furubo

Förvaltat kapital: 1,3 mdr kr

Förvaltningsavgift: 1,48%

Utveckling i år: 16%

Utveckling 1 år: 19%

Utveckling 3 år: 31%

NORMALFÖRDELNING FUNKAR INTE PÅ AKTIEMARKNADEN

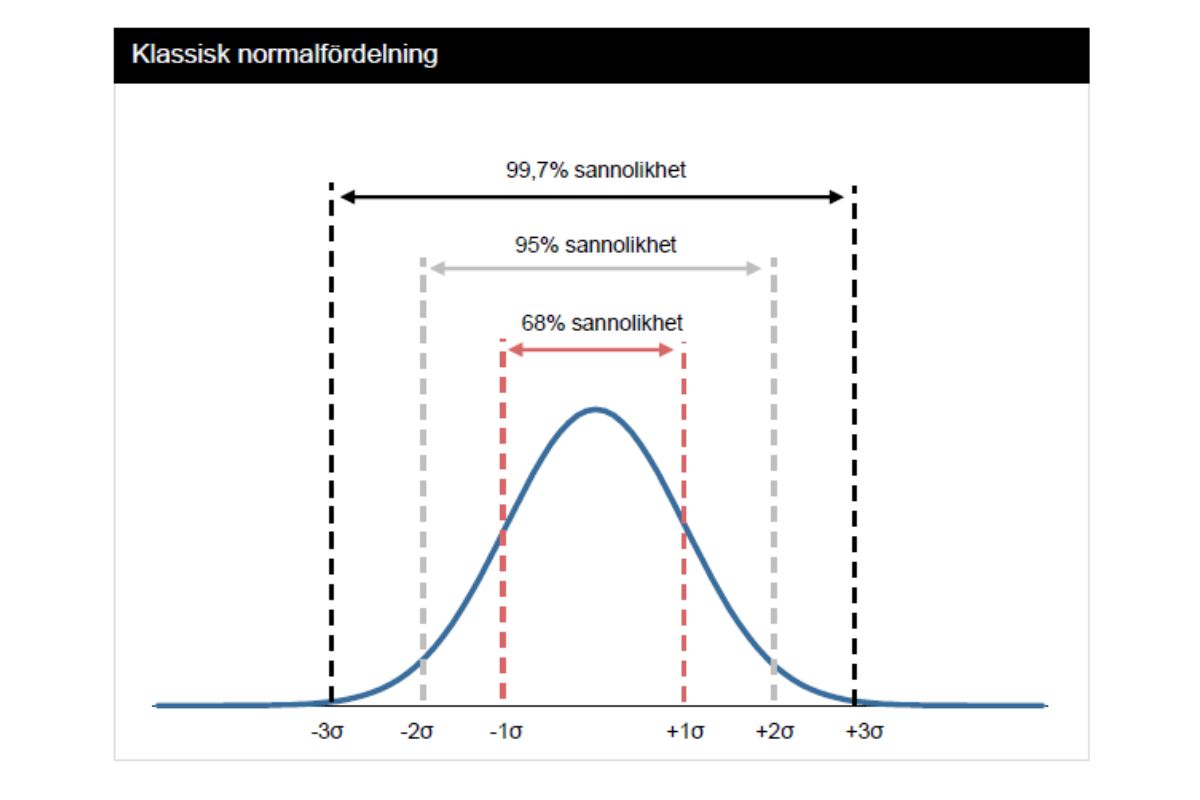

Antagandet om normalfördelning, att saker rör sig slumpmässigt, används inom finansiell teori. Både vid riskanalys och portföljkonstruktion. Men aktiemarknaden rör sig inte slumpmässigt, utan följer istället ekonomins utveckling över tid. Det menar Carnegies erfarne fondförvaltare Simon Reinius som precis avslutat en undersökning på temat tillsammans med kollegan Emanuel Furubo. Enligt duon leder ett antagande om normalfördelning på aktiemarknaden till att risker underskattas för perioder kortare än 2-3 år men överskattas för perioder som överstiger 2-3 år.

DET ÄR NORMALFÖRDELNING

Normalfördelning beskriver en tillgångs riskprofil genom att mäta standardavvikelsen baserat på prisdata. Det är en standardiserad sannolikhetsfördelning. Den är standardiserad i sin symmetriska spridning runt medelvärdet och genom att begreppet standardavvikelse (σ) går att översättas till exakta sannolikhetsvärden. Källa: Carnegie

Aktiemarknadens rörelser brukar avvika från den idealiserade normalfördelningen med asymmetri och fetare svansar, det betyder betydligt större sannolikhet för stora kursrörelser. Enligt förvaltarduons undersökning finns det i verkligheten en högre sannolikhet för extrema negativa utfall kortsiktigt jämfört med vad en normalfördelning påstår. Det innebär inte minst att risken blir mycket lägre än man tror när man är långsiktig.

Om man använder sig av antagandet att normalfördelning gäller vid aktiehandel hamnar man snabbt snett, enligt Simon Reinius.

“Jag vill minska den maximala förlustrisken år 2-3, när risken är som högst. Den maximala förlustrisken uppstår vid framförallt kraftiga konjukturfall”, säger förvaltaren och fortsätter:

“Det som driver förmögenhet är hur mycket aktieexponering du har över tid, snarare än exakt vilka aktier du har. Genom att minimera den maximala förlustrisken skapas förutsättningen för en ökad aktieexponering, vilket över tid ger ett enormt genomslag på den totala avkastningen”, säger Simon Reinius.

“DET ÄR SOM ATT LAGA MAT”

Carnegie kom in som delägare i Simon Reinius fondbolag 2009. 2015 startades fonden “Global quality companies” och sedan 2021 drivs fonden helt under Carnegies flagg. Under vår dryga timme ihop ritar Simon Reinius diagram på diagram för att förklara hur han tänker. Han återkommer hela tiden till att han vill minimera risken i aktieportföljen.

“Jag tycker att risk är förlustrisk. Det är inte kursrörelser. Så maximum drawdown är ett bättre mått för att mäta risk än standardavvikelse. Det beaktar även att marknaden inte är normalfördelad”, säger Simon Reinius och fortsätter:

“Det är helheten i portföljen som ska leverera en hög riskjusterad avkastning. Det är som att laga mat. Varje komponent måste ner och det är hur det smakar i slutet som spelar roll, inte huruvida champinjonerna var jättegoda. När man tittar på de här detaljerna så tycker jag att man ofta hamnar fel.”

“Därför är det portföljkonstruktion som blir det viktiga. Att välja ett antal aktier som ger så hög riskjusterad avkastning som möjligt. Det kommer driva en mycket större del av din avkastning än om du hittar en jättebra aktie. Så den frågan är för de allra flesta mindre viktig i praktiken. Visst det kan vara kul, jag älskar det själv men det driver inte förmögenheten.”

Simon Reinius, förvaltare på Carnegie fonder. Foto: Nike Mekibes

“VILL INTE KÄNNA MIG OROLIG FÖR PORTFÖLJEN”

I fonden vill Simon Reinius, utöver att ha låg risk, ha bolag med god tillväxt och hög lönsamhet. Om ett bolag tickar alla boxar kan det platsa i fonden, quality companies.

“För att få riktigt hög lönsamhet är det bra att ha marknadsledare. De flesta av våra bolag ligger med megatrender. Hälsa, IT, lyx, energiomvandling. Det vi gillar inom finans är i huvudsak IT-drivet”, säger Simon Reinuis och visar en bild med sina “bästa investeringscase”. Där finns både Visa och Mastercard representerade.

“När vi tittar på risk tittar vi inte främst på prisrisken i aktiekursen utan vi tittar i stället på den operationella risken. Jag undviker bolag som går dåligt om det blir finanskris eller covid-kris. Jag vill ha bolag där jag, oavsett hur kursen går, inte behöver känna mig inte orolig för hur verksamheten utvecklar sig”.

Just nu är det fem av bolagen i portföljen som Simon Reinius tror kan få det tuffare i ett sämre konjunkturläge, i form av Atlas Copco, Siemens och Schneider Electric. Samt Cartier och Blackrock.

“Även om jag är orolig för konjunkturen är jag inte jätteorolig för portföljen. Det handlar om 5 av 30 bolag, lite risk man kan ha. Bolagen i den här portföljen har växt ungefär 10% på topline per år senaste 5 åren. De kommer nog växa något liknande även framåt. Om den istället skulle växa 7% så skulle innehaven ändå ha dubblat vinsten om 10 år.”

Vad väljer då Simon Reinius för att slippa oroa sig alls?

Han ritar ett diagram med en lätt krusad linje och en extremt slagig linje. Även om värdet ökar mer i den slagiga linjen så:

“Jag är mer nöjd med ett bolag som har gått såhär”, säger portföljförvaltaren och pekar på den krusade linjen. Sen pekar han på den slagiga och säger: “Här har jag tjänat mer pengar. Men jag är mer nöjd med investeringen där aktiekursen varit jämnare. Det är inte bara hur mycket jag tjänat utan också resan. I det ligger även vetskapen om att den slagiga aktien haft betydligt högre risk och i stället kunnat sluta riktigt illa”.

BOLAGEN MED VETTIG VÄRDERING

De största innehaven i fonden är Microsoft och Alphabeth. Två innehav som aldrig åkt ur portföljen.

“När Microsoft går bra har vi systematiskt sålt under perioden istället för att köpa.”

Aktiekurserna har fallit tillbaka lite efter sommarens nya toppnoteringar, Simon Reinius tycker fortsatt att värderingen är helt okej.

“Vi har helt enkelt tyckt att värderingen i Microsoft och Alphabeth varit vettig under hela perioden. Vissa andra aktier som vi har gillat har vi handlat mer som i L’Oreal. Där har vi varit in och ut några gånger. Så vi har ett värderingsintervall på alla. Där vi tycker att det är rätt och fel.”

“VI HAR KÖPT TILLBAKA EFTER NEDGÅNGEN”

Schweiziska läkemedelsjätten Roche har inte har utvecklats som Simon Reinius hade tänkt. Aktien är upp 4,2% hittills i år.

“Det bara att konstatera att läkemedel generellt inte har utvecklats så bra under året. Vi har trott mycket på diagnostiken som utvecklats sämre än vi trott. Det är knepigt med läkemedelsbolag, att veta när de kommer ut med nya saker och hur bra de faktiskt är. Det finns ingen enkel sanning.”

Samtidigt är han inte redo att sälja.

“Det är billigt, den trejdar på tolv gånger vinsten med en superportfölj. Skulle det gå upp 50% från dagens nivå skulle vi sälja.”

På tema läkemedel har Carnegie quality focus precis gått in i Novo Nordisk igen efter att aktien fallit kraftigt. Senaste 3 månaderna är aktien ner 20%.

“Vi har köpt tillbaka efter nedgången och har en liten position igen.”

STÖRSTA INNEHAVEN

Microsoft 5,96%

Alphabet 4,71%

Johnson & Johnson 4,41%

Schneider Electric SE 4,37%

Procter & Gamble 4,21%

Mastercard 4,03%

TSMC 3,90%

Merck & Co 3,70%

ASML Holding NV 3,66%

Elevance Health 3,62%

BORDE OMPRÖVAT BESLUTET

Efter förra höstens kraftiga ränteökningar funderade Simon Reinius över konjunkturen och oroades över konsumenternas köpkraft. Det ledde till justeringar i portföljen där onlinebokningsbolaget Booking behölls men fonden gjorde sig av med aktierna i Garmin, som bland annat utvecklar navigationsutrustning och sportklockor.

“Ett riktigt jävla pissbeslut att sälja Garmin.”

Bara i år är Garmin upp 66%. Simon Reinius tycker han borde omprövat beslutet när långräntorna väl vände ner.

“Två månader efter amerikanska 10-åringen bröt neråt igen borde vi varit snabbare i att inse att det var en dålig trade och köpt tillbaka positionen.”

Fonden har ändå inte tagit in Garmin igen. “Idag tycker vi inte den är billig längre”.

Samtidigt är han nöjd över att Booking ligger kvar i portföljen.

“Många var oroliga efter pandemin men Booking har utvecklats mycket starkt operationellt”. Aktien är upp 39% hittills i år.

STOLPE UT

Om en fond inte haft Nvidia i år så har det varit en uppförsbacke för att slå index då aktien är upp närmare 200%.

“Men är jag missnöjd när jag är upp 16% på ett år? Nej, det här är en fegisportfölj!”

Samtidigt säger Simon Reinius att han ändå ångrar att han inte vågade plocka in just Nvidia i portföljen.

“Med facit i hand borde vi ägt den. Det var en gång när vi var nära att köpa Nvidia. Det grämer vi oss över ganska ofta faktiskt. För den var nere på P/E 35 en gång på de estimaten vi hade. Det är inte orimligt för ett så bra bolag. Så var det lite stolpe ut. Och det grämer vi oss över. Hade vi istället vågat vara lite mer optimistiska om framtiden så hade vi köpt den.”

Men det finns inga planer på att ta in aktien idag. Värderingen är betydligt högre nu och framförallt oroas Simon Reinius över att bolaget inte låser in kunderna. Det öppnar möjligheten för att en konkurrent kan komma längre fram.

Däremot återfinns både chiputrustningstillverkaren ASML och världens största halvledartillverkare Taiwan semiconductors, i fonden.

“Det är två fantastiska bolag. Framförallt TSMC har handlats väldigt billigt under perioder. Då har investerare haft en väldigt hög riskpremie drivet av oron mellan Taiwan och Kina”, säger Simon Reinius och tillägger att TSMC varit en av portföljens bästa innehav senaste åren.

Till sist kan jag ändå inte hålla mig utan måste fråga: Vilken är favoriten bland Star Wars-filmerna?

“The Empire Strikes Back” från 1980 är utan tvekan bäst.”

Läs mer: Förvaltaren om vinnare, blodiga förluster och guldkort: ”Tyskarna blir ju som tokiga”

Läs mer: Offensiv back i powerplay: Därför vågar Joel Backesten inte äga Hemnet

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.