Lipigon Pharmaceuticals

Lipigons noteringsemission övertecknades till 479%

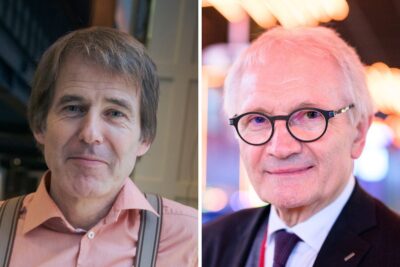

“Vi är mycket glada och stolta över det stora intresse som Lipigon har tilldragit sig och vi hälsar samtliga nya aktieägare välkomna. Kapitaltillskottet ger oss förutsättningar att genomföra vår utvecklingsplan utan kompromisser. Det finns ett stort medicinskt behov inom vårt område. Vi ser framtiden an med våra läkemedelsprojekt, fast beslutna att tillgodose såväl dagens som framtidens behov för några av de mest utsatta patientgrupperna”, säger bolagets vd Stefan K. Nilsson i ett pressmeddelande.

Preliminär första handelsdag för bolagets aktier och teckningsoptioner vid Nasdaq First North Growth Market är den 1 mars 2021, förutsatt godkänd ansökan.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.