Modellernas olidliga logik

brytningen mellan storföretagens långa högkonjunktur och den dramatiska omställningen till mer affärer och omstrukturering pågick en hel del ekonomiskt modellarbete. Vad kunde man lära av erfarenheterna? Hur såg sambandet ut mellan marknad och lönsamhet? Hur bevakade man ständigt företagets lönsamhet? Gick det att känna igen en undervärderad aktie?

Här är några exempel på insatser i världen och i Sverige.

Viktigast när det gällde att systematisera erfarenheterna var PIMS (Profit Impact of Market Strategy), en stor databas över verksamheter och affärer som byggdes upp på amerikanska jättekonglomeratet General Electric.

Företagsledningen ville förstå i vilka av tidigare eller nya affärsområden som man borde investera mer – eller dra sig ur. Man hade noterat att bra chefer kunde misslyckas i vissa svaga företag och dåliga chefer kunde lyckas i andra.

Vad var det som drev företagets lönsamhet? Databasens statistik visade att företagets konkurrensstyrka, i kombination med företagets kapitalstruktur och värdekedja, var avgörande. Tillsammans förklarade de på ett komplext sätt hela 60 procent av den lönsamhet man kunde förvänta sig i framtiden. Å ena sidan gällde det alltså att ha stor marknadsandel, attraktiva produkter och låga kostnader, å andra sidan gällde det att åstadkomma rätt kapitalstruktur, produktivitet och kapacitetsutnyttjande. Man skulle därför se upp med små marknadsandelar och kapitalintensiva projekt. I fallet innovation tycktes lagom vara bäst.

Kunde man dessutom etablera sig på en marknad med snabb tillväxt och fördelaktig mix av kunder och leverantörer, så hade man ringat in tre fjärdedelar av de positiva faktorer som förklarade hög lönsamhet. En företagsledare borde alltså inte springa omkring och vara ”dynamisk” i största allmänhet, utan att ständigt förklara och fokusera på sådant som kunde öka företagets möjligheter att hålla hög lönsamhet och livskraft. Det skröpliga skulle han trimma bort som en sorts trädgårdsmästare.

De strategiska konsultfirmornas gyllene tid randades, sådana som Boston Consulting, Bain & Co och McKinsey. De flesta byggde egna modeller, som på det ena eller andra sättet fick sin inspiration från PIMS, så även de teser strategiprofessorn Michael Porter presenterade i sin bestseller Competitive Strategy från 1980.

Boston Consulting Group tog ledningen genom att kombinera verksamhetens relativa marknadsandel med marknadens tillväxt i ett mycket enkelt tvådimensionellt matrisdiagram, som dock hade stora pedagogiska förtjänster. Med diagrammet kunde man snabbt få en visuell känsla för företagets ”produktportfölj” och potentialen för de olika verksamhetsdelarna.

Att matrisen delades in i bara fyra kvadrater och försågs med namn, som lät mer målande på amerikanska än i översättning, var ett lyckokast. Även i svenska företag talade man om cash cows, stars, wild cats och dogs. Det ideala var att använda resurserna från mjölkkossorna till att få stjärnorna att lysa ännu starkare eller vildkattorna att stadga sig. Hundarna borde man schamponera och försöka sälja till någon som var dummare. Förlåt det knaggliga bildspråket som kommer av modellen.

Det säger sig själv att lovande verksamheter skulle bli övervärderade och tråkiga för billiga när så många använde samma modell. Men det var helt klart ett bra sätt att lära ingenjörer mer om sambandet mellan marknader och ekonomisk bärkraft.

”Bostonmodellen” fick därför stor påverkan och blev grunden för rader av konsultföretag och mellanhänder, snart även i finanssektorn. Specialiserade riskkapitalföretag gjorde entré. En kategori tog sig an ”wild cats” (venture capital) medan andra (private equity) gärna ville strukturera eller fusionera de ”dogs” som yviga storföretag ville slumpa bort i parti och minut. Hundar av samma sort kunde slås ihop till en större hund, åtminstone i företagens värld.

Att svenska företag var ovanligt mottagliga berodde delvis på att allt fler civilekonomer tagit sig upp till vd-nivå, tidigare fick de nöja sig med att bli redovisningsansvariga.

Redovisning innehåller så kallade ”variabler”, statistiska data. Företagets omsättning till exempel visar hur mycket som sålts under den gångna redovisningsperioden. Resultatet visar hur mycket som blir kvar av försäljningen när alla kostnader för perioden är betalda. Alla dessa data varierar över tiden.

Vad är ett bra eller ett dåligt resultat? Det beror inte bara på resultatets storlek i förhållande till omsättningen utan också vilken sorts verksamhet företaget bedriver. En verksamhet som har stora anläggningar att förränta behöver behålla en mycket större andel av omsättningen i vinst för att kunna vara lönsamt. Man talar om vinstmarginal som visar vinsten i förhållande till omsättningen eller lönsamhet som är vinsten i förhållande till det kapital som används. Sådana framräknade tal i redovisningen kallas nyckeltal och ger möjlighet att jämföra olika sorters företag med varandra.

Alltså:

vinst/omsättning= vinstmarginal

omsättning och vinst/kapital=lönsamhet

Hur kapitaltungt är företaget? Man kan visa kapitalomsättningshastighet som mäter hur snabbt företaget använder sitt kapital under ett år. Det är bara att dividera omsättningen med kapitalet.

Omsättning/kapital=Kapitalomsättningshastighet

Allt det här är ganska lätt att förstå även om många som diskuterar företag struntar i eller helt enkelt inte begriper så mycket.

Civilekonomerna Anders Börjesson och Torsten Fardell i lilla Berman & Beving började vid den här tiden laborera med variabler och nyckeltal för att få en ännu mer detaljerad och pedagogisk bild av företagets effektivitet och fick fram den här formeln.

Omsättning x täckningsgrad - kostnader/kundfordringar+varulager - leverantörsskulder

”Omsättningen är motorn i företaget”, predikade radarparet ständigt för sina medarbetare, som oftast var tekniker. Försäljningen måste helt enkelt alltid upp, annars slutar företaget att fungera. Täckningsbidraget måste vara på en acceptabel nivå. Omkostnaderna i ett handelsföretag består till största delen av lönekostnader, två tredjedelar, och de får inte börja löpa okontrollerat. Inte heller hyror och annat som står för resten av kostnadskronan.

”Under bråkstrecket finns de tre faktorer som påverkar kapitalomsättningen. De är kundfordringarna som måste ner genom att kundkredittiderna hålls på optimal nivå och varulagret som måste minimeras genom att omsättas så snabbt som möjligt. Slutligen måste vi ha så stora leverantörsskulder som möjligt med hjälp av lång kredittid hos leverantörerna.”

Se där en modell med sex muttrar att dagligen och stundligen skruva på, en modell som i vår tid hjälpt till att göra Anders Börjesson till miljardär, trots två stora finanskriser.

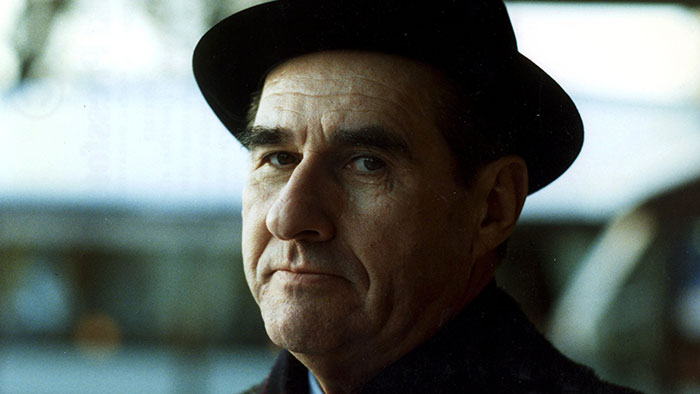

László Szombatfalvy, som med två tomma händer flytt till Sverige från Ungern 1956, var en av de första som upptäckte Bergman & Beving.

Han hade konstruerat en aktievärderingsmodell genom att mödosamt räkna sig igenom bolag efter bolag. Vid det här laget var han stenrik. I Lászlós händer hade modellen fungerat utmärkt, precis som i fallet Börjesson. Bra verktyg fungerar bäst i förfarna händer.

László Szombatfalvy behärskade inte engelska – i Sovjetkontrollerade Ungern lärde man sig ryska. Men den modell han jobbat fram påminde om flera andra etablerade i USA. Huvudtanken var att leta upp undervärderade bolag med låg risk, och att bara ha ett fåtal sådana bolag i portföljen åt gången. Som mest hade Szombatfalvy ägande i fem-sex bolag samtidigt.

– Med frimärkssamlingar får man bara genomsnittet på börsen, konstaterade han med sin vanliga logik.

Hans modell lade störst vikt vid bolagets kapacitet att höja utdelningar i framtiden. För att bedöma bolagets framtidsförmåga gällde det att granska företaget från alla möjliga perspektiv. Egentligen spelade det ingen större roll om man utgick från förväntad utdelning, kassaflöde eller avkastning på företagets justerade egna kapital (substansen). Det mesta låg ändå i den osäkra framtiden. Att en del av profeterna för aktieägarvärde senare kritiserade hans modell berodde på att de inte riktigt begrep den.

”Blod, svett och tårar.” Att ständigt räkna fram motiverade aktiekurser för börsens bolag var ett slitgöra, särskilt i en tid då allt fick göras manuellt. På väggen i arbetsrummet hängde en stor anslagstavla där verkliga och motiverade kurser markerades med olikfärgade nålhuvuden, flyttade från börsdag till börsdag.

Om en aktie utanför portföljen utmärkte sig som undervärderad var den en köpkandidat och blev någon aktie i portföljen fullvärderad åkte den ut, ofta i förtid. Alla investeringar var långsiktiga, så länge inte andra investerare tryckte upp värdet till ointressant nivå.

– Ett bra företag är inte detsamma som en bra aktie. I princip köper jag inget som inte borde vara värt minst dubbelt så mycket, deklarerade aktiegurun.

Fastighetsbolag blev tidigt något av Szombatfalvys specialitet, eftersom sådana aktier lånade sig bättre till systematiska jämförelser och tydliga värderingsresonemang.

Hans portfölj växte snabbt trots att han aldrig belånade sina köp. ”Det gäller att skilja det osannolika från det omöjliga, varför ta risken att förlora allt?” Till hans framgång, precis som för andra finansmän vid tiden, hörde naturligtvis att aktier var så nedtryckta 1977 och blev så upptryckta senare.

Uppseendeväckande, men inte så konstigt, var att landets mest framgångsrike aktieinvesterare 1987 kastade in handduken och gick över till obligationer. László Szombatfalvy kunde inte längre med sin modell motivera köp av någon aktie över huvudtaget. Allt hade passerat hans motiverade kurser i den väldiga börsyra som rådde i devalveringarnas och det nya fondkapitalets tid.

Nu var han 60 år och livet erbjöd andra utmaningar. Tennis till exempel. På 14 år hade han höjt sin spelförmåga nästa lika spektakulärt som aktieportföljens värde. Två träningsdagar i veckan hade blivit fem.

– Det enda sättet att klara knäna är att aldrig böja dem, konstaterade han.

Spelstilen var defensiv och extremt teknisk, det gällde att ge motståndaren minsta tänkbara utrymme för attack.

Under ett decennium framåt syntes han bara på listan över de stockholmare som betalade mest skatt. Men han skulle komma tillbaka i fastighetsbolaget Castellum.

Långa perioder av hög inflation är som cancer i ekonomin och i modellerna. Hur hanterade man de nya värdena som alltmer byggde på ”Kalle Anka-pengar”? Företagsledare blev alltmer vårdslösa när de skrev upp tillgångar och skrev av övervärden från nya affärer. En av finansmatadorerna chockade med att redovisa en vinst som var identisk med företagets telefonnummer, ett postmodernistiskt inlägg i debatten. Bankerna sorterade kanske bort de riskablaste låntagarna men hade utlåning och förmedling till grå finansbolag som tävlade i att stapla upp sådana lån i sina balansräkningar.

Till och med Affärsvärlden placeringsindikator innehöll alltmer luft när den justerade upp så kallat JEK (justerat eget kapital) för börsens olika bolag.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.