Fastighet Intervju Investeraren

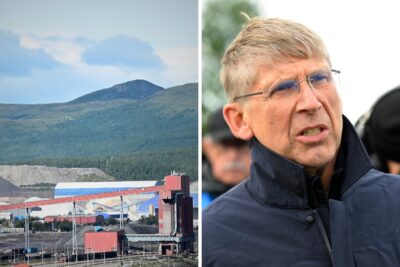

Kreditförvaltaren: ”Enorma möjligheter att skapa avkastning”

Du är kreditförvaltare på Carnegie. Hur påverkas ditt jobb av Riksbankens räntehöjning på 100 punkter i förra veckan?

”Framför allt märker man ju att folk börjar intressera sig för dessa marknader igen. De senaste 7-8 åren har ju allt som rört räntor varit ointressant för den stora allmänheten. Men på mina marknader blev det inte någon jättehändelse. Höjningen fick viss effekt på de korta räntorna, men på treårsräntorna och längre märktes det knappt. Även om det var en jättehöjning så var mycket redan inprisat i marknaden. Något att hålla ögonen på framöver är att Riksbanken inte har samma höga räntebana som marknaden har. Det betyder att om Riksbanken håller sig till sin prognos ska räntorna ner en hel del.”

Låt oss inleda med grunderna: Vad händer på kreditmarknaden när räntorna stiger?

”Rent generellt är det så att priset på obligationer går ned när räntan går upp, vilket har hänt med statsobligationer och allt med fast ränta. Men med rörlig ränta, som är vanligast på den nordiska obligationsmarknaden, är priset stabilt men kupongerna ändras i takt med basräntans, exempelvis Stibor, rörelser. Med andra ord höjs avkastningen för dessa obligationer i takt med Riksbankens höjningar.”

Så det är där man ska leta då?

”Ja. Vi gick in i året med en basränta runt 0, men på ett år förväntas du få 3,5-4%. Det gör att möjligheten att skapa avkastning i detta segment är ofantligt. Det är ett helt annat läge än de senaste 7-8 åren. Utöver basräntan så betalar bolagen en kreditmarginal, vilket speglar löptid och kreditrisk, och även dessa är på historiskt attraktiva nivåer.”

Fastigheter utgör en stor del av den nordiska obligationsmarknaden med rörliga räntor. Hur ser du på denna sektor?

”Det är ett väldigt intressant område för oss. Generellt sett kommer fastigheter få det svårt när räntorna går upp. Det är vi inte ensamma om att tycka. Fastighetsobligationer har värderats ned rejält under 2022, och nedgången har accelererat de senaste månaderna. Kanske lite för mycket på sina håll. De flesta stora fastighetsbolag har en ganska lång finansiering framåt med relativt begränsade förfall närmsta åren. Det gör att det finns tid att anpassa sin kostnadskostym: sälja fastigheter, dra in utdelning, nyemission och amortera. Räntehöjningar spelar roll, men man bör hålla lika mycket koll på hur bolagen kan hantera konjunkturutvecklingen. Vilka vakansrisker som finns i en lågkonjunktur är väldigt viktigt att ha koll på.”

Finns det någon fastighetsobligation som ser särskilt billigt ut i dina ögon?

”En av Balders hybridobligationer har första potentiella förfall i mars 2023. Den har handlats till en underkurs på 10-20% vilket innebär en förväntad avkastning om 20-40% till första förfall. De har en längre hybrid med första potentiella förfall 2026 som handlas ännu längre ned, men med den begränsade visibiliteten är vi inte lika komfortabla med. Men på sex månader är vi övertygade om att de kommer lösa den.”

Ett annat fastighetsbolag det snackas mycket om är SBB. Vad tycker du om det bolaget, ur ett kreditperspektiv?

”Det händer väldigt mycket i och runt det bolaget, så det är svårt att ha en tydlig uppfattning i dagens läge. I grunden gillar vi exponeringen mot hyresbostäder och samhällsfastigheter, och om de annonserade försäljningarna går igenom är det superbra. Deras obligationer är snorbilliga nu. Med det sagt ska man inte underskatta att det finns en blankarkampanj mot bolaget och kostnaden för deras obligationsfinansiering är just nu på en nivå som inte är hållbar. Innan man har alla fakta på bordet är det svårt att vara riktigt säker.”

Har ni SBB-obligationer i fonderna?

“Vi har en mindre andel SBB-obligationer i våra fonder med högre risk. Vi följer situationen noga och kan tänka oss att både öka och minska beroende hur situationen utvecklas. På Carnegie Fonder träffar vi löpande bolag, ägare, banker och de som sitter på lånen för att få en heltäckande bild. Vi träffar också Ilija Batljan regelbundet och vi får den information vi behöver. Men det är ett utmanande läge, både gällande räntor och den information som kommer fram.”

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du fler intervjuer