Krönika Börsprognos

Global oro har förvandlat värdeaktiers fiender till vänner

Med stigande inflation och räntor ser dagens finansiella landskap väldigt annorlunda ut än vad marknaden förutspådde innan covidpandemin. Vi är nu på god väg in i en finansiell miljö där traditionella värderingsmått återigen blir relevanta. En tillbakablick visar tydligt varför klassisk bolagsanalys nu är i ropet igen. Låt oss vrida tillbaka klockan:

2010–2020: Kvantitativa lättnader och techgiganter

Perioden efter finanskrisen var kvantitativa lättnaders (QE) stora era. I tillägg fick vi framväxten av gigantiska teknologimonopol. Tillgången på mer eller mindre gratis pengar och orealistiska tillväxtförväntningar gav bränsle till en mängd ohållbara värderingar och irrationella förväntningar, som finansmarknaderna fortfarande dras med.

2020–2021: Pandemipusslet

Inom loppet av några få månader krossade covid det finansiella pusslet och viktiga pusselbitar har fortfarande inte fallit på plats. Kvalificerad arbetskraft fick gå och flera branscher lider fortfarande av brist på arbetskraft. I leverantörsleden uppstod flaskhalsar som ännu inte är lösta. Det var brist på nästan allt, förutom pengar, när centralbankerna satte i gång ännu en omgång av extrem global finansiell stimulans. Med detta lades grunden för inflationens återkomst.

2022–i dag: Nytt kallt krig och kvantitativa åtstramningar (QT)

Utan Rysslands katastrofala beslut om att invadera Ukraina hade inflationsbilden förmodligen sett annorlunda ut. Ryssland och dess grannländer är betydande producenter av vete, guld, nickel, palladium, råvaror för gödsel och, naturligtvis, olja och gas. De höga råvarupriserna förs nu vidare till konsumenter över hela världen.

När fiender blir vänner

Inflationstrycket är till stor del utbudsdrivet snarare än efterfrågedrivet men har trots det tvingat centralbanker världen över att höja räntorna aggressivt och i stort sett dra tillbaka stödköp av obligationer genom att avsluta sina QE-experimentet, inte minst i USA. Denna förändring i investeringsmiljön har gett fart åt värdeaktier på bekostnad av tillväxtaktier, och ”value” är nu på god väg att slå ”growth” för andra året i rad. Denna uppblomstring av värdeaktier drivs av en ny dynamik inom i huvudsak fem områden:

- Farväl till ultralåga räntor. Rekordlåga räntor gjorde att mycket av investerarnas fokus var riktat mot bolag med vissa tillväxtegenskaper, vars värderingar ökade till rekordnivåer i slutet av 2021. Sedan dess har de globala obligationspriserna fallit och inflationen skjutit i höjden, och den ser betydligt mer seglivad ut än vad centralbankernas egna prognoser visat. Förväntningar om stigande räntor tvingar investerare att fokusera på högre vinstavkastning på medellång sikt, som kan konkurrera med en riskfri obligationsränta på 3% eller mer. Vi är nu mitt uppe i en rotation till aktier med lägre värderingsmultiplar, på bekostnad av de dyrare delarna av aktiemarknaden.

- Techgiganterna och deras lärjungar faller. Detta är en kategori av aktier för investerare som tidigare var beredda att köpa tillväxt oavsett pris, men som nu har fallit från sina rekordhöga nivåer sedan slutet av förra året. Det står nu klart att flera av dessa bolag i grund och botten är cykliska, och när vinsttillväxten har sjunkit (och i vissa fall helt uteblivit) har aktiekurserna fallit dramatiskt.

Förändring av EV/sales i utvalda teknikaktier – från toppen till idag

| Bolag | Market cap ($m) | Current P/E | EV/sales change |

| Amazon | 1 105 755 | 41,1 | -48,9% |

| Netflix | 75 931 | 14,6 | -37,7% |

| Tesla | 736 988 | 52.0 | -63,6% |

| Servicenow | 91 263 | 54,9 | -51,4% |

| Shopify | 41 167 | 257,3 | -87,5% |

| Workday | 35 159 | 35,6 | -63,4% |

| Block | 35 132 | 49.7 | -81,3% |

| Snap | 21 027 | 34,8 | -87,4% |

| Splunk | 15 055 | 187,8 | -60,9% |

| Match Group | 20 009 | 24,4 | -64,4% |

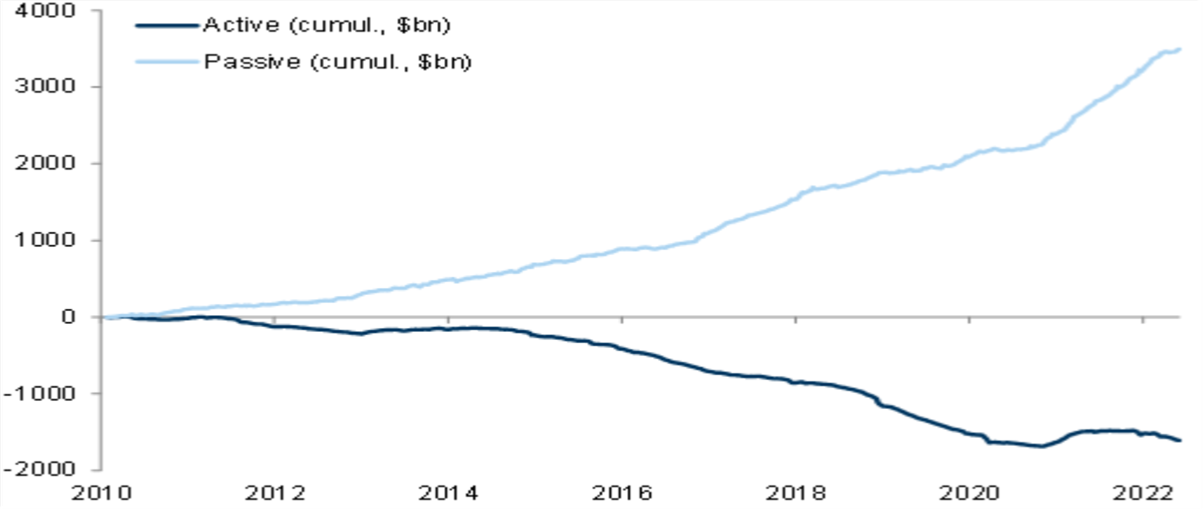

- Ökat intresse för aktivt förvaltade fonder. Värdeaktiers underavkastning det senaste decenniet har sammanfallit med en 5 biljoner USD-rotation från aktiv till passiv förvaltning. I takt med att investeringsmiljön återgår till ett normalläge och spelplanen jämnas ut, börjar man nu se tecken på att investerare återgår till aktivt förvaltade mandat – speciellt de som är värdebaserade. En nyligen publicerad rapport visar att nästan 70% av aktiva amerikanska fonder överträffar S&P-indexet i år. Investerare upptäcker också att globala indexmandat är dåligt diversifierade eftersom koncentrationsrisken från stora marknader som USA aldrig har varit högre.

Diagram 2 – Den aktiva investerarens återkomst?

- Spridningen bland ”pingvininvesterare”. Det senaste decenniets flockmentalitet ska inte underskattas, men det räcker inte längre att begränsa sitt investeringsfokus till en liten del av den globala aktiemarknaden. Återkomsten av aktiv förvaltning har blåst nytt liv i intresset för de nästan bortglömda värdeförvaltarna. När pingvinflocken blir förvirrad och sprids för vinden uppstår det möjligheter för skickliga ”stock-pickers”.

- Nedvärdering av immateriella tillgångar. Även om immateriella tillgångar uppenbarligen har ett ekonomiskt värde för mjukvaru- och varumärkesbolag, har de använts för att rättfärdiga förhöjda multiplar inom en rad branscher. I flera fall är den faktiska avkastningen från dessa investeringar i stort sett okända och marknaden nedvärderar dem nu på liknande sätt som bolag utan lönsamhet. Den förändrade dynamiken öppnar upp nya möjligheter för aktiva och prisdrivna investerare. Bolagsvärderingar är återigen viktiga på aktiemarknader där räntorna är på väg upp och kvantitativa lättnader nu lyser med sin frånvaro.

I det långa loppet är det enda som aldrig förändras det faktum att investerare måste simma mot strömmen för att slå marknaden och leverera överlägsen riskjusterad avkastning över tid.

Jonas Edholm, är portföljförvaltare av fonden SKAGEN Focus

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla krönikor