Analys Acucort

Acucort: På rätt spår

Acucort (6,50 kr) utvecklar en snabblöslig film, Dexa ODF, som är tänkt att användas vid akuta eller svårare allergiska reaktioner. Den aktiva substansen är välkänd och beprövad. Bolaget behöver övertyga omvärlden om att deras produkt är lika säker som befintliga – men därtill erbjuder fördelar som tabletter och liknande saknar.

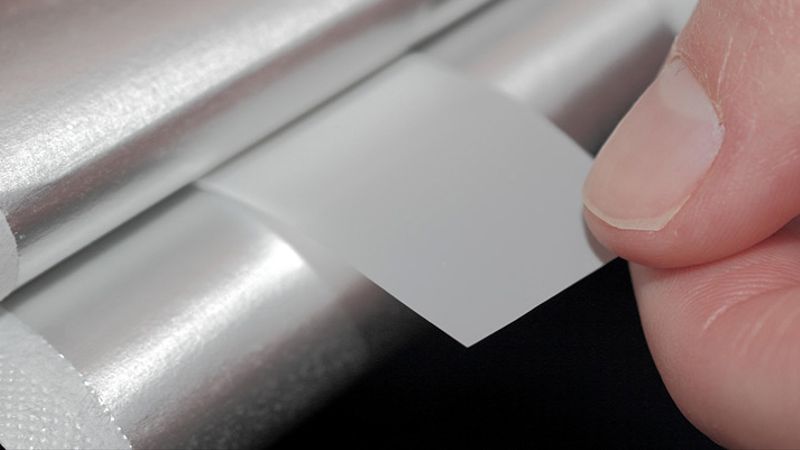

Dexa ODF är en tunn film som snabbt löses upp på tungan. Den aktiva substansen är dexametason. Det är en välkänd och välanvänd glukokortikoid. Acucort har patentskyddat användningen av produkten i akuta situationer utanför vårdmiljö i 31 länder. En ny patentansökan är på gång för 44 länder.

Acucort tänker sig att fördelarna med en film kommer till sin rätt i akuta situationer och då som ett alternativ till receptbelagda läkemedel. Alltså inte vid självmedicinering med receptfria produkter utan när läkarförskrivna antihistaminer eller kortison (glokokortikoider) är aktuellt. Även vissa patientgrupper som av olika skäl har svårt att ta vanliga tabletter är en målmarknad.

Bolaget har beräknat att deras potentiella marknad är värd runt 3 miljarder euro i USA och Europa. Med antaganden som om marknadspenetration och pris kommer Acucort fram till en potentiell försäljning av sin produkt på 80-150 miljoner euro i EU och USA.

När vi analyserade Acucort för ett år sedan var börsvärdet cirka 27 Mkr. Analysen kan läsas här. Börsvärdet nu är 65 Mkr. Är det fortfarande läge att äga aktien?

| AcuCort | Maj 2019 |

| VD: | Mats Lindfors |

| Styrelseordförande: | Ebba Fåhraeus |

| Antal anställda: | 1 |

| Nyckelpersoners ägande: | Cirka 3 % |

| Lista: | Spotlight Stockmarket |

| Aktiekurs: | 6,50 kr |

| Antal aktier ink. utspädn: | 10 miljoner |

| Börsvärde: | 65 Mkr |

| Nettokassa: | 10 Mkr |

| Resultatnivå, årstakt: | Cirka -10 Mkr |

| Källa: SvD Börsplus /Bolaget | Räknat på max antal aktier. |

Börsplus syn på Acucort

Det här är en förhoppningsaktie, alltså ett entreprenörsdrivet utvecklingsbolag med minimala intäkter och högtflygande planer. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier (se faktaruta längst ner). Plus insikten att det vanligaste utfallet är att investerarna förlorar nästan hela insatsen.

———

1. Incitament nyckelpersoner

Nyckelpersoner äger drygt 3 procent av Acucort. Det är lågt och skickar ingen bra signal.

Huvudägare är Aqilion (fd PULS) som äger en fjärdedel av Acucort. Aqilion är ett investmentbolag/inkubator som går in i bolag i mycket tidigt skede och bistår med kapital och kompetens. PULS kontaktnät gynnar Acucort.

2. Track record nyckelpersoner

Acucort har en välmeriterad styrelse och ledning.

Styrelseordförande Ebba Fåhraeus är välkänd och bland annat vd för Smile incubator i Lund. Vd Mats Lindfors har lång erfarenhet inom life science bland annat från Pharmacia och Hemocue. De övriga fyra nyckelpersonerna har alla relevanta erfarenheter som kan komma väl till pass. Ledamot Lennart Bruce kan nämnas för sin erfarenhet av licensieringsavtal.

3. Trovärdighet för produkt och strategi

Sedan vi senast analyserade AcuCort har bland annat följande hänt:

- Godkänt patent i USA med förlängd löptid.

- Uppskalning till kommersiell storlek i tillverkningen av Dexa ODF.

- Tillverkning och frisläppning av tre registreringsbatcher av Dexa ODF enligt god tillverkningssed, GMP.

- Avtal med CRO-bolag om genomförande av tre bioekvivalensstudier för registreringsansökningar i EU och USA. Två stycken är avrapporterade med positiva resultat. Dels den som ska användas för ansökan om godkännande i EU och dels den första som ska användas för ansökan om godkännande i USA.

- Lyckad finansiering hösten 2018 som tillförde bolaget drygt 10 Mkr.

- Etablerat samarbete med regulatoriska konsultfirman Sofus/ProPharma om sammanställning av registreringsansökan i EU som planeras skickas in i Q3 2019.

Ytterligare en registreringsgrundande studie för USA kommer att genomföras i år. Det krävs två studier eftersom det görs en distinktion mellan fastande och icke-fastande patienter. Eftersom bolaget jobbar med godkända och beprövade substanser är de regulatoriska riskerna lägre.

Acucorts nästa steg är kommersialisering. Först i Europa och senare i USA. Bolaget arbetar med varumärkesutveckling och på att hitta kommersiella licenstagare och/eller distributörer. Enligt vd Mats Lindfors pågår flera diskussioner.

Listan över kommande aktiviteter kan tänkas se ut så här:

- Den andra studien i USA inleds under innevarande kvartal och avslutas i år.

- Under andra halvan av 2019 ansöks om marknadsgodkännande i EU.

- Godkännande av Dexa ODF i EU under 2020.

- Ansökan om marknadsgodkännande i USA under 2020.

Acucort fyllde på kassan i höstas genom en företrädesemission. Efter kostnader tillfördes cirka 10 Mkr. Om vi ska gå på vad Acucort tidigare förmedlat kommer det att krävas ungefär lika mycket pengar till för att ta Dexa ODF till marknaden. Vi kan således räkna med ytterligare nyemissioner.

4. Nödvändiga antaganden i ett optimistiskt scenario

- Marknadsgodkännande i EU under 2020 och i USA 2021.

- Hitta lämpliga partners för marknadslansering.

Förhoppningen är att få ett marknadsgodkännande i EU 2020 och USA 2021. Efter det är det dags för marknadslansering. Med lite tur kan Dexa ODF finnas tillgängligt på flera europeiska marknader i slutet av år 2020 och i USA året därpå.

Acucort i ett optimistiskt scenario

| AcuCort | Idag | Tänkbart 2020 |

| Avklarad milstolpe | Framgångsrika studier | Marknadsgodkännande/lansering |

| Kommande värdedrivare (i) | Marknadsgodkännande | Tillväxt och fler licensavtal |

| Värderingsmodell (ii) | e.m | e.m |

| Resultatnivå, årstakt | Cirka -10 Mkr | Breakeven |

| Börsvärde, Mkr (iii) | 65 Mkr | 250 Mkr |

| Optimistisk vinstchans (iv) | 280% |

Tabellförklaring

Tabellen visar bolaget i dag samt ett tänkbart framtida optimistiskt scenario. Detta är alltså inte Börsplus huvudscenario. Huvudscenariot för förhoppningsbolag är att det som regel slutar med en stor förlust för investerarna.

(i) Värdedrivare är de enligt Börsplus enskilt viktigaste aktiviteterna och målen för bolagets utveckling. Exempel på värdedrivare i förhoppningsbolag är: licensavtal, regulatoriska godkännanden, genombrottsorder, kundintag, nya marknader, nya råvarufyndigheter, nya forskningsdata, produktlanseringar etc.

(ii) Värderingsmodell: Vad är viktigast för hur aktien prissätts på börsen? Enklast är det om man har vinster eller omsättning att utgå ifrån som kan ge en värderingsmultipel som P/e-tal, EV/EBIT eller EV/Sales. Annars är man hänvisad till en grov skattning av vad som vore ett rimligt börsvärde i en tänkt framtid efter att bolaget klarat av flera värdedrivande milstolpar längs vägen.

(iii) Börsvärde idag avser aktuell börskurs och full utspädning efter eventuell pågående nyemission. Börsvärdet i en tänkbar framtid avser Börsplus (ofta svåra) bedömning av vad som kan vara ett rimligt framtida börsvärde i ett läge där Börsplus optimistiska antaganden om utvecklingen slagit in.

(iv) Optimistisk vinstchans är är en förenklad skattning av potentialen i aktien på några års sikt. Detta är starkt förenklat och tar inte hänsyn till mindre finansieringsbehov eller exakt nettoskuld/kassa. Större bedömda finanseringsbehov är dock inkluderade vilket i så fall anges i tabellen och/eller i analysen.

Optimistiskt scenario

Positioneringen av Dexa ODF innebär att marknadsstorleken är cirka 3 miljarder Euro globalt årligen. Om Acucort på sikt kan ta en del av den här marknaden kan det leda till betydande intäkter. Acucort kommer fram till en potentiell försäljning på 80-150 miljoner Euro årligen i Europa och USA. Vägen dit är lång och kommer att ta resurser i anspråk men det talar för att det finns betydande uppsida i aktien.

Ett uppköp av bolaget på sikt är en reell möjlighet. Inom PULS-sfären har flera affärer av den karaktären gjorts historiskt.

Pessimistiskt scenario

Acucort har ett par regulatoriska steg kvar att ta innan det kan bli tal om en marknadslansering i EU och senare USA. Det kan gå snett på vägen. Även om det lyckas så blir nästa moment att hitta bra partners som kan ta Dexa ODF till marknaden. Hur avtalen och därmed bland annat Acucorts intjäning kan tänkas se ut är osäkra faktorer.

Dexa ODF har flera patientfördelar som tillgänglighet för snabb behandling, snabb absorption, att filmen inte kan spottas ut (relevant för barn) och löses upp utan vatten. Men hur viktiga är fördelarna? Det finns befintliga alternativ.

Börsplus slutsats

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna.

Acucort har utvecklats enligt plan sedan vi tittade till bolaget för ett år sedan. Vägen till marknadsgodkännande och förhoppningsvis marknadslansering i EU och USA kommande år är tydlig. Trots att vi räknar med ytterligare nyemissioner ser vi en klar uppsida i Acucort på sikt. Vi står fast vid vårt köpråd.

Så ser Börsplus på förhoppningsbolag

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Börsplus åsikt börja med nyckelpersonerna i projektet.

1. Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

2. Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

3. Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

4. Nödvändiga antaganden i optimistiskt scenario

Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Börsplus slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Börsplus sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

1 eller 2 = Sälj

3 eller 4 = Neutral

5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.