Analys IPO-guiden Cinclus Pharma

Cinclus Pharma: IPO i rätt fas

| Cinclus Pharma | |

| Teckningskurs: 42 kr | Antal aktier exklusive övertilldelning: 46,5 m |

| Börsvärde: 1 955 Mkr | Rörelseresultat 2023: -201 Mkr |

| VD: Christer Ahlberg | Ordförande: Lennart Hansson |

Cinclus Pharma (teckningskurs 42 kr) är ett läkemedelsutvecklingsbolag som utvecklar kandidaten linaprazan glurate för behandling av erosiv gastroesofageal refluxsjukdom förkortat GERD – som orsakar sura uppstötningar.

Det handlar helt enkelt om ett tillstånd där innehållet i magen åker upp i matstrupen. Återflödet är vanligtvis surt och orsakar ofta inflammation och symptom som halsbränna och frätskador i matstrupen. Cinclus Pharmas fokus är på patienter med svåra problem (så kallad eGERD) vilket över tio miljoner patienter i Europa och USA lider av. Cinclus har lovande data från fas-2-studier och siktar nu på att upprepa dessa i fas-3-studier.

Mer om emissionen

Före pengarna värderas Cinclus till drygt 1,2 miljarder. Bakgrunden till noteringen är att finansiera kommande fas-3-studier. Cinclus avser att ta in 715 Mkr i en nyemission och listning på Nasdaqs huvudlista (mid cap). Därutöver kan en övertilldelningsoption tillkomma på 1,7 miljoner aktier motsvarande 71,5 Mkr. Emissionskostnaderna uppgår till 65 Mkr.

Exklusive övertilldelningen väntas Cinclus tillföras 650 Mkr. Inga befintliga aktier säljs. Däremot sker kvittning av ett utestående brygglån som innebär att knappt 3,3 miljoner aktier (motsvarande värdering på 138 Mkr) emitteras.

Drygt 41% av emissionen (motsvarande 295 Mkr) är på förhand säkrad av teckningsåtagare i form av bland andra Trill Impact Ventures Pharma (45 Mkr) som därmed kommer vara största ägare med 7,5% av aktierna efter IPO. Trill Impact är grundat av Jan Ståhlberg som arbetat på EQT länge. Fjärde AP-Fonden (45 Mkr) blir näst störst med 7,4% samt Linc (30 Mkr) tredje största ägare med 4,4%. Ledning och styrelse har ingått lock-up-avtal 360 dagar från IPO.

Ursprungligen utvecklades läkemedelskandidaten som ligger till grund för dagens Cinclus Pharma av AstraZeneca, mer om det senare.

År 2018 slutförde Cinclus sin fas 1-studie. 2020 tog bolaget in 250 Mkr från investmentbolaget Linc, Fjärde AP-Fonden och investeraren Jonas Sjögren (storägare i Storytel). Under 2022 tog Cinclus in 240 Mkr och presenterade även lyckosamma resultat för bolagets fas-2-studie. Totalt har cirka 600 Mkr investerats i bolaget.

2023 hade Cinclus intäkter på 6 Mkr. Rörelseförlusten var 201 Mkr. Vid utgången av första kvartalet 2024 hade Cinclus 13 heltidsanställda och 26 konsulter. Huvudkontoret ligger i Stockholm.

LÄS MER OM ANDRA AKTUELLA BÖRSNOTERINGAR HÄR

| IPO-GUIDE | Cinclus Pharma |

| Lista | Nasdaq Stockholm |

| Omsättning rullande tolv månader | 6 Mkr |

| Antal anställda | 13 |

| Teckningskurs | 42,00 kr |

| Rådgivare | Carnegie, Bryan Garnier & Co |

| Storlek på erbjudande | 715 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 1 955 Mkr |

| Emissionskostnad | Cirka 65 Mkr (9,1% av erbjudandet) |

| Säkrad andel av IPO* | 41% |

| Investerare som ska teckna i IPO | Trill Impact Ventures Pharma 1, Fjärde AP-fonden, Linc, Eir Ventures I, Irrus Investments Nominee, m.fl. (41% i åtagande) |

| Garanter | – |

| Flaggor** | En flagga |

| Sista teckningsdag | 2024-06-18 |

| Beräknad första handelsdag | 2024-06-20 |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

En flagga enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 460 granskade börsnoteringar är 1,6 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar en flagga i Cinclus Pharma

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar varningsflagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Cinclus Pharma betalar cirka 65 Mkr i emissionskostnader, motsvarande 9,1 procent av erbjudandet.

# Framtida kapitalbehov

Om ett bolag inte är lönsamt så är det viktigt för investerarna att få veta ungefär hur mycket kapital bolaget tror sig behöva fram till vinst eller större förväntat genombrott (licensaffär, ”proof-of-concept” eller motsvarande). Vid notering bör det vara tydligt angivet hur styrelsen ser på långsiktigt kapitalbehov, inte bara för kommande 12 månader. Ungefär hur mycket kapital behövs under ungefär hur många år? Om denna information saknas, förefaller orealistisk eller lämnar ett stort ofyllt finansieringsgap så är det en klar nackdel.

Cinclus Pharma är onödigt otydliga och vaga kring det framtida kapitalbehovet, med breda friskrivningar. Vi har förståelse för faktorer som att kommande utvecklingskostnader delvis kan komma att bero på beslut som ännu inte är tagna. Det bör dock inte innebära en frisedel från att åtminstone på ett ungefär tala om för presumtiva investerare hur stort kapitalbehovet är de kommande åren.

Cinclus Pharmas VD Christer Ahlberg kommenterar:

“”Vi har flera möjliga finansieringsalternativ. 1) Vi har pågående partnerdialoger i flera världsdelar som delvis skulle kunna finansiera den andra fas 3-studien. 2) Den stora möjligheten finns i USA. Positiva studieresultat skulle kunna finansiera den andra fas 3-studien. 3) Dessutom har vi möjlighet till strukturerade lånelösningar med flera av världens mest välrenommerade institutioner.””

Efter en sammantagen bedömning stannar vi vid en upplysning.”

AFFÄRSVÄRLDENS SYN PÅ CINCLUS PHARMA

Det här är ett forskningsdrivet utvecklingsbolag utan betydande intäkter och med högtflygande planer, alltså en förhoppningsaktie. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier. Se även faktaruta längst ner.

1. INCITAMENT NYCKELPERSONER

Efter genomförd emission äger nyckelpersoner cirka 11% av aktierna. Alla siffrorna som anges här är exklusive övertilldelning. Ägarandel efter övertilldelning uppges inom parentes.

| Fem största ägare efter IPO | Innehav | Andel |

|---|---|---|

| Trill Impact Ventures Pharma 1 (delvis via teckningsåtagande) | 146,3 Mkr | 7,5% |

| Fjärde AP-fonden (delvis via teckningsåtagande) | 144,8 Mkr | 7,4% |

| Linc (delvis via teckningsåtagande) | 86,5 Mkr | 4,4% |

| Peter Unge (medgrundare och ledamot) | 84,9 Mkr | 4,3% |

| Kjell Andersson (medgrundare och vetenskaplig chef) | 80,1 Mkr | 4,1% |

Innan emissionen är grundarna de största ägare med runt 7-8% vardera av aktierna. Ägarandelarna sjunker till drygt 4% efter IPO. Peter Unge äger 4,3% efter noteringen (4,2%) medan Kjell Andersson äger 4,1% (4,0%). Styrelseordförande Lennart Hansson som också är en av medgrundarna kommer äga 2,2% efter noteringen.

VD Christer Ahlberg äger 80 000 aktier värda cirka 3,4 Mkr givet teckningskursen vid noteringen. I kontakt med Affärsvärlden uppger Ahlberg att han kommer teckna aktier för minst 1 Mkr vid noteringen. Ahlberg har även en hel del teckningsoptioner som kunnat ge en ägarandel på cirka 1,5% men de löper ut 30 juni 2024 och är inte “in the money”.

Vid Cinclus bolagsstämma i början av juni beslutades om ett nytt incitamentsprogram som löper ett par år fram. Optionsprogrammet riktas till VD och några andra nyckelpersoner och kan ge VD en ägarandel på runt 1% på sikt. Teckningskursen motsvarar 130% av teckningskursen 42 kr nu vid noteringen, alltså 54,6 kronor.

2. TRACK RECORD NYCKELPERSONER

Kjell Andersson som tidigare var ansvarig för linaprazan-projektet hos Astra och Mikael Dahlström, kemisten bakom linaprazan, förvärvade år 2010 de immateriella rättigheter för linaprazan från Astra, utan några betalningsförpliktelser eller åtaganden.

År 2014 grundade Andersson och Dahlström tillsammans med Peter Unge Cinclus Pharma. Unge är specialistläkare inom mag och tarmområdet (på branschspråk kallat gastroenterolog). Samma år inleddes prekliniska studier på den nu modifierade läkemedelskandidaten linaprazan glurate som har förlängd syraeffekt. Mikael Dahlström avled år 2023.

Grundare Peter Unge har en doktorsexamen och är läkare som arbetat nära patienter med diagnosen GERD. Unge sitter i styrelsen och arbetar som senior rådgivare (20 timmar per vecka) för Cinclus. Unges konsultavtal löper ut 30 juni 2024 (Unge kommer arbeta kvar på ett eller annat sätt enligt VD Christer Ahlberg). Som senior rådgivare har Unge främst stöttat Cinclus chefsläkare och operativ chef gällande bolagets kliniska program.

Andra grundaren Kjell Andersson var som sagt tidigare ansvarig för linaprazan-projektet hos Astra. Andersson har även han en doktorsexamen och arbetar idag som vetenskaplig chef på Cinclus.

Christer Ahlberg är VD sedan 2021 och var tidigare VD på Sedana Medical som är noterat på First North. Dessförinnan var Ahlberg VD på Unimedic Pharma som ägs av MedCap. Ahlberg har arbetat inom läkemedelsindustrin i 30 år med roller på både Astra och Meda. Finanschef Maria Engström arbetade tillsammans med Ahlberg på Sedana och var med och noterade bolaget sommaren 2017.

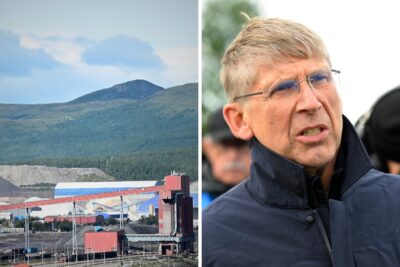

Styrelseordförande Lennart Hansson har arbetat på ledande positioner på olika bioteknik- och läkemedelsbolag. Bland annat med gastrointestinala sjukdomar på AstraZeneca.

3. TROVÄRDIGHET PRODUKT OCH STRATEGI

Ursprungligen utvecklades läkemedelskandidaten av AstraZeneca. Under perioden 2001-2005 gjorde Astra kliniska fas 1- och fas 2-studier av den kaliumkonkurrerande syrablockerare (P-CAB) läkemedelskandidaten. De kliniska studier Astra gjorde omfattade över 2 600 individer vid utvecklingen av linaprazan.

Resultaten visade att behandlingen var vältolererad, snabb och effektiv. Men varaktigheten av syrablockeringen var för kort och ledde till biverkningar. AstraZeneca valde att lägga ner projektet som även var en del i att AstraZeneca avvecklade det gastrointestinala forskningsområdet (matsmältningssystemet).

Sura uppstötningar, GERD kan förekomma i olika stadier. Allt från en överkänslig matstrupe till erosiv GERD och ytterligare komplikationer allt eftersom sjukdomen framskrider. Drygt 20% av befolkningen har problem med sura uppstötningar och halsbränna. Det är obehagligt men kan även leda till högre risk för cancer.

- Överkänslig matstrupe – är klassificerat som ett stadium av GERD. Detta innefattar typiska symtom såsom halsbränna förknippade med reflux/sura uppstötningar. Ingen vävnad skadas.

- sGERD – Symptomatisk icke erosiv gastroesofageal refluxsjukdom, sGERD, karaktäriseras av refluxsymptom men utan synliga vävnadsskador.

- eGERD – Erosiv GERD, esofagit, definieras av förekomsten av vävnadsskador, så kallade erosioner, orsakade av magsyra.

- Komplicerad GERD – definieras som förekomst av sår, strikturer eller Barrett’s esofagus.

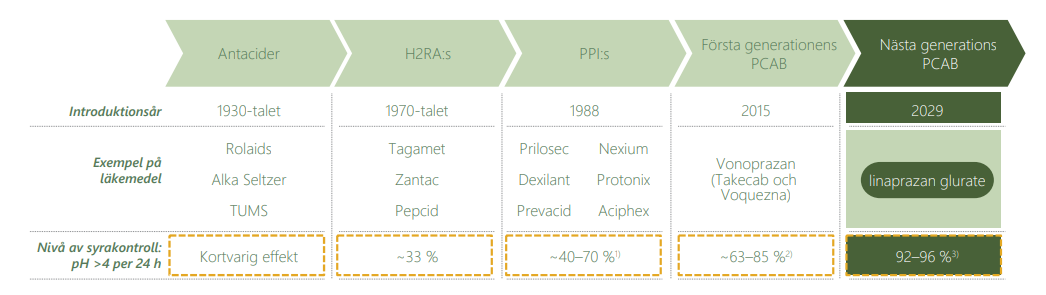

Marknaden för sura uppstötningar omsätter mångmiljardbelopp. Standardbehandling utgörs av så kallade protonpumpshämmare, vilket är en grupp läkemedel som minskar produktion av magsyra. De används vid halsbränna, sura uppstötningar, inflammation i matstrupen och för att läka eller förebygga magsår.

Marknaden för sura uppstötningar omsätter mångmiljardbelopp. Standardbehandling utgörs av så kallade protonpumpshämmare, vilket är en grupp läkemedel som minskar produktion av magsyra. De används vid halsbränna, sura uppstötningar, inflammation i matstrupen och för att läka eller förebygga magsår.

Även kirurgi är ett alternativ för personer med volymreflux vilket är ett tillstånd som har en starkt negativ inverkan på patientens livskvalitet. Börskollegan Implantica säljer implantet RefluxStop som ska avhjälpa sura uppstötningar, se analys intill.

VAD ÄR REFLUXSJUKDOM?

Gastroesofageal refluxsjukdom (GERD), eller sura uppstötningar, är ett tillstånd där innehållet i magen regurgiterar, det vill säga, åker upp i matstrupen. Återflödet är vanligtvis surt och orsakar ofta inflammation, erosioner och symptom som halsbränna.

- En sjukdom som orsakas av bristande funktion i övre magmunnen (övergången mellan matstrupe och magsäck). Defekten gör att magmunnen inte längre förhindrar att maginnehållet flödar tillbaka in i matstrupen.

- Även om symptomen på GERD varierar från person till person är kronisk halsbränna och sura uppstötningar de vanligaste symtomen. Förekomsten av GERD ökar med åldern.

Många känner säkert till läkemedlet Losec som är en magsårsmedicin och en av AstraZenecas största försäljningssuccéer. Under några år under mitten av 1990-talet var Losec faktiskt ett av världens bäst säljande läkemedel. En annan storsäljare från Astra är Nexium som är en vidareutveckling av Losec.

Blockbuster-potential

Cinclus ser genom sitt projekt linaprazan glurate potential att adressera svår eGERD som över 10 miljoner patienter i Europa och USA lider av. Givet prisnivån Cinclus förväntar sig så uppskattar bolaget att det finns potential att inom fem år efter lansering uppnå eller överstiga så kallad blockbuster-försäljning, alltså försäljning för minst 1 miljard dollar årligen.

PROTONPUMPSHÄMMARE vs (P-CAB)

- PPI-läkemedel som Losec och Nexium absorberas i tunntarmen och når parietalcellen via blodet. Den så kallade plasmahalveringstiden är 1,5 – 2 timmar. Behöver tas upp till tre gånger dagligen – varaktigheten är kortare än 18 timmar. Effektstarten är långsam med maximal effekt uppnås först efter 3-5 dagar. Kräver syra för aktivering, är instabila i sura förhållanden. Fungerar bra på milda varianter av GERD.

- Linaprazan glurate och andra kaliumkompetitiva syrablockare (P-CABs) absorberas i tunntarmen och når parietalcellen via blodet. Läkemedlet har en plasmahalveringstid på cirka 10 timmar och har visat sig ge 24 timmars kontroll av intragastriskt pH. P-CAB:s kännetecknas av ett snabbt insättande av effekt och neutralt pH-värde har påvisats två timmar efter den första dosen med linaprazan glurate till friska försökspersoner.

Utöver att rikta sig mot eGERD är Cinclus ambition även att läkemedlet skall fungera mot magsårsbakterien Helicobacter Pylori (H. Pylori) vid infektion. H. pylori är en bakteriell patogen (smittoämne) som är ett stort hälsoproblem världen över. WHO har listat H. pylori som en av de 16 antibiotikaresistenta bakterier som utgör det största hotet mot människors hälsa. Linaprazan glurate har visat överlägsen syrakontroll av magsyra jämfört med protonpumpshämmare, vilket kommer att underlätta antibiotikaeffektiviteten vid H. pylori-infektion.

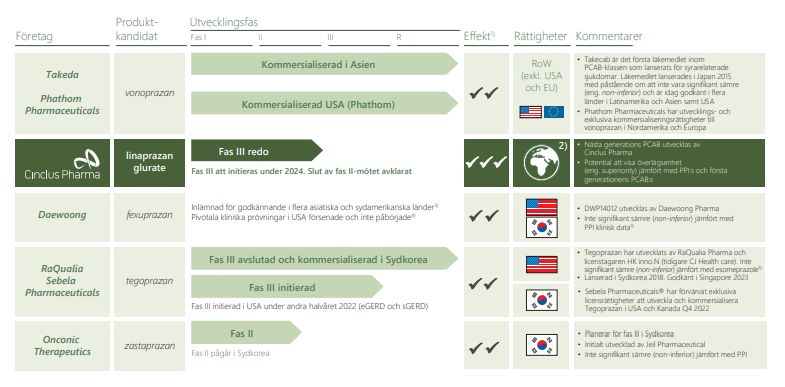

År 2014 fick japanska Takeda marknadsgodkännande för läkemedlet Takecab som är en kalium kompetitiva syrablockerare och som bygger på samma teknik som Cinclus Pharmas läkemedelskandidat. Läkemedlet blev snabbt Japans mest sålda.

Phantom Pharma har inlicensierat rättigheterna från Takeda för att kommersialisera Takecab (vonoprazan) i USA, Kanada och Europa. I maj 2022 fick Phantom godkännande i USA för användning av vonoprazan för behandling av H. pylori-infektion. I slutet av 2023 fick de även godkänt för behandling av eGERD. Läkemedlet lanserades för de båda indikationerna i USA under Q4 2023. Prisnivån är hög på 21,7 dollar per tablett, vilket innebär att varje läkningskur går på runt 1200 dollar.

Cinclus fokus är som sagt att adressera svår eGERD. Bolaget lyfter fram att försäljningen av vonoprazan i Japan visar att det finns en betydande efterfrågan på läkemedel som bygger på kaliumkompetitiva syrablockare då de har förbättrad syrakontroll och ger snabbare effekt jämfört med standardbehandlingen protonpumpshämmare.

Det som skiljer Cinclus kandidat från vonoprazan är att de utvecklat en så kallad prodrug. Som i läkemedelsvärlden definieras som ett inaktivt läkemedel i den form som den tas. När prodrugen har kommit in i kroppen omvandlas den till den aktiva formen genom att en del i prodrugens kemiska struktur förändras.

Cinclus menar att linaprazan glurate kan ta vara på molekylens fulla potential och syrakontroll utan att få några begränsade biverkningar. Afv bedömer att bruttomarginal för bolagets läkemedelskandidat linaprazan kommer vara en bra bit över 90%, givet den indikativa prisnivån.

Fokus på fas-3-studier

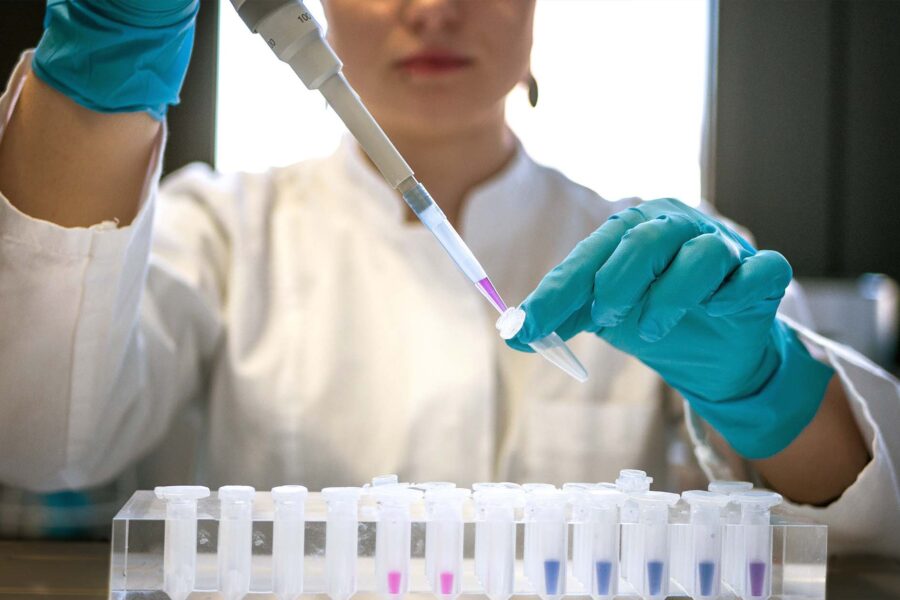

Bolagets fas-2-studier omfattade 248 patienter. Cinclus avser att under 2024 slutföra förberedelserna inför fas-3-studierna som består av två studie-par med cirka 1000 patienter (500 på varje). Patientrekryteringen för respektive studie väntas pågå i cirka ett år.

Tanken är att pengarna som Cinclus tar in vid noteringen skall räcka för att finansiera den ena fas-3-studien medan den andra studien skall finansieras av exempelvis en partner och beräknas kosta cirka 500 Mkr. Att man går vidare bygger då såklart på att datan för den första studien är lovande.

- Studie 1a och 1b eGerd, en läkningsstudie och en underhållsbehandlingsstudie som omfattar 500 patienter. Patientrekryteringen för läkningstudien 1a väntas starta under 2025. De patienter som läker förväntas ingå i den kopplade underhållsbehandlingsstudien 1b. Cinclus förväntar sig att erhålla studieresultat från läkningsstudien under 2026. Samt studieresultat från underhållsbehandlingsstudien 1b under 2026 eller 2027.

- Studie 2a och 2b eGerd en läkningsstudie och en underhållsbehandlingsstudie. Läkningsstudien 2a avses starta under 2026 eller 2027. Studieresultat väntas 2027 eller 2028.

Cinclus Pharma bedömer att linaprazan glurate har potential att nå högre läkningsgrad och bättre symptomlindring av svår eGERD och på kortare tid jämfört med tillgängliga läkemedel (protonspumpshämmare). Bolaget har långt gångna förhandlingar med CRO (contract research organization) inför fas-3-studierna.

Om studierna faller väl ut väntas Cinclus skicka in ansökan till amerikanska läkemedelsmyndigheten FDA och europeiska motsvarigheten EMA under 2028 eller 2029. Ambitionen är att erhålla godkännande år 2029. Att det blir förseningar av olika slag gällande patientrekrytering, kliniska studier och marknadsgodkännande är ofta mer regel än undantag.

Molekylpatentet för linaprazan glurate löper ut 2029-2030. Cinclus Pharma bedömer dock att en förlängning på upp till fem år är sannolikt på grund av den långa tiden mellan ansökan och att det potentiella läkemedlet kommer ut på marknaden. Det finns även möjlighet att få marknadsexklusivitet av olika slag i som så fall gäller i tio år från lansering. Cinclus har flera olika patentförlängningar på gång och bolaget verkar själva komfortabla med hur skyddet ser ut.

Utlicensiering & partnerskap

Gällande kommersialisering kommer Cinclus att utvärdera ett flertal alternativ. Målet är att maximera aktieägarvärdet. Ambitionen är att utlicensiera eller ingå annan typ av partnerskap gällande gemensam marknadsföring av linaprazan glurate på samtliga relevanta marknader världen över. Fokus är dock på den viktiga amerikanska marknaden där prisnivån på läkemedel ofta är allra högst.

Avslutad tvist

Cinclus Pharmas schweiziska dotterbolag var under 2020-2022 involverat i en tvist med Sinorda. Cinclus Pharma sade upp licensavtalet med Sinorda på grund av ett påstått väsentligt avtalsbrott från Sinordas sida. Sinorda påstod å sin sida att uppsägningen gjorde ett väsentligt åsidosättande av licensavtalet och sade i sin tur upp licensavtalet samt åberopade en option i licensavtalet. Båda partnerna bestred sedan varandras uppsägningar och i augusti 2022 enades bolagen om att förlikas i tvisten och att licensavtalet skulle förbli giltigt. Tvisten är nu alltså avslutad.

Cinclus har sedan tidigare ingått licensavtal med kinesiska bolaget Sinorda för utveckling och kommersialisering av linaprazan glurate i Kina och andra utvalda regioner i Asien. Sinorda har i sin tur sub-licensierat tillverkning och industriella försäljningsrättigheter för linaprazan glurate i Kina, HongKong, Macau och Taiwan till Shanghai Pharma som är ett av de större läkemedelsbolagen i Kina. Sinorda har under Q1 2023 ansökt om att registrera linaprazan glurate i Kina, med ett potentiellt godkännande under senare delen av 2024. Samt lansering och fokus på att erhålla kostnadsersättning år 2025. Studierna i Kina är betydligt mindre och patienter har också mildare symptom. Denna stora marknadspotentialen finns som sagt i USA. Men det blir också intressant att följa utvecklingen i Kina som kan fungera som en slags testballong.

4. NÖDVÄNDIGA ANTAGANDEN I OPTIMISTISKT SCENARIO

Här är de saker som mer eller mindre måste inträffa för att Affärsvärldens optimistiska scenario för bolaget ska kunna inträffa.

- Inga betydande förseningar avseende patientrekrytering och kliniska studier.

- Positiva studieresultat i bolagets fas-3-studier.

- Marknadsgodkännande i USA 2029 (men även i EU).

Den enskilt viktigaste värdedrivaren kommande år är att fas-3-studien uppvisar lovande studiedata. Att den pågående emissionen blir fulltecknad är helt centralt för att finansiera utvecklingen av den första fas-3-studien.

Om studiedatan är gynnsam är potentialen i aktien stor. Då borde Cinclus kunna teckna avtal för att finansiera den andra fas-3-studien och planera inför lansering på den viktiga amerikanska marknaden. Säg att börsvärdet vid ett sådant scenario kan vara 5-6 miljarder. Specialistläkemedelsbolaget Calliditas hade ungefär ett likartat börsvärde inför deras lansering i USA häromåret.

OPTIMISTISKT SCENARIO

| Cinclus | Idag | Tänkbart 2026 | |

| Avklarad milstolpe | Lovande fas-2-data | Positiv fas-3-data | |

| Kommande värdedrivare (i) | Patientrekrytering och start av fas-3-studie. Regulatoriskt godkännande och lansering i Kina | Partneravtal och start av andra fas-3-studien | |

| Resultatnivå, årstakt | Cirka -200 Mkr | Neg | |

| Börsvärde, Mkr (iii) | Cirka 1,9-2,0 Mdkr | 5,0-6,0 Mdkr | |

| Optimistisk vinstchans (iv) | 150-200% | ||

5. PESSIMISTISKT SCENARIO

Risken i läkemedelsutvecklingsbolag med enskilda produktkandidater är alltid hög. Studier som inte faller ut som förväntat kan leda till rejäla kursfall. Förseningar och därmed ökat kapitalbehov hör också till vanligheterna.

Skulle Cinclus misslyckas att uppvisa positiv data i fas-3 är nedsidan kortfattat väldigt betydande. Investerare får då räkna med att förlora hela beloppet.

AFFÄRSVÄRLDENS SLUTSATS

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna.

Cinclus Pharmas grundare och ledning har lång erfarenhet inom läkemedelsutveckling. Att AstraZeneca tidigare försökt sig på att kommersialisera en tidigare version av läkemedelskandidaten är centralt att känna till.

Den nya modifierade varianten har uppvisat lovande studiedata både för fas 1 och fas 2. Att den kommande fas 3-studien också bli lyckosam är helt centralt. Risknivån i läkemedelsutvecklingsbolag är som bekant alltid hög.

Marknadspotentialen är stor med blockbuster-potential (1 miljard dollar i försäljning) enligt Cinclus själva. Att välrenommerade investerare som Linc återfinns i ägarlistan är ett plus i kanten. Just Cinclus är dock ett rätt litet innehav för Linc (drygt 1% före IPO) som tecknar för 30 Mkr vid noteringen.

Lyckas Cinclus ta sin läkemedelskandidat till marknaden så kommer aktien troligen bli en riktigt bra investering. Emissionen är samtidigt rätt stor. Kanske är intresset extra högt med tanke på budet på läkemedelsbolaget Calliditas häromveckan.

Att ett konkurrerande preparat till Cinclus Pharmas läkemedelskandidat för tillfället håller på att lanseras i USA är både bra och dåligt. USA är den klart viktigaste marknaden. Att vara först på marknaden kan vara en fördel. Samtidigt har bolagen lite olika fokuspatienter där Cinclus inriktar sig på en nisch av marknaden.

Marknadsgodkännande och lansering ligger några år fram i tiden (år 2029). Den stora kurstriggern i form av utläsning av studiedata sker tidigast sommaren 2026.

Investerare som inte rädsnivån kan överväga att teckna en post. Det ryktas om att intresset hitintills varit stort och att emissionen blev övertecknad redan första dagen. Om det räcker för att aktien också ska få en bra handelsstart återstår att se.

SÅ SER AFFÄRSVÄRLDEN PÅ FÖRHOPPNINGSBOLAG

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Affärsvärldens åsikt börja med nyckelpersonerna i projektet.

- Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

- Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

- Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

- Nödvändiga antaganden i optimistiskt scenario. Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Affärsvärldens slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

- 1 eller 2 = Sälj

- 3 eller 4 = Neutral

- 5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser