Analys Itab Shop Concept

Itab: Transformerande förvärv

| ITAB Shop Concept (siffror avser efter emission) | |

| Börskurs: 28,00 kr | Antal aktier: 257,6 m |

| Börsvärde: 7 213 Mkr | Nettoskuld efter förvärv: 2 924 Mkr |

| VD: Andréas Elgaard | Ordförande: Anders Moberg |

Itab Shop Concept (28 kr) utvecklar, tillverkar och säljer butiksinredningar till dagligvaru- och fackhandeln. Exempelvis kassadiskar, system för självscanning och annan butiksinredning.

Kunderna utgörs av bolag som exempelvis Axfood, Carrefour, H&M och IKEA. Huvudkontoret ligger i Jönköping. Itab har i dagsläget cirka 2 500 anställda, verksamhet i 24 länder och 15 produktionsanläggningar i Europa, Sydamerika och Kina.

På rullande tolv månader omsätter ITAB runt 6,4 miljarder med en rörelsemarginal (Ebit) på drygt 9%. Största ägare med cirka 25% av aktierna är ägarbolaget Acapital ITAB HoldCo AB som har kopplingar till norska investeringsbolaget Aeternum Capital. Näst största ägare med 17% är investeringsbolaget Pomona-Gruppen som också är storägare i småländska industribolaget Xano.

Vi på Affärsvärlden har sedan tidigare ett neutralt råd på aktien. I senaste analysen från i juni i år lyfte vi upp att ITAB har en stark balansräkning och att bolaget var på förvärvsjakt.

| Affärsvärldens huvudscenario | 2024E | 2025E | 2026E |

| Omsättning | 12 500 | 13 000 | 13 520 |

| – Tillväxt | e.m | +4% | +4% |

| Rörelseresultat | 888 | 1 014 | 1 149 |

| – Rörelsemarginal | 7,1% | 7,8% | 8,5% |

| Resultat efter skatt | 573 | 700 | 820 |

| Vinst per aktie | 2,23 | 2,72 | 3,18 |

| Utdelning per aktie | 0,75 | 1,00 | 1,20 |

| Direktavkastning | 2,7% | 3,6% | 4,3% |

| Operativt kapital/omsättning | 41% | 41% | 41% |

| Nettoskuld/EBIT | 2,6 | 2,0 | 1,5 |

| P/E | 12,6 | 10,3 | 8,8 |

| EV/EBIT | 10,8 | 9,1 | 7,8 |

| EV/Sales | 0,8 | 0,7 | 0,7 |

| Kommentar: Prognoserna ovan avser pro forma för 2024 | |||

Itab meddelar nu att de avser förvärva Financière HMY för 3,6 miljarder kronor (320 miljoner euro) på skuldfri basis. Aktien är i skrivande stund upp 10% på beskedet.

Mer om HMY

HMY grundades 1998 och är en sammanslagning av franska Hermès-Métal (startade 1960) samt spanska Yugidar (grundat 1978). HMY säljer detaljhandelslösningar och den fysiska infrastrukturen i en butik, inklusive utrustning och möbler, hyllor och förvaring, kassalösningar, tak- och väggbeklädnad, belysning och visuell kommunikation.

Bolaget har en bred bas av lokala och globala kunder i mer än 160 länder, inom mat, DIY (gör det själv) samt retail. Några exempel på kunder är Apple, Deutsche bank och Sephora. Syd- och Västeuropa stod för 75% av intäkterna år 2023.

HMY är en europeisk leverantör av butiksinredning, kassor och butiksdesign till detaljhandeln i främst Europa, Sydamerika och Mellanöstern. Bolaget uppges ha en stark marknadsposition. HMY stärker och breddar Itabs nuvarande erbjudande.

Transaktionen är strukturerad så att Itab utfärdar en bindande säljoption till aktieägarna i HMY genom vilken Itab åtar sig att förvärva HMY om aktieägarna i HMY påkallar optionen. Säljarna är fonder som ägs av det franska riskkapitalbolaget LBO France samt vissa anställda på HMY.

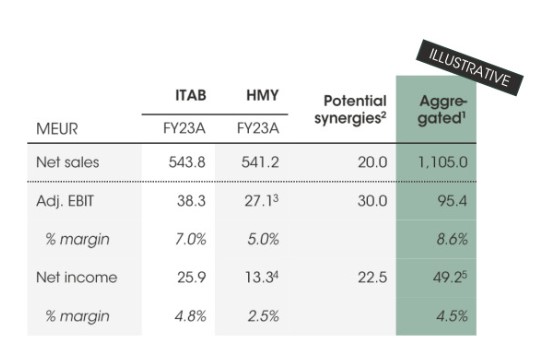

Under 2023 minskade försäljningen för HMY med 7%. Försäljningen uppgick till 6,1 miljarder (541 miljoner euro) med en justerad Ebitda-marginal på 9,3%. Den justerade Ebit-marginalen var 5,0% jämförelsevis. År 2021 och 2022 växte HMY med 30% respektive 20%.

| Värdering | ITAB R12M | HMY-förvärvet |

| EV/Sales | 0,9x | 0,6x |

| EV/Ebitda | 7,0x | 6,4x |

| EV/Ebit | 9,8x | 11,8x |

Betalar 6,4x EV/Ebitda

I termer av multiplar betalar Itab 0,6x omsättningen (EV/Sales), 6,4x EV/Ebitda samt 11,8x EV/Ebit för HMY. Innan förvärvet värderades Itab själva till 0,9x omsättningen. 7,0x EV/Ebitda samt 9,8x EV/Ebit på rullande tolv månader per Q2 2024.

Tabellen nedan visar de större förvärv Itab gjort senaste åren. Historiskt sett har Itab köpt bolag för cirka 0,7x intäkterna (EV/Sales) jämförelsevis.

| Bolag | Tidpunkt | Omsättning | Köpeskilling | EV/Sales |

| LICHTSPIEL Lichtprojekte und Design | April 2016 | 4 Meuro | 2,6 Meuro | 0,7x |

| MB Shop Design | Maj 2016 | 140 Mkr | 106 Mkr | 0,8x |

| Pikval Group | Maj 2016 | 17 Meuro | 6,5 Meuro | 0,4x |

| La Fortezza Group | Juli 2016 | 138 Meuro | 105 Meuro | 0,8x |

| D&L Lichtplanung + D.Lindner Lichttechnische | Juni 2017 | 22 Meuro | 22 Meuro | 0,7x |

| Oy Checkmark | Feb 2022 | 12 Meuro | 7,6 Meuro | 0,6x |

| Källa: Bolagsrapporter, avser omsättning vid förvärvstillfället | Snitt: | 0,7x | ||

Riktad emission

Itab finansierar förvärvet med en kreditfacilitet från Danske Bank, Nordea och Swedbank på 2,9 miljarder (255 miljoner euro). Samt en riktad emission på 867 Mkr. Den riktade emissionen genomfördes efter igår kväll. Teckningskursen var 22,7 kronor per aktie, en rabatt på 10% mot gårdagens stängningskurs.

Investerare som deltog var bland annat Handelsbanken Fonder, Nordea Fonder, Tredje AP-fonden, Fjärde AP-fonden och Alcur Fonder. Formellt sett måste den riktade emissionen godkännas av en extra bolagstämman som ska hållas den 21 oktober. Emissionen medför en utspädning på cirka 15% och antalet aktier ökar med 38,2 miljoner till 257,6 miljoner aktier.

Efter förvärvet väntas nettoskulden uppgå till drygt 2,9 miljarder kronor (250 miljoner euro) motsvarande 2,6x Ebitda (baserat på pro forma för 2023). Efter potentiella synergier faller skuldkvoten till 2,0 gånger.

| ITAB (R12M) | HMY (2023) | Pro forma | |

| Omsättning | 6 391 Mkr | 6 110 Mkr | 12 501 Mkr |

| Ebitda | 824 Mkr | 568 Mkr | 1 392 Mkr |

| Ebitda-marginal | 12,9% | 9,3% | 11,1% |

| Ebit | 582 Mkr | 305 Mkr | 887 Mkr |

| Ebit-marginal | 9,1% | 5,0% | 7,1% |

Genom förvärvet breddar Itab sin produktportfölj, kundbas och geografiska avtryck. HMY är som sagt särskilt starka i Spanien, Frankrike, Turkiet samt Central- och Sydamerika. Dessutom finns också potential till korsförsäljning mellan Itab och HMY:s produkter. Förvärvet väntas slutföras i slutet av Q4 2024 eller början av Q1 2025.

12,5 miljarder

På pro forma-basis omsätter den sammanslagna koncernen 12,5 miljarder med en Ebitda-marginal på drygt 11% samt en rörelsemarginal (Ebit) uppgående till drygt 7%.

I och med förvärvet ser Itab potential att accelerera tillväxten. Itab bedömer att de årliga synergierna uppgår till 30 miljoner euro. De väntas komma från ökad intern effektivitet, kombinerade inköp och korsförsäljning, särskilt av produkter inom Retail Technology och Brands & Retail. Om synergierna hade realiserats på pro forma basis så faller prislappen från 6,4x EV/Ebitda till 4,0x EV/Ebitda.

Det förväntade synergierna är rätt stora. Det kan finns viss risk att det innebär att större förändringar i verksamheten vilket potentiellt kan ha en negativ effekt. Det ökar i vart fall risknivån. Samtidigt borde det finnas potential till korsförsäljningsmöjligheter.

Itab väntar sig att förvärvet kommer bidra starkt till Itabs resultat per aktie. På pro-forma basis för 2023 hade vinst per aktie stigit med 64% (exklusive förvärvsavskrivningar).

Samtidigt är stora förvärv också riskfyllt. Itab blir ett dubbelt så stort bolag. På ritbordet och rent finansiellt ser nyckeltalen bra ut. Aktien är som sagt upp cirka 10% på beskedet. Men jobbet skall också göras i praktiken med fokus på korsförsäljning, synergier och liknande.

HMY utvecklades starkt både 2021 och 2022. Gissningsvis var pandemiåret 2020 dock ett utmanande år för HMY (Itab minskade försäljningen med 12% år 2020). Så den starka tillväxten år 2021 och 2022 för HMY bör nog ses i det ljuset. HMY har historiskt sett fokuserat på organisk tillväxt.

Lång förvärvsprocess

På förmiddagens telefonkonferens uppgav Itabs VD Andréas Elgaard att förvärvsprocessen med HMY startade i slutet av 2022 och har alltså pågått i över 1,5 år.

Elgaard har under due dilligence-processen (DD) besökt en handfull av HMY:s anläggningar och beskriver dem som “välinvesterade”. Vidare uppgav Elgaard att Itab gjort en mycket “gedigen DD-process och vänt på många stenar”.

Totalt sett har HMY åtta produktionsanläggningar, varav den största är belägen i Zaragoza i Spanien. HMY har 50 försäljningskontor, cirka 3 400 kunder (varav de 15 största kunderna stod för cirka 41% av intäkterna ifjol). HMY har cirka 3 000 anställda.

Slutsats

Efter förvärvet genomförs blir Itab-koncernen en av de största aktörerna inom butiksinredningar i Europa med 5500 anställda och 23 produktionsanläggningar. HMY verkar komplettera Itab på ett bra sätt, inte minst geografiskt. Ledningen ser goda möjligheter till korsförsäljning.

Framöver tänker vi oss att den nya koncernen kan växa med runt 4% per år och ha en rörelsemarginal på 8,5% i slutet av prognoshorisonten (bortsett från immateriella förvärvsavskrivningar). Använder vi en multipel på 10x finns cirka 40% uppsida på radarn på sikt.

Än så länge är förvärvet formellt sett inte klappat och klart. Men troligen handlar det enbart om formaliteter. Investerare som inte räds de risker som stora förvärv alltid innebär kan överväga en post. Vi höjer rådet till köp.

| Itab tio största ägare (innan emission) | Kapital | Röster |

| Aeternum Capital AS | 24,8% | 25,2% |

| Pomona-gruppen | 17,2% | 17,6% |

| Petter Fägersten | 11,3% | 11,5% |

| Anna Benjamin | 6,48% | 6,59% |

| Stig-Olof Simonsson | 6,26% | 6,37% |

| Svolder | 5,66% | 5,76% |

| Lannebo Kapitalförvaltning AB | 2,38% | 2,42% |

| ITAB Shop Concept | 2,01% | 0,20% |

| Avanza Pension | 1,63% | 1,66% |

| Kennert Persson | 1,31% | 1,34% |

| Källa: Holdings | ||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser