Analys Qliro

Qliro: Ägarna får vänta på betalning

| Qliro AB | |

| Börskurs: 33,00 kr | Antal aktier: 18,0 m |

| Börsvärde: 594 Mkr | Kärnprimärkapital: 21% |

| VD: Carolina Brandtman | Ordförande: Lennart Jacobsen |

Qliro (33 kr) är den finansverksamhet som utvecklades i dåvarande CDON Group som ett alternativ till Klarna inom betalningslösningar. Hösten 2020 knoppades bolaget av som eget börsbolag men någon kurssuccé har det alltså inte blivit. Börsvärdet är knappt 600 Mkr.

Långt från det miljardvärde som det spekulerades i, bland annat i Afv.

| Affärsvärldens huvudscenario | 2021E | 2022E | 2023E |

| Omsättning | 418 | 493 | 567 |

| – Tillväxt | 6% | 18% | 15% |

| Rörelseresultat | -42 | -10 | 31 |

| – Rörelsemarginal | -10,0% | -2,0% | 5,5% |

| Resultat efter skatt | -42 | -10 | 24 |

| Vinst per aktie | -2,33 | -0,56 | 1,32 |

| Utdelning per aktie | 0 | 0 | 0 |

| Pris/Eget kapital | 1,1 | 1,0 | 1,1 |

| P/E | Neg | Neg | 25,0 |

Affärsmodell

Kärnverksamheten är att erbjuda betalningslösningar i samarbete med e-handelsbolag. Företaget har 47 anslutna kunder där Qliro hanterar betalningsfunktionen. Större kunder är CDON, Nelly, Lyko och Biltema. Förutom i Sverige har Qliro hela eller delar av sitt erbjudande i Norge, Finland och Danmark.

Företaget sköter betalningsfunktionen. När konsumenten är färdig med sin beställning ges möjlighet till direktbetalning eller betalning efter leverans. Direktbetalning sköts av partners, som Trustly eller VIPPS, och ger inga meningsfulla intäkter till Qliro. Men kunder erbjuds även att betala på faktura, delbetala eller skjuta upp sin betalning. Då är det Qliro som finansierar affären. De räntor och avgifter detta genererar delar man med sin e-handels-partner.

Qliro är enligt egen uppskattning näst störst i Norden på sådana här betala-efter-leverans-krediter. Det gäller åtminstone i den huvudnisch de riktar in sig på, nämligen större e-handlare som säljer fysiska varor. Klart störst är Klarna med runt 60% av den marknaden. Qliro uppskattar att man har 15% i sin nisch. Det finns en handfull andra konkurrenter på marknaden som Resurs, Collector och TF Bank.

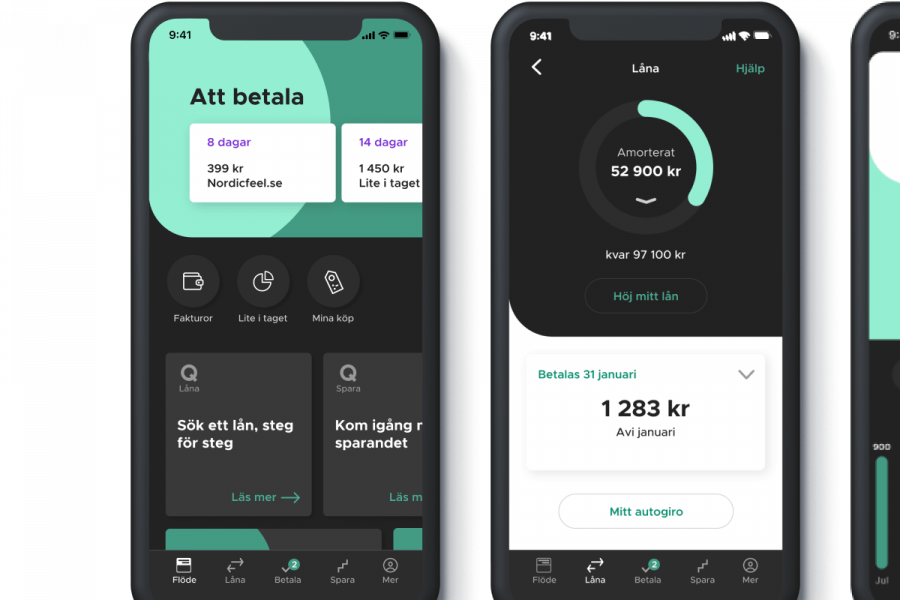

Idén Qliro har är att de kan vinna på marknaden genom ett tydligt fokus på Norden och e-handlare. Därför erbjuds något mer kundanpassade lösningar, större närhet när det gäller support, kundtjänst och liknande jämfört med Klarna. Bolaget har också lagt mycket resurser på sin mobila app där konsumenter kan hantera sina betalningar och annat efter köpet.

Sedan några år har Qliro kompletterat den affären med privatlån. Detta är lån utan säkerhet med längre löptid, större belopp och lägre effektiv ränta. Merparten av utlåningen sker till kunder som använt Qliros betalningslösning och via bolagets välanvända mobil-app.

Per 30/7 var den totala utlåningen 2,4 miljarder kr. Av den siffran stod betalningskrediter för 59% och privatlån för 41%. Betalningstjänsterna genererar klart mest av intäkterna, 81%, eftersom de omsätts snabbare.

Qliro finansierar sin utlåning främst genom inlåning från allmänheten. Sedan 2017 är Qliro kreditmarknadsbolag och får erbjuda sparkonto under insättningsgaranti. Räntan som erbjuds just nu är 0,8% vilket är relativt högt på marknaden. Inlåningen från allmänheten var knappt 2,4 miljarder per sista juni. Den täcker alltså så gott som hela utlåningen. Därtill är Qliro finansierat med en mindre kreditfacilitet och 565 Mkr eget kapital.

Historisk och nuvarande lönsamhet

Qliros produkter genererar effektiva räntor på 8-9% (privatlån) till klart över 20% (delbetalningar) vilket alltså finansieras med inlåning till 0,8%. Det borde ge en god lönsamhetspotential, men företaget går med förlust och i fjol var resultat före skatt på -67 Mkr. Att driva verksamheten är förknippat med stora fasta kostnader. K/I-talet har varit nära 0,9 under senare år, utan att visa tecken på att sjunka så mycket. Detta är otillräckligt för att täcka de kreditförluster som uppstår.

Det kostar på att utveckla och underhålla en digital outcheckning som står sig i konkurrens med Klarna. Därtill investerar de stort i mer flexibel IT-drift och verktyg för kreditbeslut. Investeringsnivån och avskrivningarna ligger på 80-90 Mkr och väntas inte minska framöver. Detta motsvarar 20% av omsättningen och är i nivå med mjukvarubolag med ambitiös utvecklingsagenda.

En tydlig trend är att marginalerna pressas. Detta gäller för övrigt hela högräntekreditindustrin. För Qliro pressas intäkterna delvis av reglering. I Norge och Danmark har tak för effektiv ränta införts. Dessutom har Qliro lagt till automatiska betalningspåminnelser och andra digitala tjänster i sin app för att hjälpa kunderna betala i tid. Det har minskat antalet påminnelseavgifter. Allt detta pressar provisionsnettot. Ser man till intäkt/utlåning har den relationen fallit från 21 öre per krona 2016 till 15 öre i årstakt nu.

Det finns även positiva effekter av den mer ansvarfulla hållningen som bolaget valt/tvingats inta. Antalet kontakter till kundtjänst har minskat till exempel. Kreditförlusterna är lägre. Det kompenserar dock inte marginalpressen fullt ut. Budskapet från Qliro-ledningen är att marginalerna inte väntas fortsätta ned utan vara stabila kring dagens nivå framöver. I övrigt finns inga finansiella mål mer än uttalandet att intäkterna ska växa snabbare än kostnaderna.

Ökade volymer är avgörande

Med i bästa fall stabila marginaler och kostnader blir alltså lönsamhet en fråga om att öka volymerna. Ökad e-handel och ökande marknadsandelar bidrar till tillväxten som snittat 20% per år de senaste fem åren för Qliro. En viktig tillväxtmotor är volymen betalningar-efter-leverans som Qliro hanterar. Detta är summan av alla köp på faktura, delbetalning etc. Qliro förkortar detta PAD (pay-after-delivery).

PAD uppgick till 6,8 miljarder kr senaste 12 månaderna och har ökat 19% per år sedan 2016. Dock kan man se en avtagande tillväxttrend under de senaste två åren. 2019-2020 har Qliros volymer dessutom ökat mindre än e-handelstillväxten i stort. Särskilt pandemiåret 2020 halkade man efter då många e-handlare hade explosiva tillväxttal. En förklaring är att storkunderna Nelly och CDON av olika skäl haft låg tillväxt. De står idag för drygt 40% av volymerna. Exklusive volymerna hos Nelly och CDON var betalningsvolymen +56% jämfört med i Q1 2021 och +32% i Q2.

På grund av marginalpressen beskriven ovan är intäktstillväxten svagare sedan 2020. Under början av 2021 fortsätter den trenden, med 1% tillväxt i det första kvartalet och 5% i det andra. Detta justerat för engångseffekter i jämförelseperioden. Resultatet före skatt var -20 Mkr (-30) för halvåret.

När Afv drar ut tendenserna i våra scenarion för Qliro får vi det till att PAD-volymerna behöver öka från ca 7 miljarder kr idag upp mot 12-13 miljarder kr per år för att intjäningsnivån ska börja se intressant ut. Det förutsätter att tillväxttakten ökar framöver och troligen att Qliro återigen kan öka sina PAD-volymer klart mer än e-handelstillväxten i stort.

Det går att tänka sig faktorer som skulle leda till det.

- Potential i Norge. Det är relativt nyligen som Qliro har ett komplett erbjudande där med VIPPS integrerat. Dessutom är användningen av betalning-efter-leverans ännu något lägre än i Sverige och Finland, nämligen ca 35% av betalningarna mot ca 55%.

- Nya kunder/ ökad marknadsandel. Inflödet är dock inte superövertygande även om Biltema (deras köp-och-hämta-affär) och Stronger (som byter Klarna i Norden till Qliro) är nya. Det finns en tendens att e-handlare som upphandlat ny betalningslösning inte gått vidare utan förlängt ett år för att inte störa affärerna under Covid, enligt Qliro. Kanske väntar en ketchup-effekt det kommande året?

- Förvärv. Med höga fasta kostnader vore det intressant om Qliro kan köpa volymer men använda redan gjorda investeringar i sitt system för att hantera dem.

Det är svårt att se konkreta förvärvsmål men ambitionerna är tydligt uttalade på området. Qliro har en aktiv och stödjande huvudägare i form av Rite Ventures. De äger 26% av aktierna. Styrelsen har fått mandat att göra nyemission på 20% av aktierna om bolaget hittar rätt förvärvsmöjligheter.

Huvudscenario

Nischbankerna Resurs, TF och Collector snittar nu drygt 1,5x i termer av börsvärde/eget kapital (P/B). I vårt huvudscenario utvecklas inte volymerna så starkt att Qliro når en normal nivå av lönsamhet inom prognosperioden (se några antaganden i faktarutan). Men 2023 är bolaget i alla fall lönsamt, och bör värderas med viss förväntan om att fortsatt tillväxt ytterligare ökar vinsten därefter. Därför använder vi P/B på 1,4 i vår värdering av aktien – en liten rabatt jämfört med den normalvärdering de övriga har ihop. Detta ger en uppsida kring 30%, men bygger alltså på den senaste tidens negativa trend i volymutvecklingen bryts.

Antaganden

Intäkter. Vi tar inte riktigt höjd för den tempoväxling som diskuteras ovan. En genomsnittlig tillväxt i PAD och intäkter på 15% respektive 12% och hyggligt stabila marginaler (intäkt/utlåning =0,16) är det som ligger i prognosen.

Kostnader. Avskrivningar och OPEX antas plana ut. Kreditförluster stiger med volymerna liksom övriga kostnader. Det ger ett K/I på 0,7 år 2023. Detta är en hög nivå.

Avslutande kommentarer

Qliro har gjort stora investeringar i sitt erbjudande och det krävs en tempoökning i tillväxten hanterade volymer för att nå god avkastning på dessa. Just nu pekar inte tendenserna på att en sådan uppväxling sker. Det kan ändras om bolaget får in nya storkunder eller hittar bra förvärv. Det går också att tänka sig att Qliro är en uppköpskandidat och skulle vara värt mer än börsvärdet som del i en annan koncern.

Den låga värderingen gör att man kan se uppsida i aktien men vägen till lönsamhet kan bli lång och svår. Rådet blir neutral på aktien.

| Tio största ägare i Qliro | Värde (Mkr) | Kapital | Röster |

| Rite Ventures | 149 | 25,8% | 25,8% |

| Mandatum Life Insurance Company | 57 | 9,8% | 9,8% |

| Avanza Pension | 36 | 6,2% | 6,2% |

| Staffan Persson | 28 | 4,8% | 4,8% |

| Nordnet Pensionsförsäkring | 18 | 3,2% | 3,2% |

| Öhman Fonder | 17 | 3,0% | 3,0% |

| eQ Asset Management Oy | 16 | 2,8% | 2,8% |

| Thomas Krishan | 9 | 1,6% | 1,6% |

| Silaxo Investment AB | 9 | 1,6% | 1,6% |

| Nordea Liv & Pension | 9 | 1,5% | 1,5% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser