Analys Svedbergs

Svedbergs: Risk för kalldusch?

| Svedbergs | |

| Börskurs: 33,00 kr | Antal aktier: 35,5 m |

| Börsvärde: 1 172 Mkr | Nettoskuld: 639 Mkr |

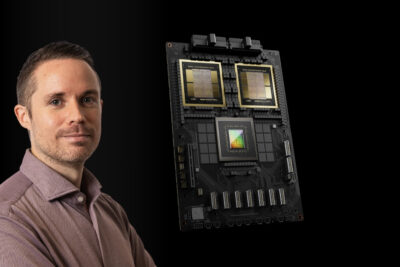

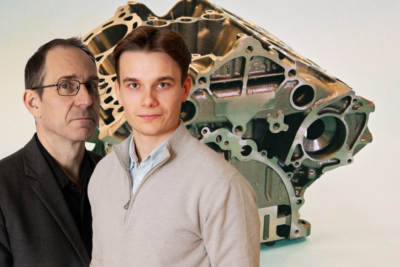

| VD: Per-Arne Andersson | Ordförande: Anders Wassberg |

Svedbergs (33 kr) är en leverantör av badrumslösningar. Sortimentet består av exempelvis tvättställ, duschar och badrumsskåp som säljs under främst fyra varumärken. Storbritannien är största marknad (54% av omsättningen) sedan slutet av 2021 då brittiska Roper Rhodes förvärvades. Den svenska hemmamarknaden står för 30% men försäljning sker också till övriga Norden.

Huvudkontoret ligger i Dalstorp i Västergötland. Svedbergs grundades redan 1920. Koncernen har idag drygt 420 anställda. Huvudägare med drygt 41% av aktierna är Stena-familjen. Våren 2022 lade Stena ett budpliktsbud värt 50 kronor per aktie och fick då in cirka 10% av aktierna.

Per-Arne Andersson har varit VD sedan februari 2019 och äger aktier för 1,9 Mkr (0,17% av kapitalet). Exklusive Stenas innehav är insynsägandet bland ledning och styrelse klent (1,2% av aktierna). Ordförande Anders Wassberg är VD på Stena.

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 1 833 | 1 769 | 1 698 | 1 783 |

| – Tillväxt | +111,0% | -3,5% | -4,0% | +5,0% |

| Rörelseresultat | 234 | 191 | 161 | 178 |

| – Rörelsemarginal | 12,8% | 10,8% | 9,5% | 10,0% |

| Resultat efter skatt | 166 | 123 | 101 | 120 |

| Vinst per aktie | 4,90 | 3,50 | 2,83 | 3,40 |

| Utdelning per aktie | 1,50 | 1,50 | 1,50 | 1,50 |

| Direktavkastning | 4,5% | 4,5% | 4,5% | 4,5% |

| Avkastning på eget kapital | 28% | 12% | 9% | 10% |

| Avkastning på operativt kapital | 63% | 37% | 35% | 41% |

| Nettoskuld/Ebit | 2,6 | 2,5 | 2,3 | 1,8 |

| P/E | 6,7 | 9,4 | 11,7 | 9,7 |

| EV/Ebit | 7,7 | 9,5 | 11,2 | 10,2 |

| EV/Sales | 1,0 | 1,0 | 1,1 | 1,0 |

| Kommentar: Den organiska tillväxten var 3% år 2022. Resten drevs av förvärvade brittiska Roper Rhodes som bidrog med 987 Mkr. | ||||

Många av bolagen med exponering mot bygg och renovering gynnades av hemmasittande och låga räntor under pandemin. 2021 växte Svedbergs 13% organiskt. Ifjol landade den organiska tillväxten på 3%.

De senaste sju åren har Svedbergs vuxit med 27% per år i snitt. Förvärvet av Roper Rhodes har påverkat mycket. Bolagets mål är att växa 10% i snitt per år (organisk och förvärv).

| Bolag | Tidpunkt | Omsättning | Ebita-marginal | EV/S | EV/Ebita |

| Cassøe | December 2020 | 83 Mkr | 18,1% | 1,2x | 6,5x |

| Roper Rhodes | December 2021 | 826 Mkr | 16,3% | 1,3x | 8,0x |

| Totalt: | 909 Mkr | 17,2% | 1,2x | 7,2x | |

Vidare är Svedbergs ambition att tjäna 15% på Ebita-nivå. Ifjol var rörelsemarginalen 13,7%. Snittet de senaste fem åren är 11,7%. Svedbergs säljer både till konsument via aktörer som Bauhaus och Bygghemma samt till grossister och direkt till projektmarknaden.

I takt med allt högre räntor och stigande inflation har renoveringsmarknaden kylts av och antalet byggstarter minskat. Under årets första sex månader 2023 började 14 550 lägenheter att byggas enligt statistik från SCB. Det är en minskning med 57% jämfört med 33 805 stycken motsvarande period ifjol.

| Svedbergs | H1 2023 | H1 2022 |

| Omsättning | 931 Mkr | 960 Mkr |

| Tillväxt Y/Y | -3% | 128% |

| Organisk tillväxt | -6% | 9% |

| Bruttomarginal | 41,8% | 41,1% |

| Ebita | 122 Mkr | 138 Mkr |

| Ebita-marginal | 13,1% | 14,4% |

| Vinst per aktie | 2,12 kr | 2,90 kr |

Första halvåret 2023 minskade försäljningen för Svedbergs med 6% organiskt. Bolaget har nu minskat omsättningen organiskt tre kvartal i rad, Q4 2022 (-9%), Q1 2023 (-4%) och Q2 2023 (-8%). Bruttomarginalen har stärkts mot fjolåret till följd av prisjusteringar. Rörelsemarginalen minskade till 13,1% (14,4).

Svedberg-koncernen säljer produkter genom fyra varumärken. Största marknaden per varumärke uppges inom parentes. Svedbergs (75% Sverige, 15% Finland samt övriga Norden), Macro Design (68% Sverige, 29% Norge), Cassøe (92% Danmark) samt Roper Rhodes (96% Storbritannien).

Varumärket Svedbergs har sett en minskad efterfrågan inom försäljningskanalerna bad- och byggfackhandeln. Även efterfrågan för segmentet professionella avtal har avmattats. Macro Design har haft lägre efterfrågan i både Sverige och Norge. Danska Cassøe har lyckats upprätthålla försäljningen på en bra nivå och är fortsatt koncernens klart mest lönsamma varumärke. Bolaget har starka kundrelationer och ett starkt varumärke.

Brittiska Roper Rhodes (konsoliderades december 2021) har trots en tuff marknad som minskar lyckas uppvisa tillväxt. I Q2 2023 var den organiska tillväxten 5% exempelvis. Utvecklingen drivs av lyckade produktlanseringar, försäljningsinsatser samt starka kundrelationer. Koncernen har ingen enskild kund som står för mer än 10% av intäkterna.

Svedberg lyfter fram bolagets egna produktionsanläggningar som viktiga konkurrensfördelar. Egen produktion med hög tillförlitlighet möjliggör också att kundanpassa serier vilket också är en konkurrensfördel. Koncernen kommer under 2022 och 2023 att investera 35 Mkr i produktionen för att öka automationsgraden. Investeringen innebär att produktionskapaciteten kommer fördubblas. Produktionslinan i Dalstorp kommer tas i drift under tredje kvartalet.

| Svedbergs | Q4 2021 | Q1 2022 | Q2 2022 | Q3 2022 | Q4 2022 | Q1 2023 | Q2 2023 |

| Nettoskuld | 923 Mkr | 736 Mkr | 716 Mkr | 683 Mkr | 609 Mkr | 654 Mkr | 639 Mkr |

| Ebitda | 146 Mkr | 198 Mkr | 233 Mkr | 270 Mkr | 298 Mkr | 289 Mkr | 283 Mkr |

| Nettoskuld/Ebitda | 6,3x | 3,7x | 3,1x | 2,5x | 2,0x | 2,3x | 2,3x |

Vid halvårsskiftet hade Svedbergs en nettoskuld på 639 Mkr (inklusive tilläggsköpeskillingar) det motsvarar 2,3 gånger Ebitda på rullande tolv månader. Nettoskulden har minskat sekventiellt varje kvartal sedan förvärvet i slutet av 2021.

Prognoser och värdering

Utsikterna på kort sikt är osäkra. Givet den höga inflationen och stigande räntor så är det säkerligen många som trott på större omsättningstapp för bolagen med exponering mot renovering och nybyggnation. Svedbergs framhäver att runt 15% av bolagets försäljning kommer från “storbolagsavtal” medan resterande 85% avser mindre renovering samt byggnationer.

| Värdering R12M per Q2 2023 @33 kr | |

| EV/S | 1,0x |

| EV/Ebita | 7,6x |

| EV/Ebit | 8,4x |

| P/E | 7,9x |

För helåret 2023 räknar vi med 3,5% omsättningstapp. 2024 skissar vi in 4% försäljningstapp samt 5% tillväxt år 2025. För 2023 räknar vi med 10,5% rörelsemarginal (Ebit) samt 10% i slutet av prognoshorisonten. De senaste åtta åren är snittet 10,6% jämförelsevis.

Svedbergs värderas till ensiffriga värderingsmultiplar bakåtblickande (se tabellen intill). Använder vi en multipel på 9,5x rörelsevinsten finns 25% uppsida.

Risken är att konjunkturen viker ned rejält kommande år och att badrumsrenoveringar får stå tillbaka (pessimistiskt scenario). Kan Svedbergs upprätthålla försäljning och marginaler och samtidigt få en lite högre värdering är uppsidan kort och gott stor (optimistiskt scenario). Afv prognoser är betydligt mer konservativa än de som finns tillgängliga i databasen Factset (avser enstaka estimat från uppdragsanalys).

| Bolag | Avkastning 1 år % | P/E 2024E | EV/Ebit 2024E | EV/Sales 2024E | Ebit-marginal 2024E % | Årlig tillväxt 2024E-2025E % |

| Svedbergs (Afv) | 42,0 | 11,7 | 11,2 | 1,1 | 9,5 | 0,4 |

| Svedbergs (uppdragsanalys) | 42,0 | 7,1 | 7,0 | 0,9 | 12,7 | 4,7 |

| Balco | -33,5 | 11,2 | 10,6 | 0,9 | 8,5 | -5,8 |

| Inwido | 25,6 | 10,6 | 8,4 | 0,8 | 9,4 | 2,5 |

| Nobia | -62,2 | 11,8 | 12,7 | 0,4 | 3,3 | 1,3 |

| Nordic Waterproofing (under uppköp) | 13,1 | 12,5 | 12,5 | 1,1 | 9,1 | 3,7 |

| Genomsnitt | 4,5 | 10,8 | 10,4 | 0,9 | 8,7 | 1,1 |

| Källa: Affärsvärlden / Factset | ||||||

Svedbergs har upprätthållit försäljning och marginaler på en god nivå under 2023. Organiskt sett är omsättningen ned 6%. Aktien värderas riktigt lågt bakåtblickande och aktiemarknaden tycks prisa in fallande vinster framöver.

Så agerar insiders

Senaste året har insynspersoner köpt aktier för 2,1 Mkr. Det avser styrelseledamot Michael Cassøe som grundat bolaget med samma namn och som är tionde största ägare med aktier för runt 10 Mkr (0,8% av aktierna). VD Per-Arne Andersson köpte aktier för 25 000 kronor till kurs 38 kronor i slutet av maj i år. Inga insynsförsäljningar finns registrerade senaste året.

Aktien är upp cirka 30% i år men handlas en bra bit under budpliktsbudet på 50 kr från Stena våren 2022. Likt andra bolag med exponering mot renoveringsmarknaden är utsikterna suddiga. Balansräkningen är i hyfsat skick och kassaflödena starka.

Svedbergs har hitintills manövrerat en tuffare marknad på ett bra vis. Aktien är som sagt inte dyr. Men vi föredrar hellre Inwido där kunderna har tydligare incitament att köpa fönster och dörrar som är energibesparande, till skillnad från badrumsrenovering som i någon mån får ses som lyxkonsumtion i sammanhanget. Rådet för Svedbergs blir således neutral.

| Tio största ägare i Svedbergs | Värde (Mkr) | Andel |

| Stena | 469,3 | 40,6% |

| Nordea Funds | 159,2 | 13,8% |

| If Skadeförsäkring AB | 132,3 | 11,5% |

| Avanza Pension | 37,4 | 3,2% |

| Nordnet Pensionsförsäkring | 28,9 | 2,5% |

| Sune Svedberg | 23,8 | 2,1% |

| Ida Svedberg Sandström | 16,4 | 1,4% |

| Nordea Funds (Lux) | 12,5 | 1,1% |

| Thomas Wernhoff | 11,4 | 1,0% |

| Michael Cassøe | 9,8 | 0,8% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Anders Wassberg | 2,7 | 0,2% |

| Per-Arne Andersson | 1,9 | 0,2% |

| Leigh Leather | 0,7 | 0,1% |

| Thomas Elvlin | 0,3 | 0,0% |

| Jan Svensson | 0,3 | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 1,4% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser