Analys Wise Group

Wise Group är en liten bemannare med bra växtkraft

De små bemanningsbolagen brukar sticka ut som billiga på börsen trots att de levererar bra tillväxtsiffror. Vi tänker här i första hand på SJR, Wise Group och NGS Group men även Poolia får sägas höra till den här gruppen som alla hyr ut tjänstemän av olika slag och har intäkter på 500-800 Mkr.

De senaste nyckeltalen sammanfattas i tabellen nedan. Lite grovt kan man fortfarande kalla aktierna billiga – relativt annat på börsen – medan tillväxtkraften varierar.

De förhållandevis låga multiplarna speglar att bemanning är en cyklisk lågmarginal-affär där lönsamma aktörer åtnjuter klent skydd i form av inträdesbarriärer. I goda tider risker bolagen tappa konsulter till kunderna, i dåliga tvingas de hantera sviktande beläggning och hela tiden finns press på timpriser och villkor. Det är en bransch där ledningen måste vara på tårna varje dag.

Här ser vi närmare på Wise Group (slutkurs 59 kronor 19/5-2017) vars aktie är näst billigast på skuldjusterad rullande vinst efter Poolia men som ändå växer hyggligt. Det är ett bolag som skiljer sig en hel del från de övriga och lite grovt finns det tre speciella saker med Wise:

- Inriktning mot ”Human Resources” eller HR-tjänster. Detta är en mycket liten nisch för de andra aktörerna men stor för Wise som bland annat hyr ut specialister inom HR till kundernas personalavdelningar. Tjänster och produkter inom HR svarar för cirka 35 procent av intäkterna medan näst största nischen, uthyrning och rekrytering inom IT, står för 17 procent.

- Hög andel rekryteringsintäkter. Dagens Wise tog form när huvudägaren Stefan Rossi sålde sitt rekryteringsbolag K2 till bolaget. Sedan dess har Wise haft en hög andel av sina intäkter från rekryteringsuppdrag, cirka 20 procent i senaste kvartalet mot runt 13 procent för de andra.

- Betydande intäkter från produktbolag. Wise genomför medarbetarundersökningar samt erbjuder abonnemangstjänster inom HR vilket genererar 15 procent av intäkterna. Detta är affärer med andra egenskaper än konsultrörelsens och i teorin ska marginaler och skalbarhet vara större.

Kan de här egenheterna göra Wise till ett bättre företag än de andra? Bolaget självt anser nog det och organiserade nyligen om sina affärsområden för att lyfta fram specialistverksamhet (HR Konsulting & Ledarutveckling) respektive produktrörelse (Digitala HR-Tjänster).

Rent generellt är det inte fel att tänka sig att produktintäkter och specialisering ska smälla högre än generell tjänstemannabemanning, men samtidigt har Wise också en rätt stor affär inom IT som inte framstår som särskilt kvalitativ (marginal under 2 procent så sent som 2015) samt stor andel rekrytering.

Rekrytering är potentiellt sett mycket lönsamt med intäktsmodellen där konsulten får 25-30 procent av årslönen för den tjänst som ska tillsättas. Men det är cykliska intäkter som tenderar att nästan försvinna i lågkonjunktur då kunderna ligger lågt med nyanställningar. Under 2013-14 var marginalen försvagad inom Wise av detta skäl, som framgår nedan. Wise har dock en historik av att leverera lönsamhet även i tider av lågkonjunktur.

HR-nischen ter sig attraktiv med ett ständigt ökande utbud av regler som i sin tur ökar kundernas behov av specialisthjälp och systemstöd. I första kvartalet hade till exempel Wise bra tillväxt inom Digitala HR-tjänster som följd av nya krav på att alla bolag med över 10 anställda ska göra en lönekartläggning av sina anställda. Wise bolag Edge erbjuder en produkt, ”Lönevågen”, som effektiviserar den hanteringen och som sålt bra. Den typen av påbud blir inte färre känns det som, vilket alltså gynnar en aktör som Wise.

Sammantaget sticker inte Wise ut som ett extra kvalitativt bolag i gruppen men knappast heller som något av de svagare. Mot den bakgrunden är värderingen lite snål.

Precis som resten av gruppen delar Wise ut en stor del av sin vinst då bolagets tillväxt inte är särskilt kapitalkrävande. Målet är att växa 10-20 procent organiskt varje år, och tillväxtmodellen bygger på filosofin att specialisering ger framgång och på internt entreprenörskap. Wise startar hela tiden upp nya bolag och affärsområden inom sin grupp – senaste exemplet kallas Pace, och sysslar med bemanning och rekrytering av administrativ kontorspersonal.

Ovanpå det gör man något mindre förvärv varje år. Då är målet att öka produktintäkterna. Senaste förvärvet var ett bolag med en mjukvara för ”talent management”, som hjälper bolag håller reda på personalstyrkans kompetenser, certifieringar, utvecklingsplaner och liknande.

Fortsätter Wise på det här spåret kan bolaget vara klart större, bestå av fler specialiserade bolag och en högre andel produktintäkter i framtiden. Förhoppningen är att nå 9-12 procent i marginal (ebita). Historiken ger klent stöd för att bolaget skulle klara den typen av marginaler. Inte ens i dagens högkonjunktur är man riktigt nära (drygt 6 procent), även om det ska nämnas att rekryteringssidan av affären har svårigheter när marknaden är så het som nu – det är svårt att hitta kandidater och processerna drabbas av avhopp.

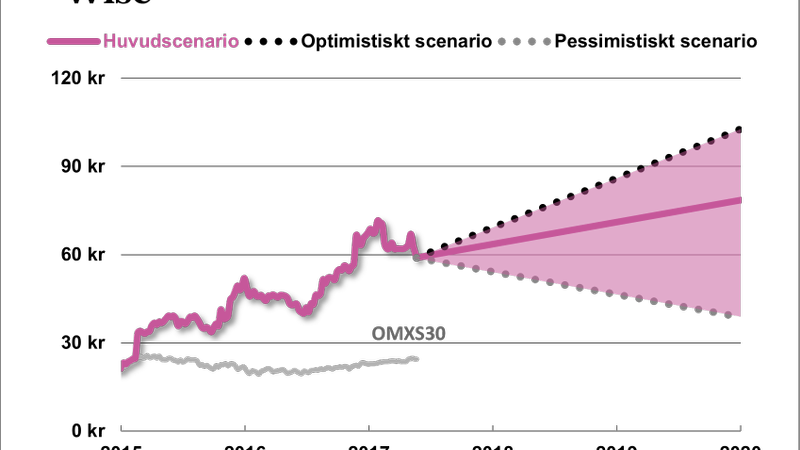

I våra prognoser skissar vi in en viss tillväxt och marginaler i linje med de nuvarande.

| Wise | SEK | |||

| Börskurs: | 59,00 | |||

| Antal aktier (miljoner): | 7,4 | |||

| Börsvärde: | 436 Mkr | VD | Roland Gustavsson | |

| Nettokassa: | 38 Mkr | Styrelseordförande | Erik Mitteregger | |

| SvD Börsplus förväntningar | ||||

| 2016 | 2017E | 2018E | 2019E | |

| Omsättning | 706 | 791 | 831 | 872 |

| – Tillväxt | 12,8% | 12,0% | 5,0% | 5,0% |

| Rörelseresultat | 43 | 49 | 52 | 55 |

| – Rörelsemarginal | 6,1% | 6,2% | 6,3% | 6,3% |

| Resultat efter skatt | 31 | 37 | 40 | 42 |

| Vinst per aktie | 4,18 | 5,00 | 5,40 | 5,70 |

| Utdelning per aktie | 3,00 | 3,50 | 4,00 | 4,50 |

| Avkastning på eget kapital | 27% | 27% | 25% | 24% |

| Operativt kapital/omsättning | -1% | 2% | 2% | 2% |

| Nettoskuld/EBIT | -0,8 | -1,3 | -1,4 | -1,6 |

| P/E | 14,1 | 11,8 | 10,9 | 10,4 |

| EV/EBIT | 9,2 | 8,1 | 7,6 | 7,2 |

| EV/Sales | 0,6 | 0,5 | 0,5 | 0,5 |

Ägarbilden i Wise är värd att nämna. Det saknas helt fonder och institutioner bland storägarna. I resten av konsultbolagen brukar det finns någon men inte i Wise. Man kan se det som en potential. Bolaget är långt ifrån ”upptäckt” av de stora pengarna. Däremot har danska Erik Juhler dykt upp som storägare i år. Han äger en större onoterad bolagsgrupp inom bemanning och även om investeringen sker av honom privat och inte alls säkert förebådar en strukturaffär, så är den en kvalitetsstämpel på Wise skulle vi säga.

| Bolagets största ägare | Andel av kapital & röster | Kommentar |

| Stefan Rossi | 39,90% | Grundare av K2 Search |

| Erik Mitteregger | 12,68% | Känd höjdare från Kinneviksfären |

| Avanza Pension | 6,38% | |

| Erik Juhler | 5,03% | Ägare av stort internationellt bemanningsbolag |

| Georg Vesslund | 4,09% | |

| Nordnet Pensionsförsäkring | 2,90% | |

| Johan Segergren | 2,38% | Vd för Wise dotterbolag K2 Search |

| Stefan Wikström | 2,15% | Vd för Wise dotterbolag Net Survey |

| Roland Gustavsson | 1,59% | Vd för Wise Group |

Det är långt ifrån nödvändigt att äga något av de mindre bemanningsbolagen men i gruppen framstår Wise som ett bra val. I en svensk lågkonjunktur blir det knappast bra (se vårt negativa scenario) men tuffar det på som nu finns klar möjlighet att bolaget är dubbelt så stort om några år med lite bättre marginaler.

Vi stannar i ett köpråd.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.