Intervju Investeraren

Ränteförvaltarna ratar SBB – köper dotterbolaget: ”Fantastisk avkastning”

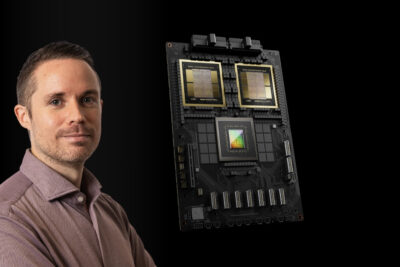

Gustav Ekhagen och Niklas Edman förvaltar tillsammans kreditfonden Carnegie High Yield, som främst fokuserar på högavkastande nordiska företagsobligationer. Sedan starten för drygt tre år sedan är fonden upp 13% och i år har den avkastat 9%. Målet är att ge “en relativt hög avkastning till en begränsad risk” och volatilitet.

Den genomsnittliga kupongräntan i fondens obligationsportfölj uppgår i dagsläget till knappt 7% i årstakt.

“Vid ett normalt ränteläge framöver borde vi kunna avkasta cirka 5–7% per år så det skulle kunna vara ett intressant komplement till aktieportföljen”, säger Edman.

Även om obligationer generellt ses som tryggare placeringar än aktier så har det inte saknats dramatik på marknaden de senaste åren. Heimstaden Bostad och SBB blev 2022 och framåt ansiktet utåt för krisen i fastighetssektorn, vilket fick värdet på deras obligationer att störtdyka på andrahandsmarknaden.

För en fond som sitter med sådana värdepapper innebär det en tillfällig smäll. Men den slutgiltiga avkastningen avgörs utifrån om bolagen kan fortsätta betala sina kupongräntor och återbetala obligationslånet när det förfaller.

Heimstaden en vinstaffär

Gustav Ekhagen och Niklas Edman bedömde att risken för inställda räntebetalningar var tillräckligt låg i Heimstaden Bostad för att de skulle våga gå emot marknaden. 2022 köptes hybridobligationer i bolaget till cirka 75% av det belopp som skulle betalas tillbaka när lånet löpt ut. Året därpå köptes ännu fler obligationer till nära 40% av det nominella värdet.

“I veckan stängde vi stora delar av positionen när de refinansierade sin första hybrid så det blev en jättebra investering. Köpen som gjordes 2023 fick vi mer än 100% i avkastning på”, säger Gustav Ekhagen.

Carnegie High Yield

Förvaltare: Gustav Ekhagen, Niklas Edman

Förvaltat kapital: 452 Mkr

Förvaltningsavgift: 0,70%

Utveckling i år: 9%

Utveckling 1 år: 10,9%

Utveckling 3 år: 12,8%

Tio största innehaven

- European Energy

- Aker Horizons

- Arise

- Zengun

- Schletter International

- SFAST001

- Open Infra US Assets

- Vestum

- Dooba Finance

- Bulk Infrastructure

Niklas Edman tillägger att det ibland kan uppstå goda investeringsmöjligheter när utländska investerare trycker på säljknappen utan att riktigt ha koll på lokala förhållanden.

“Det var samma sak i Handelsbanken för något år sedan då folk sålde av otroligt mycket. De var oroliga för att en fastighetskris skulle få hela Sverige att blåsa över. Men som nordbo är man ganska lugn i sådana situationer.”

Förvaltarna betonar att lyckade dippköp som det i Heimstaden inte är något som sker varje dag, utan mer ska ses som en “krydda” i de sällsynta fall marknaden har helt fel. Deras dagliga arbete handlar mer om att försöka hitta skillnader i den avkastning som exempelvis erbjuds i bolag med liknande kreditvärdighet.

“Kan vi få en halv procent extra någonstans tycker vi att det är superspännande. Det är snarare det vi letar efter än att försöka göra en ‘big bang’ med en uppsida på 100%”, säger Niklas Edman.

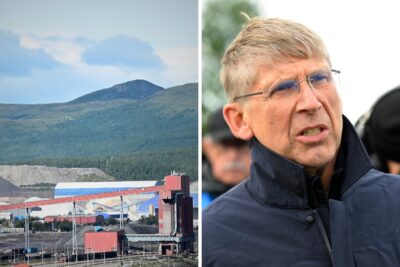

Ratar SBB

Strategin hör ihop med att fonden bara ska ta en begränsad risk. Förvaltarna investerar helst i bolag med så pass goda finanser att det finns en chans att företaget betalar extra för att kunna lösa in en obligation i förtid. Bolag med verkliga problem försöker de att undvika, och i denna kategori faller SBB in.

Det pressade fastighetsbolaget har i år genomfört flera återköp av obligationer, där rabatten i vissa fall har varit uppemot 60%. Men Carnegie-förvaltarna är inte lockade av att också ställa sig på köpsidan, då de menar att “allt kan hända” i SBB.

“Jag tror att det kan bli svårt med refinansieringen”, säger Edman.

Han liknar obligationsmarknaden vid ett musikinstrument. Om den väl är öppen för ett bolag blir det ett självspelande piano där möjligheten att låna pengar föder nya möjligheter att låna pengar.

“Men när marknadens förtroende inte längre finns där slutar pianot att spela. Och när musiken stannar har du ett jätteproblem att kunna hantera skulderna.”

Förvaltarna har däremot plockat upp SBB-avknoppningen Sveafastigheter, som till skillnad från moderbolaget främst är finansierat via banklån. Det minskar risken för att musiken ska tystna.

“Vi bedömer att Sveafastigheters skuldsättning ser rimlig ut och generellt brukar bostäder ses som det fastighetssegment med lägst risk”, säger Gustav Ekhagen.

Obligationsköpet i bostadsbolaget gjorde till viss rabatt i somras och avkastningen ser ut att bli 12% i årstakt, vilket Niklas Edman beskriver som “fantastiskt”.

Obligationsmarknaden “vidöppen”

Flera fastighetsbolag hade under 2022–2023 svårt att ta nya obligationslån, då investerare oroades av skuldbergen och de stigande räntorna. Men enligt Carnegie är det tydligt att vinden nu har vänt och att kreditmarknaden återigen står “vidöppen” för bolagen.

“Just nu är det ovanligt många obligationserbjudanden. Vi får in tio varje vecka och folk har en ganska hög riskaptit. Det finns ett uppdämt behov efter att så få kom ut 2022 och delvis 2023”, säger Edman.

Den ökade riskaptiten har medfört att fastighetsbolagens kreditpapper nu börjar se dyra ut, enligt förvaltarna. Det har fått dem att minska sin exponering mot sektorn.

“Vi tycker inte att det är värt det, då det finns en förhöjd risk i fastighetsbolag. Framåt kan du se både en vakansrisk och begränsad hyreshöjningspotential”, säger Niklas Edman.

“Lagom grått”

Under perioder av marknadsoro, likt fastighetsturbulensen, går det att hitta obligationer med högre kupongräntor. Men det är ändå inte en miljö som förvaltarna önskar sig.

“Nej, det bästa för oss är om det är stabilt och lagom grått. Bolagen ska må bra men inte få några dumma idéer. Status quo ger oss en förutsägbarhet där vi vet att vi får kupongen och det tuggar på”, säger Niklas Edman.

Läs mer:

SBB:s VD: Rättegången försvårar för oss att ta lån

Sveafastigheters VD: Räkna inte med utdelning närmaste tiden

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.