Analys Cloetta

Cloetta och godisfabriken

| Cloetta | |

| Börskurs: 17,20 kr | Antal aktier: 288,6 m |

| Börsvärde: 4 964 Mkr | Nettoskuld: 2 194 Mkr |

| VD: Henri de Sauvage Nolting | Ordförande: Mikael Norman |

Cloetta (17,20 kr) är konfektyrbolaget bakom varumärken som Malaco, Ahlgrens bilar, Läkerol och Kexchoklad tillsammans med ett 20-tal andra. Koncernen omsätter 6,4 miljarder kronor och har försäljning i över 50 länder där Norden tillsammans med Nederländerna, Storbritannien och Tyskland är de klart största.

I våras presenterade bolaget planen för en stor miljardinvestering i en ny fabrik. Aktien föll då 11% på beskedet. Alldeles nyligen kom Cloetta med en lägesuppdatering där man sockrat argumenten för att på nytt försöka övertyga investerarkollektivet.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E | 2025E | 2026E |

| Omsättning | 6 046 | 6 620 | 6 819 | 6 955 | 7 094 | 7 236 |

| – Tillväxt | +6,2% | +9,5% | +3,0% | +2,0% | +2,0% | +2,0% |

| Justerat rörelseresultat | 571 | 682 | 682 | 696 | 745 | 977 |

| – Justerad rörelsemarginal | 9,4% | 10,3% | 10,0% | 10,0% | 10,5% | 13,5% |

| Resultat efter skatt | 472 | 457 | 471 | 452 | 462 | 762 |

| Vinst per aktie | 1,65 | 1,58 | 1,63 | 1,57 | 1,60 | 2,64 |

| Utdelning per aktie | 1,00 | 1,00 | 1,00 | 1,00 | 1,00 | 1,00 |

| Direktavkastning | 5,8% | 5,8% | 5,8% | 5,8% | 5,8% | 5,8% |

| Avkastning på eget kapital | 11% | 10% | 10% | 9% | 9% | 14% |

| Avkastning på operativt kapital | 84% | 97% | 50% | 28% | 23% | 31% |

| Nettoskuld/Ebit | 2,9 | 2,5 | 3,9 | 5,1 | 5,1 | 3,0 |

| P/E | 10,4 | 10,9 | 10,6 | 11,0 | 10,8 | 6,5 |

| EV/Ebit | 12,5 | 10,5 | 10,5 | 10,3 | 9,6 | 7,3 |

| EV/Sales | 1,2 | 1,1 | 1,0 | 1,0 | 1,0 | 1,0 |

| Kommentar: tabellen ovan visar Affärsvärldens förenklade huvudscenario för 2022-2026. Vi antar att bolaget underliggande når 11% rörelsemarginal 2023 och bibehåller detta kommande år. Från detta dras projektkostnader på 50-100 Mkr under 2023-2025 vilket vi översätter till cirka -1% rörelsemarginal. Under 2026 upphör kostnaderna och bidraget 180-200 Mkr läggs på rörelseresultatet. | ||||||

Tre fabriker blir en

Tre gamla fabriker (i Nederländerna och Belgien) ska stängas ned. En ny toppmodern ska byggas i Roosendaal, Nederländerna. Efter detta kommer Cloettakoncernen ha totalt fem anläggningar som borde kunna tillverka en bit över 110 000 ton godis årligen.

Den nya fabriken kommer vara klart störst med en kapacitet bortåt 50 000 ton. Fokus kommer ligga på tillverkning av vingummi och skumgodis. Näst störst med ungefär halva kapaciteten vardera är fabrikerna i Slovakien (karameller, cola, choklad, dragéer) respektive Ljungsbro (choklad, skumgodis, dragéer).

Slagit i kapacitetstaket

Huvudskälen bakom investeringen är framför allt två. Dels kommer bolaget spara pengar genom högre automatiseringsgrad och lägre energiförbrukning. Netto räknar Cloetta med att kunna minska antalet anställda med 150 heltidstjänster och energiförbrukningen med en dryg tredjedel.

Dels är det så att Cloetta sedan en tid nått kapacitetstaket inom det bolaget kallar ”core candy” – det vill säga vingummi, skumgodis och blandade påsar som till exempel Gott & Blandat. Det innebär att all ytterligare tillväxt måste läggas ut på externa tillverkare vilket kostar. Den nya fabriken kommer göra det möjligt att dra ned på extern outsourcing och skapar dessutom möjlighet för ytterligare tillväxt.

Lång återbetalningstid

Det presenterades ursprungligen i maj som en 2,5 miljardersinvestering som skulle ge 160 till 180 Mkr årlig besparing. En återbetalningstid på 15 år. Aktien rasade som sagt kraftigt på det beskedet.

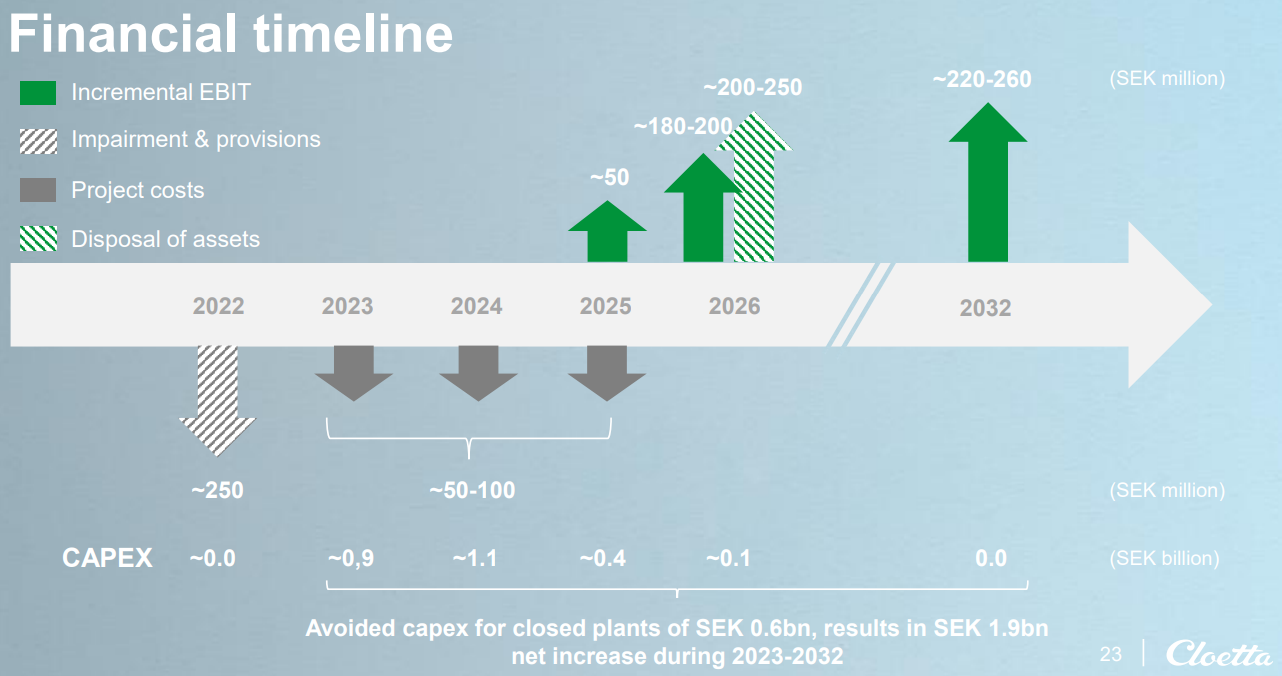

Men inför den senaste presentationen nu i september hade bolaget sockrat anförandet med ett par nya argument där man försökt sätta belopp i kronor och ören på effekter som tidigare inte kunnat kvantifieras. Bilden nedan beskriver ekonomin i investeringen. Några kommentarer följer därefter.

- Investeringsbeloppet på totalt 2,5 miljarder kvarstår, men nu uppger bolaget också att man tack vare den nya fabriken slipper investera 0,6 miljarder som annars hade behövts i de gamla fabrikerna under 2022 till 2032. Nettoinvesteringen blir då 1,9 miljarder.

- Utöver direkta kostnadsbesparingar (135-155 Mkr/år) och värdet av initial tillväxt på 3 000 ton (25 Mkr/år) så har Cloetta nu kvantifierat värdet av kunna plocka hem produktion av 3 500 ton godis som idag är förlagd på externa tillverkare (20 Mkr/år). Detta summerar till 180-200 Mkr per år.

- Fortsätter bolaget växa räknar man med att få avsättning för ytterligare 6 000 ton till ett värde på 40-60 Mkr/år.

Nettoinvesteringen är alltså 1,9 miljarder kronor som ger ett initialt (2026) Ebit-bidrag på 180-200 Mkr årligen och ett totalt Ebit-bidrag på 220-260 Mkr på ytterligare några års sikt (2032). Räknat på det här viset och med hänsyn till när kassaflödena uppstår över tid blir återbetalningstiden snarare någonstans kring 11 år.

Når skuldsättningsmålet 2026

Cloetta har säkrat ny finansiering för investeringen till ”marginellt högre ränta” än befintlig finansiering. Om allt går som det ska kommer nettoskulden toppa under 2025 på närmre 3,8 miljarder kronor eller runt 3,5-3,8 gånger rörelseresultatet före avskrivningar (Ebitda). Bolagets lånekovenanter begränsar normalt skuldsättningen till maximalt 4,0 gånger men denna gräns har bolaget fått tillfälligt höjd till 4,5 gånger.

2026 räknar man med att återigen nå det finansiella målet om en nettoskuld på 2,5 gånger Ebitda. Och 2027 räknar man med att nettoskulden i kronor ska vara tillbaka på dagens nivå om 2,2 miljarder.

I en känslighetsanalys där bolaget tar bort alla subjektiva antaganden kring organisk tillväxt och marginalexpansion toppar nettoskulden i stället kring 4,0 gånger Ebitda och dröjer till 2028 innan den når dagens 2,2 miljarder kronor.

Bra eller dålig investering?

Att som tillverkande företag jobba med ett kapacitetsutnyttjande som slagit i taket är inte långsiktigt hållbart. Fortsätter bolaget växa kommer allt större del av produktionen behöva outsourcas externt till högre kostnad. Den alternativkostnaden finns enligt bolaget inte med i kalkylen men kommer över tid bli alltmer kostsam. Om projektet löper enligt plan så är vi positivt inställda till investeringen.

En väsentlig fråga är dock hur investeringen kan motiveras givet att man samtidigt har en affär inom lösviktsgodis som står för 30% av volymerna men med bara cirka 2% rörelsemarginal i dagsläget. Cloettas ledning har dock övervägt att avyttra delar av befintlig verksamhet men dömt ut alternativet eftersom det varken sparar pengar eller ger tillväxt. Dessutom påpekar man att en majoritet av lösviktsvolymerna inte kan tillverkas internt utan måste köpas in från externa tillverkare.

De flesta bolagsledningar satsar hellre framåt än bakåt. Vi hoppas att detta inte blivit ett prestigeprojekt som nu genomförs till varje pris, utan att de kalkyler som presenterats är realistiska eller konservativa. Vi vet många stora investeringar som tagit längre tid och kostat mer än ursprunglig plan.

Sannolikt sätter VD Henri de Sauvage Nolting sitt eget huvud på spel i och med den här investeringen. Själv äger han dock bara aktier för 2,3 Mkr i bolaget vilket är klent då han varit VD i över fem år och dessutom tilldragit sig en del intresse för att ha plockat ut mångmiljonbonusar både i Cloetta och Arla där han tidigare var VD. Det är ett minus.

Vad göra med aktien?

Cloettas styrelse har meddelat ambitionen att behålla utdelningen på 1 krona per aktie kommande år. Det är dock inget löfte och skulle fabriksinvesteringen stöta på stora problem och skuldsättningen skena är det styrelsens skyldighet att hålla inne utdelningen.

Vårt huvudscenario är ändå att utdelningen bibehålls vilket ger en direktavkastning på 5,8%. Inte fy skam under en tid då investeringen kommer vara i fokus, skuldsättningen hög och utrymmet för andra affärer begränsat.

Med en multipel på 14 gånger 2026 års rörelseresultat ser vi ett värde inklusive utdelningar på drygt 40 kronor per aktie. Det ger en avkastningspotential på 140% men på 4-5 års sikt, motsvarande drygt 20% per år.

Mycket risk ska hanteras längs vägen, särskilt vad det gäller fabriksinvesteringen och den underlönsamma pick & mix-verksamheten. Verksamheten är dock konjunkturstabil och aktiekursen redan nedpressad. I vår mening är Cloetta köpvärd. Men det är inte en aktie för alla. Bäst passar den kanske i en mycket långsiktig utdelningsportfölj.

| Tio största ägare i Cloetta | Värde (Mkr) | Kapital | Röster |

| Aktiebolaget Malfors Promotor | 1 566,5 | 30,1% | 40,7% |

| LSV Asset Management | 184,5 | 3,5% | 3,0% |

| Dimensional Fund Advisors | 167,5 | 3,2% | 2,7% |

| Vanguard | 126,1 | 2,4% | 2,1% |

| La Financière de l’Echiquier | 104,6 | 2,0% | 1,7% |

| Arrowstreet Capital | 101,9 | 2,0% | 1,7% |

| Ulla Håkanson | 90,1 | 1,7% | 1,5% |

| Norges Bank | 89,4 | 1,7% | 1,5% |

| Avanza Pension | 78,8 | 1,5% | 1,3% |

| Polaris Capital Management | 67,3 | 1,3% | 1,1% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Camilla Svenfelt (ledamot) | 9,0 | 0,2% | 0,1% |

| Henri de Sauvage Nolting (VD) | 2,4 | 0,0% | 0,0% |

| Frans Rydén (CFO) | 1,8 | 0,0% | 0,0% |

| Katarina Tell (VD Cloetta Sverige) | 1,1 | 0,0% | 0,0% |

| Marcel Mensink (Produktions- och Inköpsdirektör) | 0,9 | 0,0% | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 0,4% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser