Analys Sdiptech

Sdiptech: Förvärvskonglomerat med rabatt

| Sdiptech | |

| Börskurs: 302,00 kr | Antal aktier: 38,0 m |

| Börsvärde: 11 473 Mkr | Nettoskuld: 3 904 Mkr |

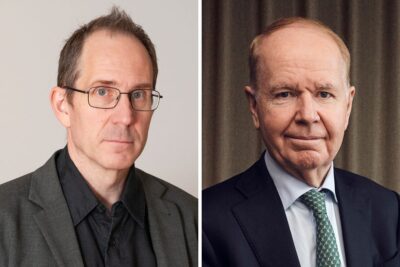

| VD: Bengt Lejdström | Ordförande: Jan Samuelson |

Stockholmsbolaget Sdiptech (302 kr) beskriver sig som en teknikkoncern inom infrastruktur som förvärvar och utvecklar nischverksamheter. Bolaget har knappt 2 400 anställda och lite drygt 40 bolag som drivs i en decentraliserad struktur.

Det påminner om de stora serieförvärvarna, som Addtech, men inriktningen på infrastruktur (i vid mening) och att Sdiptech köpt väldigt många bolag i UK sticker ut. UK står för 40% av intäkterna. Värderingen av aktien är också klart lägre än för de stora förvärvsbolagen.

Stamaktien noterades 2017 (56 kr teckningskurs). Bolaget har även en preferensaktie som handlas på börsen med 6,6% i direktavkastning (se Pref guiden). Den är ingen stor sak i bolagets finansiering. Den årliga utdelningen är 16 Mkr.

Största ägare är Vulcan Value Partners (9,9% av kapitalet) följda av Robur (8,1%) och andra fondbolag. En av de två grundarna, Ashkan Pouya, har kvar en post på 5% och hela 28% av rösterna tack vare A-aktier. Han har idag ingen befattning i bolaget.

Ledning och styrelse äger aktier för 150 Mkr (1,3% av bolaget) varav VD Bengt Lejdström har en post värd 25 Mkr. Lejdström, VD sedan 2023, var dessförinnan CFO i bolaget under sex år och har innan dess bakgrund från bland annat Lagercrantz och Intrum.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 4 818 | 5 541 | 5 818 | 6 109 |

| – Tillväxt | +37,5% | +15,0% | +5,0% | +5,0% |

| Rörelseresultat | 836 | 932 | 995 | 1 051 |

| – Justeringar | 86 | 110 | 110 | 110 |

| Justerat rörelseresultat (Ebita) | 922 | 1 042 | 1 105 | 1 161 |

| – Rörelsemarginal | 19,1% | 18,8% | 19,0% | 19,0% |

| Resultat efter skatt | 444 | 577 | 613 | 683 |

| Vinst per aktie | 13,34 | 15,20 | 16,10 | 18,00 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 12% | 14% | 13% | 12% |

| Kapitalbindning | 34% | 35% | 32% | 29% |

| Nettoskuld/Ebita | 4,2 | 3,7 | 2,8 | 2,0 |

| P/E | 22,6 | 19,9 | 18,8 | 16,8 |

| EV/Ebita | 18,4 | 14,8 | 13,9 | 13,2 |

| EV/Sales | 3,2 | 2,8 | 2,6 | 2,5 |

| Kommentar: Vinst per aktie för 2023 har justerats av Afv. Justeringar avser främst avskrivningar på immateriella förvärvade tillgångar. | ||||

Verksamheten i Sdiptech bedrivs i ett 40-tal mestadels helägda dotterbolag med typiskt sett 50-300 Mkr i årsomsättning. I bokslutet för 2023 anges vilka de fem största bolagen var, i termer av bidrag till koncernvinsten.

Det största var brittiska Rolec som står för ca 10% av rörelsevinsten. Rolec, grundat 1990, tillverkar infrastruktur för utomhusladdning och var ursprungligen inriktade på marinor och campingplatser. Alltså elladdning för båtar och husvagnar. Idag har man breddat sig till konsumentledet och laddare för elbilar men B2B-segmentet är ändå 75% av omsättningen.

På grund av komponentbrist hade Rolec ett svagt 2022, men under 2023 återhämtade sig rörelsen och vinstnivån är nu tillbaka på 2021 års nivå.

De andra större bolagen i gruppen var:

- Hilltip: Finsk tillverkare av plogar, sand- och saltspridare för snöröjning och halkbekämpning. Har startat en expansion till USA. Omsatte drygt 10 miljoner euro när Sdiptech förvärvade bolaget 2020 och hade över 20% marginal.

- ELM: Dansk tillverkare av tillbehör för gaffeltruckar. Exempelvis själva gafflarna, rotatorer med mera. ”Stark tillväxt 2023”, enligt Sdiptech som köpte bolaget 2022. Då var omsättningen 275 Mkr och marginalen ca 16%.

- GAH Refrigeration: UK-bolag som designar, tillverkar och servar system inom transportkyla för skåpbilar och lastbilar (upp till 18 ton). Kunderna finns främst inom livsmedelsdistribution. Förvärvat 2020 då omsättningen var 315 Mkr med 17% i marginal.

- Auger Site Investigations: Hanterar skadeärenden på nedgrävd infrastruktur i England. God aktivitet 2023 delvis som följd av klimatförändringar som leder till torka och fler ledningsskador, enligt Sdiptech. Förvärvat 2019 då omsättningen var 150 Mkr med 23% i marginal.

De cirka 40 bolagen samlas i två affärsområden som kallas Resource Effiency (RE) respektive Special Infrastructure Solutions (SIS). Av de bolag som nämns ovan ingår Rolec i RE medan resten tillhör SIS.

Bolaget är inriktade på försäljning av egna produkter (60% av Sdiptech omsättning) och till mindre del installation (20%) och service (20%). Vanligen är tjänsterna kopplade till de egna produkterna. Bolaget har gjort vissa avyttringar, exempelvis av en hiss-service-rörelse 2021, vilket ökat andelen produktförsäljning.

Förvärv för 4 mdr kr sedan 2020

Bolagets finansiella mål är följande:

- Uppnå en genomsnittlig årlig organisk justerad EBITA-tillväxt om 5–10%

- Förvärva bolag med en total EBITA om 120–150 Mkr på årsbasis

- Finansiell nettoskuld/justerad EBITDA ska inte överstiga 2,5 gånger

Bolaget talar alltså om ett justerat resultatmått. Det exkluderar förvärvsavskrivningar och kostnader för förvärv och tilläggsköpeskillingar. Afv tycker justeringarna är rimliga och använder justerat Ebita i vår värdering. Däremot använder vi ett mindre liberalt skuldsättningsmått som – till skillnad från det Sdiptech anger ovan – inkluderar tilläggsköpeskillingar.

Förvärv är en central del i Sdiptechs strategi. Bolaget har till och med ett uttalat mål att bolagsköp ska addera 120-150 Mkr Ebita per år. Att förvärv prioriteras framgår även av att bolaget inte betalar utdelning alls, förutom på preferensaktierna.

Företaget har egen personal inom förvärvsfunktionen med industrikunskap.

Nedan listas de betydande förvärven sedan 2021. Det framgår att det endast gjorts ett mindre förvärv i Sverige men sex i UK och två var i Danmark och Italien.

| Bolag | Land | Förvärvat | Omsättning | Resultat | Marginal | Pris | Multipel | Kommentar |

| WaterTech of Sweden | Sve | Apr-24 | 20 | 5 | 25% | 40 | 8,0 | Kemikalier för optimering av vattensystem. |

| JR Industries | UK | jan-24 | 319 | 60 | 19% | 476 | 7,9 | Tillverkar rulljalusidörrar till fordon |

| Kemi-Tech | Dan | juli-23 | 58,5 | 25,6 | 44% | 257 | 10,0 | Produkter för industriell vattenrening |

| HeatWork | No | mars-23 | 119 | 24 | 20% | 235 | 9,8 | Mobila värmeverk. |

| Mecno Service | Ita | nov-22 | 143 | 25 | 17% | 239 | 9,6 | Slipmaskiner för räls |

| Patol & Linesense | UK | nov -22 | 40 | 9 | 23% | 106 | 11,8 | Branddektektering. “Saftey and Security” |

| E-l-m Kragelund | Dan | juni 22 | 275 | 45 | 16% | 411 | 9,1 | Redskap för gaffeltruckar |

| Resource Data Management | UK | maj-22 | 173 | 43 | 25% | 538 | 12,5 | Styrning och kontroll av butikskyla |

| TEL | UK | mars-22 | 65 | 16 | 25% | 237 | 14,8 | Luftflödesmonitorer för laboratorium. |

| Agrosistemi | Ita | jan-22 | 89 | 21 | 24% | 217 | 10,3 | Återvinning av biologiskt slam från avlopp |

| Certus | Holl | okt-21 | 193 | 51 | 26% | 499 | 9,8 | Automatisering av hamnar |

| IDE | UK | sept-21 | 93 | 22,5 | 24% | 238 | 10,6 | Utrustning för tillfällig el |

| Rolec Services | UK | feb-21 | 267 | 81 | 30% | 929 | 11,5 | Tillverkar laddsystem för EV |

| Totalt: | 1855 | 428 | 23% | 4422 | 10,3 | |||

| Kommentar: Belopp omräknade till Mkr. | ||||||||

Multipeln i förvärven 2021-2024 har varit ca 10x resultatet. Detta är beräknat på uppskattad köpeskilling inklusive tilläggsköpeskillingar. Det krävs vinstökningar för att alla dessa tilläggsköpeskillingar ska betalas. Förvärvsmultipeln var ca 7x, exklusive tilläggsköpeskillingar.

Sdiptech finansierar sig med banklån och även en obligation på 600 Mkr som emitterades i år och löper med rörlig ränta till 2027. Räntan är referensräntan Stibor plus 4,9%-enheter, vilket för närvarande blir ca 8,5%. Ungefär 25% av 2021-24 års förvärvsnota finansierades av tilläggsköpeskillingar. Dessa är nu 1,4 mdr kr i balansräkningen.

Bolaget lyfter fram skuldkvots-nyckeltal exklusive dessa tilläggsköpeskillingar med argumentet att de endast faller ut givet vinsttillväxt. Vid oförändrad vinst minskar de med 30-40%, uppger man. Afv har räknat med tilläggsköpeskillingar i nettoskulden i vår värdering. Historiskt verkar de i stort fallit ut som förväntat och en betydande andel är kortfristiga vilket innebär att de under kommande året får direkt påverkan på lån och likvida medel.

Nettoskulden var 3,9 mdr kr vid halvårsskiftet. Det motsvarar 3,1x Ebitda. En hög nivå. Lifco, Addtech och Indutrade ligger på 1,7-1,9x i skuldkvot. Räntebetalningarna på ca 200 Mkr i årstakt (Q2 2024) är betungande för Sdiptech som 2023 slog av en del på förvärvstakten av det skälet.

Nuvarande vinstförmåga på ca 13 kr VPA

Under 2023 hade Sdiptech en organisk tillväxt på 18% medan den organiska rörelsevinsten (justerad Ebita) steg med 13%. Totalt steg rörelsevinsten 37% inklusive bidrag från förvärvade enheter.

Bolaget har som mål att växa den organiska vinsten 5-10%. Att 2023 blev bättre beror delvis på att elladdarbolaget Rolec återhämtade sig efter ett svagt 2022 då vinsten föll 10% (organiskt) för Sdiptech.

Trots 37% högre justerad rörelsevinst så minskade vinsten per aktie marginellt till 11,33 kr (11,53) i fjol. Detta på grund av högre räntor på större skuld och mer betald skatt. I England höjdes vinstbeskattningen till 25% (19%) 2023.

Exklusive förvärvsavskrivningar uppskattar Afv vinsten till ca 13 kr/aktie vilket ger ett P/E på 23 på fjolårets vinst.

| (Mkr) | 1HÅ-24 | 1HÅ-23 | Helår-23 |

| Omsättning | 2 727 | 2 245 | 4 818 |

| – organisk tillväxt | 9% | 15% | 18% |

| Justerad Ebita | 512 | 443 | 922 |

| – marginal | 18,8% | 19,7% | 19,1% |

| Finansnetto | -132 | -82 | -224 |

| Skatt | -101 | -80 | -166 |

| Vinst/aktie, kr | 5,66 | 5,65 | 11,33 |

| Nettoskuld | 3 904 | 3 556 | 3 510 |

| – skuldkvot | 3,1x | 3,6x | 3,1x |

Under 2024 har den organiska vinstökningstakten bromsat in och var nere i +1% i senaste kvartalet. Två bolag med exponering mot en svag byggmarknad har problem som krävt omstrukturering vilket påverkat marginalen som nu var under 19%. Generellt sett är däremot efterfrågan bra, menar bolaget. Sdiptechs bolag inom tillfällig el, IDE, hade exempelvis extra god utveckling tack vare flera större evenemang under året.

Två förvärv genomfördes. Svenska WaterTech omsätter 20 Mkr och väntas ha nytta av samverkan med ett annat bolag i Sdiptechs portfölj, danska Kemi-tech. Det andra förvärvet var av JR Industries som blir ett av gruppens största enheter med ca 60 Mkr i rörelsevinst. JR tillverkar rulldörrar åt kommersiella fordon och upplever god efterfrågan från transportsektorn. Särskilt produkter för bilar med kyla efterfrågas. Möjligen finns samverkansmöjligheter med ovan nämnda GAH Refrigeration som sysslar med sådana lösningar. Generellt sett tonar dock Sdiptech ned synergier som motiv till sina förvärv. Sdiptech har även genomfört en mindre avyttring, av bolaget Frigotech med 20 Mkr i omsättning.

Värdering

| Bolag | Kurs-utv 1 år, % | EV/Sales 2024 | Rörelsemarginal 2024 | EV/Ebita 2025 | P/e-tal 2024 | Tillväxt/år 2021-2024 | Dir-avkastning |

| Sdiptech | 7,4 | 3,2 | 19,0% | 13,0 | 20,3 | 35% | 0,0% |

| Addtech | 65,4 | 4,5 | 12,9% | 26,6 | 40,9 | 18% | 1,0% |

| Indutrade | 36,4 | 3,6 | 14,5% | 22,1 | 32,9 | 17% | 1,1% |

| Lagercrantz | 31,0 | 4,5 | 15,3% | 20,9 | 31,5 | 22% | 1,3% |

| Lifco | 43,1 | 6,0 | 19,0% | 22,7 | 37,0 | 16% | 0,7% |

| Volati | 15,0 | 1,5 | 9,1% | 13,6 | 25,9 | 9% | 1,2% |

| Medeltal: | 33 | 3,9 | 15,0% | 19,8 | 31,4 | 20% | 1% |

| Källa: Factset | |||||||

Sdiptech värderas till rabatt mot de stora serieförvärvarna. Värderingen är mer i linje med Volati vilket man kan tycka är fel då detta bolag har en relativt stor exponering mot nordisk byggindustri som oroat placerarna och därtill vissa problem med senaste förvärven på Communications-sidan.

Men Sdiptech saknar å andra sidan den grundmurade historiken som de bästa i förvärvsbranschen har. Man har jobbat med nuvarande strategi runt 5 år. En stor del av vinsten kommer från förvärv gjorda de senaste 3-4 åren, även om många dotterbolag har uppåt 50 år på nacken. Under 2021 gjordes en omstrukturering då mer tjänsteintensiva verksamheter såldes.

Att bolaget drivs med hög belåning är också ett minus. Det tvingade bolaget att dra ned på investeringarna 2023. Skulle dessutom den organiska vinstutvecklingen vika kan det spela ut ett rätt blodigt pessimistiskt scenario. I år har vinstökningstakten bromsat, till +5% i Q1 och +1% i Q2. Trenden fortsätter troligen med en negativ siffra i Q3 på grund av svår jämförelse.

Huvudfrågan för aktien blir troligen detta och om ledningen med tiden kan bevisa att bolagsportföljen har den vinststabilitet de hävdar, även i lite svagare konjunktur. De senaste tre åren har den organiska vinstutvecklingen varit +13% (2023), -10% (2022) och +8% (2021).

Scenario & slutsats

Utgångspunkten i vårt huvudscenario är att Sdiptech växer 4-5% organiskt och att rörelsemarginalen stiger något till 19% kommande år. Kassagenereringen antas gå till att minska nettoskulden i vår modell, snarare än att (mer realistiskt) finansiera nya förvärv.

Vad gör insiders?

Senaste året har insiders köpt aktier för 5 Mkr och sålt för 53 Mkr. De senaste större transaktionerna var i maj i år då förvärvschefen i Sdiptech samt chefen för affärsområdet Resource Efficency sålde större poster när aktien stod runt 300 kr. Bolaget sände i samband med detta ett PM med innebörden att insiders sålde aktier bland annat av skatteskäl. En observation är att ex-VD Jakob Holm behållit en stor del av sina aktier i bolaget (ca 92%) sedan beskedet om VD-bytet. Han har en post värd 119 Mkr.

För att fånga det extra värdeskapande bolaget kan åstadkomma genom förvärv snarare än amorteringar använder vi lite högre multipel. För de bästa förvärvsbolagen är multipeln över 20x rörelsevinsten. Vi antar att Sdiptech når 15x om verksamheten utvecklas i linje med huvudscenariot. Det producerar en avkastningspotential på 30%.

Det finns intressanta inslag i Sdiptech. Man får köpa det till priset av lite högre finansiell risk. Kanske kan aktien bli relativ vinnare i ett scenario med sänkta räntor, vilket flera bedömare efterfrågar efter de senaste dagarnas dåliga arbetsmarknadsstatistik från USA och börsnedgång? Vi tycker man kan hålla koll på aktien men stannar i neutralt råd.

| Tio största ägare i Sdiptech | Värde (Mkr) | Kapital | Röster |

| Vulcan Value Partners, LLC | 1 239,7 | 10,0% | 7,5% |

| Swedbank Robur Fonder | 1 008,8 | 8,1% | 6,1% |

| Handelsbanken Fonder | 920,4 | 7,4% | 5,6% |

| Cliens Fonder | 653,5 | 5,3% | 4,0% |

| Ashkan Pouya | 630,9 | 5,1% | 28,2% |

| SEB Fonder | 474,1 | 3,8% | 2,9% |

| Avanza Pension | 405,8 | 3,5% | 2,7% |

| Vanguard | 416,8 | 3,4% | 2,5% |

| Invesco | 409,6 | 3,3% | 2,5% |

| Nordnet Pensionsförsäkring | 376,3 | 3,1% | 2,4% |

| Källa: Holdings |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser