Analys Fastighet Byggpartner

Byggpartner: Dubbelt upp

| Byggpartner | |

| Börskurs: 98,30 kr | Antal aktier (efter förvärv): 17,4 m |

| Börsvärde: 1 566 Mkr | Nettoskuld (efter förvärv): 27 Mkr |

| VD: Sture Nilsson | Ordförande: Tore Hallersbo |

Byggpartner (98,30 kr) är ett mellanstort byggbolag från Dalarna. Omsättningen landade under fjolåret på 2,2 miljarder kr. Ledningen har nyligen utfört två stora förvärv. Proforma uppgick omsättningen till 4,5 miljarder för 2021.

Innan förvärven var grundaren och den tidigare VD:n Bo Olsson största ägare med runt en fjärdedel av aktierna. I och med förvärvet av Åhlin & Ekeroth seglar säljarna, Åhlin & Ekeroth Invest, upp som ny huvudägare. Bo Olsson blir näst största ägare. Även säljaren av Flodén Byggnads AB blir ny storägare. Utöver detta sitter styrelseordförande Tore Hallersbo på aktier till ett värde av strax under 60 Mkr.

Bolagets VD Sture Nilsson tillträdde för drygt ett år sedan. Innan dess chefade han över byggentreprenören Zengun och har även varit chef på Veidekke Entreprenad. Den tidigare VD:n Fredrik Leo skulle stanna i bolaget som marknadschef. Så blev inte fallet. I somras blev Leo VD på JSB.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 2 280 | 4 550 | 4 687 | 4 827 |

| – Tillväxt | +23,0% | +99,5% | +3,0% | +3,0% |

| Rörelseresultat | 89 | 205 | 211 | 217 |

| – Rörelsemarginal | 3,9% | 4,5% | 4,5% | 4,5% |

| Resultat efter skatt | 70 | 159 | 164 | 169 |

| Vinst per aktie | 5,75 | 9,10 | 9,40 | 9,70 |

| Utdelning per aktie | 3,75 | 5,50 | 5,75 | 6,00 |

| Direktavkastning | 3,8% | 5,6% | 5,8% | 6,1% |

| Avkastning på eget kapital | 38% | 58% | 42% | 37% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 76% | 76% |

| Nettoskuld/EBIT | -1,6 | 0,0 | -0,3 | -0,5 |

| P/E | 17,1 | 10,8 | 10,5 | 10,1 |

| EV/EBIT | 18,0 | 7,8 | 7,6 | 7,3 |

| EV/Sales | 0,7 | 0,4 | 0,3 | 0,3 |

| Kommentar: Tillväxten bygger på förvärven av Åhlin & Ekeroth samt Flodén. Prognosen för 2022 är proforma och inkluderar de förvärvade bolagen. | ||||

Partnering i fokus

Borlängebaserade Byggpartner grundades 1992 och är ett av de ledande byggbolagen i Dalarna. Bolaget fokuserar även på Stockholm och Mälardalen. Byggentreprenad är den mest betydelsefulla delen av verksamheten. Det innefattar byggande av kommersiella fastigheter, samhällsfastigheter och bostäder. Byggpartner är även verksamma inom byggservice (renoveringar och mindre byggnationer) samt byggställningar och fallskydd. Inom byggverksamheten ligger störst fokus på samhällsfastigheter och hyresrätter.

Byggpartner riktar in sig på partneringprojekt i storleksklassen 50 till 600 Mkr. Partnering är en samarbetsform inom byggentreprenad där Byggpartner är med från starten av projektet och samarbetar med kunden. Fördelarna är att bolaget kan påverka projektet från start samt att de får ett större beslutsunderlag innan de lämnar offerter. Partnering är anledningen till att bolaget uppvisar mer stabila marginaler än sina konkurrenter, enligt ledningen.

Jämför vi Byggpartner med en rad andra byggbolag (PEAB, NCC, JM, Skanska, Veidekke, Serneke) ser modellen ut att fungera. Byggpartner framstår som en kvalitativ aktör med hög tillväxt och stabil lönsamhet. Resultattillväxten är av den bättre klassen. Liknelsen haltar något då flera av jämförelsebolagen även sysslar med projektutveckling.

| Nyckeltal | Byggpartner | PEAB | NCC | JM | Skanska | Veidekke | Serneke |

| Ebit (genomsnittlig tillväxt) | 11,0% | 6,0% | 2,2% | 2,6% | 10,2% | 12,5% | 11,0% |

| Omsättning (genomsnittlig tillväxt) | 12,8% | 4,9% | 0,2% | 0,5% | -0,2% | 5,7% | 17,0% |

| Stabilitet rörelsemarginal* | 15% | 11% | 85% | 7% | 30% | 59% | 138% |

| Kommentar: Stabilitet mäts som standardavvikelse av rörelsemarginal genom genomsnittlig rörelsemarginal. Alla siffror från perioden 2016-2021. | |||||||

Starkt bokslut

Under fjolåret ökade omsättningen med hela 23% till 2,3 miljarder kr. Det berodde till stor del på den starka orderingången under 2020, som växte med hela 80%. Orderingången för 2021 landade i runda slängar på 2,3 miljarder kr, en minskning med 20% jämfört med 2020. Orderstocken är dock fortfarande hög och uppgår till 2,7 miljarder kr. Det finns alltså gott om orders att beta av framåt. Samtidigt krävs det en fortsatt stark orderingång för att behålla den höga omsättningen.

Förvärven duggar tätt

Under april dubbleras bolagets omsättning till följd av två stora förvärv. Ledningen köper östgötska Åhlin & Ekeroth Byggnads AB samt Göteborgsbaserade Flodén Byggnads AB.

Åhlin & Ekeroth omsatte 1,4 miljarder kr under fjolåret med en rörelsemarginal i paritet med Byggpartners lönsamhetsmål om 5% (Ebit). Baklängesräknar vi på uppgifterna i pressmeddelandet ser rörelsemarginalen ut att ha landat på 4,5% för 2021. Sedan 2016 har den genomsnittliga rörelsemarginalen varit 5% och omsättningstillväxten har legat kring 3%.

Den initiala köpeskillingen för Åhlin & Ekeroth är 460 Mkr. Detta betalas med aktier (säljrevers som kvittas mot aktier, kurs 89 kr) samt runt 120 Mkr kontant. Vidare kan en tilläggsköpeskilling på max 100 Mkr utgå, baserat på utvecklingen under 2022 och 2023. Det motsvarar en EV/Ebit-värdering kring 7,3x exklusive tilläggsköpeskilling eller 8,9x inklusive tilläggsköpeskilling. Säljaren har lock-up i två år och kan därefter som mest sälja hälften av innehavet per räkenskapsår.

Flodén omsatte drygt 870 Mkr under 2021. För 2021 landade rörelsemarginalen på 6,1%. Den historiska omsättningstillväxten sedan 2016 ligger i genomsnitt på 23% och snittmarginalen på 5%.

Den initiala köpeskillingen uppgår till 200 Mkr. Detta kommer att betalas kontant (75 Mkr) samt genom aktier (125 Mkr). Tilläggsköpeskillingen kan uppgå till maximalt 50 Mkr. De nya ägarna kommer att ha en lock-up i strax över 2 år. Prislappen är låg. Kring EV/Ebit 4x exklusive tilläggsköpeskilling och 5x inklusive.

| Byggpartner förvärv (2021) | Byggpartner (innan förvärv) | Åhlin & Ekeroth Byggnads AB (förvärv) | Floden Byggnads (förvärv) | Konsoliderat (Nya verksamheten) |

| Omsättning | 2 280 | 1400 | 870 | 4 550 |

| Tillväxt | 23% | 3,5% | 1,7% | 100% |

| Rörelseresultat | 89 | 63,0 | 52,9 | 205 |

| Rörelsemarginal | 3,9% | 4,5% | 6,1% | 4,5% |

| EV/Ebit | 11,54 | 7,3 | 3,8 | 8,49 |

| EV/Ebit (ink tillägg) | – | 8,9 | 4,7 | 9,2 |

Förvärvslogik

De två förvärven innebär att Byggpartner expanderar geografiskt till Göteborg och Östergötland. De förvärvade bolagen ska drivas självständigt, under eget varumärke och med lokal ledning. Det handlar alltså om ett decentraliserat styre. Samtidigt ska fördelar inom inköp, partnering samt mer fluffiga delar som hållbarhet och digitalisering realiseras.

Förvärven innebär alltså en geografisk expansion inom Sverige. Bolaget pekar ut ökad diversifiering och lägre operationell risk som fördelar. Gott så, men makrorisken förblir i stor mån densamma.

Den lokala ledningen har lock-up på drygt två år. Det ger goda incitament till att driva vidare verksamheten. Likaså tilläggsköpeskillingen.

Tittar vi Byggpartners historiska track-record avseende förvärv har det inte varit klockrent. BOL Entreprenad förvärvades 2010 för att stärka närvaron i Stockholm. Bolaget hade ett flertal förlustbringande projekt relaterade till Stockholm. Detta ledde till två förlustår samt att huvudägaren tvingades kliva in som tf VD för att städa upp verksamheten. Idag är en ny ledning på plats. Oavsett visar det dock på att förvärv inom byggsektorn inte är riskfritt. Centralt är att inget av de förvärvade bolagen sitter på lågmarginalkontrakt som kan komma att tynga lönsamheten framöver.

Värdering

Vi använder P/E som värderingsansats. Snittvärderingen ligger kring 10x och Byggpartner värderas till nära 11x på 2023 års vinst. I huvudscenariot tror vi att bolaget kan värderas till P/E 11x. Detta är strax över snittvärderingen för en rad byggare.

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2022-2024E % | Nettoskuld/Ebit 2023E |

| Byggpartner | 7,4 | 10,5 | 7,6 | 0,3 | 4,5 | 3,0 | -0,5 |

| Peab | -22,2 | 10,0 | 11,6 | 0,6 | 5,3 | 2,4 | 1,2 |

| NCC | -22,8 | 7,5 | 6,5 | 0,2 | 3,8 | 3,8 | 0,4 |

| JM | -22,8 | 9,3 | 8,9 | 1,2 | 13,6 | 3,2 | 2,3 |

| Skanska | -11,6 | 10,9 | 9,3 | 0,5 | 5,7 | 3,4 | -2,0 |

| Veidekke | -2,2 | 13,4 | 8,4 | 0,3 | 4,0 | 3,7 | -2,6 |

| Serneke | -1,5 | 4,9 | 7,1 | 0,3 | 3,6 | 6,2 | -1,7 |

| Wastbygg | -10,6 | 6,9 | 7,0 | 0,4 | 6,0 | 11,1 | |

| Genomsnitt | -10,8 | 9,2 | 8,3 | 0,5 | 5,8 | 4,6 | -0,4 |

| Källa: Affärsvärlden (Byggpartner) / Factset (resterande) | |||||||

Gott om risker

Det finns gott om risker i caset Byggpartner. En sådan är att de nyförvärvade bolagen utvecklas svagt. En annan risk är priserna på viktiga insatsvaror fortsätter att öka. Enligt Veidekke är det exempelvis svårt att få offerter längre fram än en månad i tiden. Kan det leda till utmaningar vad gäller fastpriskontrakten?

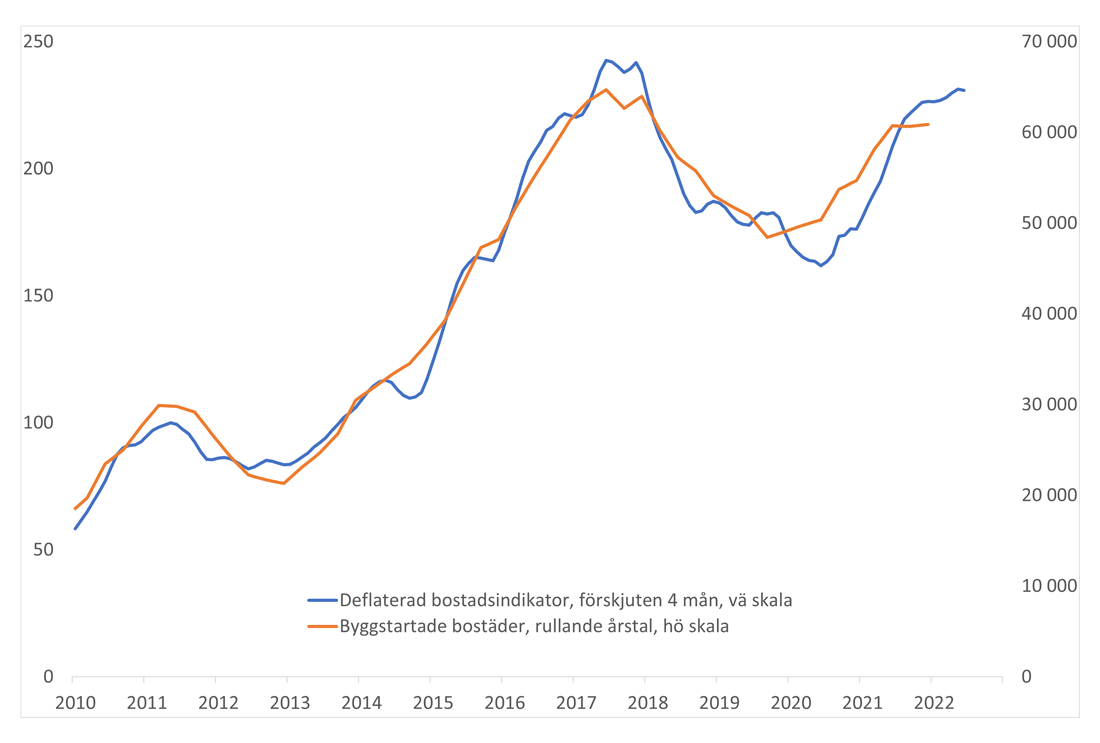

Slutligen går det även att sia om hur byggkonjunkturen, som tampas mot bland annat stigande räntor och höga insatspriser, kommer att utveckla sig. I ett scenario där antalet nybyggnationer minskar är inte byggbolag den mest intressanta placeringen. Under februari månad såg vi att antalet byggstarter har stagnerat. Kan det vara början på en nedgång? Å andra sidan ser vi att påbörjade husbyggen i USA för mars ökade med 0,3% jämfört med månaden innan. Konsensus trodde på en minskning kring -1,6%.

Slutsats

I huvudscenariot skissar vi på att bolaget lyckas tjäna skapligt med pengar. Uppsidan räcker då inte hela vägen till ett köpråd. Scenariot förutsätter att de förvärvade bolagen fortsätter att tugga på samtidigt som byggkonjunkturen inte viker. Nedsidan i det pessimistiska scenariot är å andra sidan relativt stor. Där skissar vi grovt på en något försvagad byggkonjunktur samt höga insatskostnader som slår på marginalerna.

Lyckas Byggpartner med sin modell, alltså välskötta projekt inom lokalt styrda dotterbolag, bör aktien kunna utvecklas okej. Kanske kan det även i förlängningen leda till en uppvärdering då ledningen visar prov på skicklighet vad gäller förvärv. För närvarande ser dock riskerna ut att överstiga uppsidan. Rådet blir neutralt.

| Tio största ägare i Byggpartner | Värde (Mkr) | Kapital | Röster |

| Säljare Åhlin & Ekeroth (Åhlin & Ekeroth Invest AB) | 376 | 22,0% | 22,0% |

| Bo Olsson | 308 | 18,0% | 18,0% |

| Säljare Flodén (Ernst Rosén AB + övriga ägare) | 144 | 8,4% | 8,4% |

| Länsförsäkringar Fonder | 96 | 5,6% | 5,6% |

| Alf Svedulf | 77 | 4,5% | 4,5% |

| Tore Hallersbo | 58 | 3,4% | 3,4% |

| Nordea Liv & Pension | 55 | 3,2% | 3,2% |

| Avanza Pension | 53 | 3,1% | 3,1% |

| Karl Hedin | 52 | 3,0% | 3,0% |

| WellMats AB | 23 | 1,3% | 1,3% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser