Analys Nvidia

Nvidia: Ett kiselknaprande AI-monster

| Nvidia | |

| Börskurs: 850,00 USD | Antal aktier: 2 494,0 m |

| Börsvärde: $2 120 mdr | Nettokassa: $16,3 mdr |

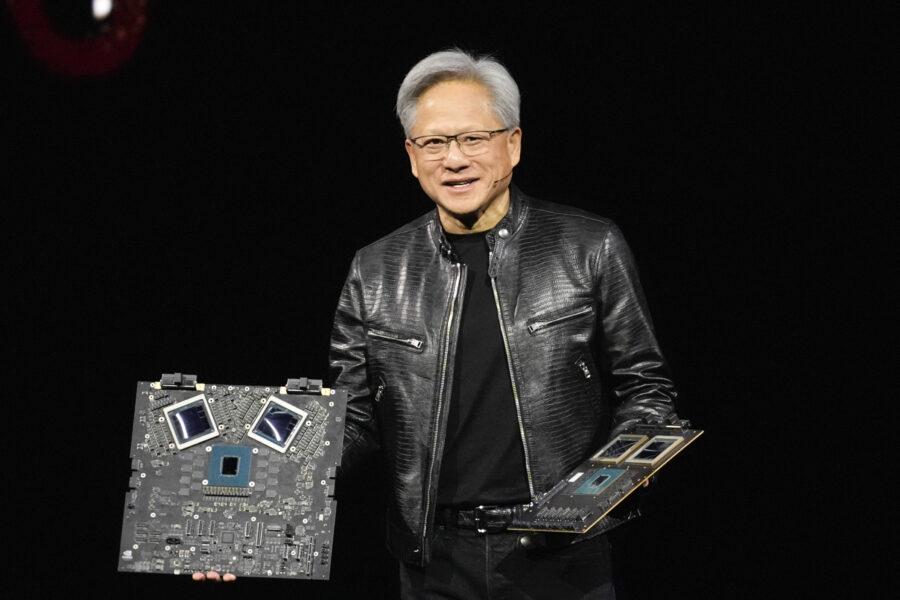

| VD: Jensen Huang | Ordförande: Jensen Huang |

Få har nog missat den våldsamma kursrusningen i Nvidia (850 dollar) som med ett börsvärde på omkring 2 200 miljarder dollar nu kvalar in som världens tredje högst värderade företag – efter Microsoft (3 150 miljarder) och Apple (2 600 miljarder).

Nvidia grundades 1993 med Jen-Hsun “Jensen” Huang som en av tre medgrundare. Han är än idag VD i bolaget och, som är vanligt i amerikanska börsbolag, även ordförande i styrelsen. Huang äger 3,5% av Nvidia vilket enligt den alldeles färska miljardärslistan också gör honom till världens 20:e rikaste person.

Huvudkontoret finns förstås i Silicon Valley söder om San Francisco, Kalifornien. Totalt sysselsätter bolaget närmare 30 000 anställda. Kärnverksamheten är design och försäljning av grafikkort, så kallade GPUs (Graphics Processing Units).

Historiskt har försäljning för bruk i speldatorer varit den stora saken, men på senare tid har stora förhoppningar inom artificiell intelligens (AI) utlöst en enorm investeringsvåg i processorkraft som fått bolagets erbjudande mot datacenter att explodera.

| Affärsvärldens huvudscenario | 2023 | 2024E | 2025E | 2026E |

| Omsättning | 60 922 | 110 695 | 135 712 | 149 419 |

| – Tillväxt | +125,9% | +81,7% | +22,6% | +10,1% |

| Rörelseresultat | 32 972 | 71 509 | 87 535 | 94 134 |

| – Rörelsemarginal | 54,1% | 64,6% | 64,5% | 63,0% |

| Resultat efter skatt | 29 760 | 59 554 | 73 265 | 79 613 |

| Vinst per aktie | 12,05 | 23,90 | 29,40 | 31,90 |

| Utdelning per aktie | 0,16 | 0,18 | 0,18 | 0,18 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 91% | 82% | 53% | 37% |

| Avkastning på operativt kapital | 100%+ | 100%+ | 100%+ | 100%+ |

| Nettoskuld/Ebit | -0,5 | -0,8 | -1,4 | -2,1 |

| P/E | 70,5 | 35,6 | 28,9 | 26,6 |

| EV/Ebit | 63,8 | 29,4 | 24,0 | 22,3 |

| EV/Sales | 34,5 | 19,0 | 15,5 | 14,1 |

| Kommentar: Nvidia har brutet räkenskapsår. Siffror för 2023 avser i vår analys räkenskapsåret som löper 1 feb 2023 till 31 jan 2024. | ||||

AI-våren gryr

På många sätt är det lanseringen i slutet av 2022 av ChatGPT – där bland annat Microsoft numera har ekonomiska intressen – som på allvar blev startskottet för denna senaste våg av AI-hype.

ChatGPT är en så kallad Large Language Model (eller LLM) som är tränad på enorma mängder text och data och med hjälp av det kan förutsäga och generera ny text. Modellerna har dock ingen förståelse i mänsklig mening även om det kan verka så. Numera finns även modeller för att generera annat innehåll som bilder, video, ljud med mera.

Tekniken lovar mycket och det finns stora förhoppningar i många olika branscher. Inom allt från att generera programmeringskod till att sköta kundsupport, analysera data eller effektivisera arbetsprocesser. Listan kan göras mycket lång.

Samtliga av de stora globala teknikjättarna har gigantiska satsningar på området med egna språkmodeller och andra AI-tjänster. Gemensamt är att de kräver enorma mängder processorkraft. Det har startat en slags AI-kapplöpning med investeringar för mångmiljardbelopp som till betydande del läggs på att köpa in de senaste AI-chippen från Nvidia.

Exempelvis har Mark Zuckerberg talat om att hans Meta vid slutet av 2024 kommer ha en infrastruktur som inkluderar 350 000 grafikkort av modellen H100, vilket med priser runt 25 000-30 000 dollar blir en total summa på runt 9 miljarder dollar. Grafiken nedan visar jättarnas andel av Nvidias totala försäljning. De sex stora bedöms stå för över hälften av omsättningen.

Varför Nvidia?

Hur kommer det sig att det är just Nvidia som blivit den stora vinnaren på utvecklingen inom AI?

Det har exempelvis inte alltid varit självklart att det är grafikkort (GPU) snarare än centralprocessorer (CPU) som ska användas för AI. Det har dock varit känt åtminstone något årtionde att sättet som GPUn arbetar på lämpar sig väl för den här sortens tillämpningar, med snabbare och mer energieffektiva beräkningar.

Inom CPUs är Intel den stora marknadsledaren. Intel har en historia av att också göra grafikkort, men svagare sådana som är integrerade i processorn. Intel har först på senare tid siktat in sig på AI-marknaden där bolagets senaste produktgeneration Gaudi 3 ska lanseras 2024 och sägs vara en direkt konkurrent mot Nvidias storsäljande H100-chip.

Annars är AMD den traditionella konkurrenten till Nvidia inom grafikkort. AMD har dock alltid varit tvåa på marknaden efter Nvidia, och verkar nöjda med den positionen. Intrycket är att AMD fokuserar mer på att ta fram prismässigt konkurrenskraftiga produkter, snarare än att ligga i teknologisk framkant.

Sammantaget är vår bild att konkurrenter finns, men att de åtminstone än så länge ligger en bra bit efter Nvidia. Nvidia har under 20-30 års tid varit marknadsledaren inom grafikkort, och har dessutom förberett sig länge och väl på att bygga upp ett helhetserbjudande mot datacenter och AI, som inte bara inkluderar själva chippen utan också mjukvara, stöd för utvecklare och annan support. Det syns också i marknadsandelarna som för Nvidia inom AI-chip bedöms uppgå till bortåt 90% eller så.

Jättar dominerar värdekedjan

Värdekedjan är mycket koncentrerad. 2021 tillverkades det 1 150 miljarder halvledarenheter globalt, som finns i mängder av olika prylar där tillämpningar inom grafikkort och AI hör till de mest utvecklade och avancerade.

Ser man till de första stegen av värdekedjan hör nederländska ASML till ett av de bolag som ligger allra mest i teknisk framkant. ASML är det 22:a högst värderade företaget i världen och har de facto monopol på de så kallade EUV-maskiner som används för att tillverka de mest avancerade chippen. Det nämns priser bortåt 4 miljarder kronor för den senaste värstingvarianten av en sådan maskin, som utan överdrift hör till bland de mest avancerade tillverkningsbedrifterna i mänsklighetens historia.

Maskinerna säljs till chiptillverkare där ASML:s allra största kund är taiwanesiska TSMC – världens nionde högst värderade företag. Här bygger konkurrensfördelarna inte bara på tekniskt kunnande utan också enorma skalfördelar som gör att bolaget kan investera i de dyraste maskinerna, och lägga stora pengar på att utveckla och optimera tillverkningsmetoderna tillsammans med sina kunder.

TSMC ska i princip förstås som en avancerad “kontraktstillverkare” som inte själva designar några chip. Det är det i stället beställarna som gör, och då är vi framme vid bolag som Nvidia som är TSMC:s näst största kund, efter Apple.

Halvledare är storpolitik

Med krig i Europa och ökande spänningar mellan västvärlden och Kina är det lätt förstå att varför tillgång till den senaste teknologin är politiskt känslig materia.

Kinas hot att invadera eller på annat sätt ta kontroll över Taiwan har säkerligen bidragit till att TSMC, genom amerikanska statliga stöd och lånepaket, planerar investera motsvarande 685 miljarder kronor för att bygga upp betydligt mer produktionskapacitet utanför Taiwan. Det handlar om tre fabriker i Phoenix, Arizona som väntas färdigställas under 2025-2030.

ASML är helt förbjudna att leverera sina EUV-maskiner till Kina, men säljer däremot annan mindre avancerad utrustning.

Nvidia har de senaste åren fått liknande förbud mot att sälja sina mest potenta AI-chip till Kina. Det här försöker Nvidia dock kringgå genom att skräddarsy klenare versioner för den kinesiska marknaden. Det är förståeligt eftersom Kina är Nvidias tredje största marknad med 17% av omsättningen, följt av Taiwan (22%) och USA (44%).

| Bolag | Avkastning 1 år % | P/E 2025E | EV/Ebit 2025E | EV/Sales 2025E | Ebit-marginal 2025E % | Årlig tillväxt 2025E-2026E % |

| Nvidia (GPUs) | 209 | 28,2 | 24,2 | 15,6 | 64,5 | 16,2 |

| AMD (GPUs & CPUs) | 79 | 31,0 | 27,4 | 8,4 | 30,8 | 23,4 |

| Intel (CPUs) | 18 | 17,2 | 17,2 | 3,0 | 17,3 | 10,7 |

| TSMC (kontraktstillverkare) | 54 | 17,1 | 14,7 | 6,4 | 43,4 | 16,9 |

| ASML (utrustningstillverkare) | 51 | 31,7 | 27,2 | 10,1 | 37,2 | 19,0 |

| Genomsnitt | 82 | 25,0 | 22,2 | 8,7 | 38,6 | 17,3 |

| Källa: Factset | ||||||

Tusentals vinstmiljarder

Vi gör inga egna prognoser för Nvidia utan förlitar oss på den 60 man starka analytikerkåren. Bilden är att den investeringsboom som nu pågår kommer leda till att försäljningen nära på fördubblas i år och fortsätter växa 10-20% även efter det.

Rörelsemarginalen bedöms förbli rekordhöga en bit över 60%. Det innebär att Nvidia bara under 2024 väntas tjäna nästan lika mycket som under hela dess (mycket lönsamma) börshistorik sedan 1999. Under 2024 till 2026 summerar de sammanlagda bedömda nettovinsterna till ofattbara 2 200 miljarder kronor.

Bedömningarna framstår ändå inte som orimliga mot bakgrund av att det nu råder stor kapacitetsbrist på grafikkort, och att Nvidias viktigaste leverantör TSMC under 2024 sägs investera bortåt 170 miljarder kronor i nya tillverkningsanläggningar med särskild teknik som allmänt anses vara nödvändig för just AI-chip. Det hade inte skett om inte Nvidia trott på fortsatt god efterfrågan.

På prognoserna faller värderingen till 24 gånger nästa års väntade rörelseresultat (EV/Ebit). Aktiens galna kursresa är alltså långtifrån driven av vansinnig spekulation, även om det tål att funderas på hur utvecklingen kan tänkas se ut på ännu lite längre sikt.

Slutsats

En stor fråga är vilken värderingsmultipel man vågar sätta på de vinster Nvidia bedöms prestera närmsta åren. Speglar årliga vinster på 60-80 miljarder dollar en uthållig intjäning över tid?

Eller är vinsterna upptryckta av överdriven optimism kring AI och kunder som investerar oproportionerligt mycket just nu för att bygga upp sina infrastrukturer, med kapacitetsbrist på grafikkort och höga priser som följd?

Eller är det kanske snarare bara början på en helt ny era där AI kommer bli ett allt viktigare inslag i många företags dagliga verksamhet, med åratal av tunga investeringar framför oss?

Våra scenarier nedan bygger löst på de här olika verklighetsbeskrivningarna, och då går det att i ett optimistiskt respektive pessimistiskt scenario se såväl dubblingspotential som halveringsrisk i aktien.

Vi avråder inte från aktien men ställer oss neutrala till Nvidia. För den som ändå vill investera i bolaget skulle vi hålla ögonen lite extra på Intels kommande AI-chip, liksom storkundernas försök att utveckla egna chip. Samtliga av Nvidias fyra största kunder håller nu på att designa egna chip för att minska beroendet av Nvidia, och det finns mycket pengar på bordet för AI-bolagen om de lyckas framgångsrikt. Det närmsta året lutar vi dock åt att Nvidias dominans kommer bestå.

| Tio största ägare i Nvidia | Värde (mdr USD) | Andel |

| The Vanguard Group, Inc. | 165,6 | 7,8% |

| Fidelity Management & Research Co. LLC | 99,7 | 4,7% |

| BlackRock Fund Advisors | 99,2 | 4,6% |

| SSgA Funds Management, Inc. | 78,2 | 3,7% |

| HUANG JEN HSUN | 74,0 | 3,5% |

| Geode Capital Management LLC | 42,7 | 2,0% |

| T. Rowe Price Associates, Inc. (Investment Management) | 39,6 | 1,9% |

| Norges Bank Investment Management | 25,2 | 1,2% |

| JPMorgan Investment Management, Inc. | 20,9 | 1,0% |

| Northern Trust Investments, Inc.(Investment Management) | 19,7 | 0,9% |

| Källa: Factset | ||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser