Analys Scanfil

Scanfil: Bygger vidare

| Scanfil (EUR) | |

| Börskurs: 6,20 EUR | Antal aktier: 65,0 m |

| Börsvärde: 403 miljoner | Nettoskuld: 79 miljoner |

| VD: Petteri Jokitalo | Ordförande: Harri Takanen |

Scanfil (6,20 Euro) är en finländsk kontraktstillverkare inom bland annat industri, teknik, elektrifiering och hälsovård. Bolaget är ett av de största EMS-bolagen (Electronics Manufacturing Services) i Norden samt norra Europa. Kunderna utgörs av exempelvis ABB, Biotage, Thermofischer, Ankarsrum och Qleanair.

Koncernen grundades 1976 av Jorma Takanen och börsnoterades på den finska börsen år 2012. Scanfil har idag cirka 3300 anställda och 9 produktionsfabriker i Estland, Finland, Kina, Tyskland, Polen, Sverige och USA.

Petteri Jokitalo är VD för Scanfil sedan 2013, han äger aktier värda cirka 1,9 miljoner Euro (0,48% av kapitalet). Ordförande för koncernen är Harri Takanen – son till Scanfils grundare Jorma Takanen. Familjen Takanen äger idag strax över 44% av kapitalet och lika mycket av rösterna.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 696 | 786 | 802 | 826 |

| – Tillväxt | +16,9% | +13,0% | +2,0% | +3,0% |

| Rörelseresultat | 40 | 45 | 48 | 51 |

| – Rörelsemarginal | 5,7% | 5,7% | 6,0% | 6,2% |

| Resultat efter skatt | 30 | 31 | 33 | 36 |

| Vinst per aktie | 0,48 | 0,47 | 0,51 | 0,56 |

| Utdelning per aktie | 0,19 | 0,19 | 0,20 | 0,21 |

| Direktavkastning | 3,1% | 3,1% | 3,2% | 3,4% |

| Avkastning på eget kapital | 15% | 14% | 13% | 13% |

| Avkastning på operativt kapital | 18% | 17% | 17% | 18% |

| Nettoskuld/Ebit | 1,5 | 1,3 | 0,8 | 0,4 |

| P/E | 13,0 | 13,2 | 12,2 | 11,1 |

| EV/Ebit | 12,2 | 10,7 | 10,0 | 9,4 |

| EV/Sales | 0,7 | 0,6 | 0,6 | 0,6 |

| Kommentar: Scanfil redovisar i Euro | ||||

Effektivare produktion

År 2015 köpte Scanfil den svenska kontraktstillverkaren PartnerTech vilket blev ett transformativt förvärv för koncernen. PartnerTech omsatte vid förvärvstillfället cirka 2,2 miljarder kronor. Köpeskillingen var cirka 443 Mkr (EV/S 0,2x) och innebar kraftigt ökad omsättning och en mer diversifierad kundbas för Scanfil. Sedan förvärvet 2015 har Scanfil fortsatt växa och haft en årlig genomsnittlig omsättningstillväxt på nästan 10%.

Scanfils finansiella mål är att organiskt växa med 5-7% årligen samt att uppvisa en rörelsemarginal över 7%. År 2016 påverkades marginalen negativt av kostnader för integration av PartnerTech-förvärvet. Senaste fem åren har rörelsemarginalen varit 6,4% i snitt.

För att lyfta marginalen har Scanfil gjort investeringar för att öka automationsgraden i produktionen. År 2019 tog ledningen i Scanfil initiativ för att höja effektiviteten i koncernen. Sedan dess har antalet anställda minskat från 3530 till 3295 trots högre volymer och omsättning. Detta tyder på att Scanfils produktionsenheter blivit mer effektiva till följd av investeringarna.

Elektrifiering och medicinteknik är tillväxtmotorer

Under 2021 var Scanfils största kundsegment Avancerade konsumentapplikationer (29% av omsättning), följt av Energi & Elektrifiering (26%), Automation & Säkerhet (21%), Medicinteknik & Life Science (17%), samt Uppkoppling & Mjukvara (5%).

Segmenten Energi & Elektrifiering samt Medicinteknik & Life Science är de områden som sticker ut vad gäller tillväxt. Det är även härifrån analytikerna förväntar sig den högsta tillväxten framåt. Inom segmenten återfinns kunder som Planmeca, Thermofischer, Tomra och Eaton.

Storkundsberoende

Finska hisstilverkaren Kone är troligen en av Scanfils största kunder, kanske till och med den enskilt största. Under 2021 stod Scanfils största kund för cirka 18% av omsättningen. Medan bolagets tio största kunder tillsammans utgjorde 55% av koncernens intäkter. Scanfil har inte offentliggjort vilka dessa kunder är.

Att ett fåtal bolag utgör en relativt stor del av omsättningen är inget unikt för Scanfil. Även vissa andra kontraktstillverkare sitter i samma sits. Ett exempel är finska kontraktstillverkaren Incap. De har en större kund (Victory Energy) som står för mer än 50% av Incaps omsättning. Där är kundberoendet en ännu större risk.

Scanfil menar på att de har långa relationer med många av sina kunder och att de har vuxit tillsammans under lång tid. Men att vara beroende av ett fåtal kunder är alltid riskfyllt.

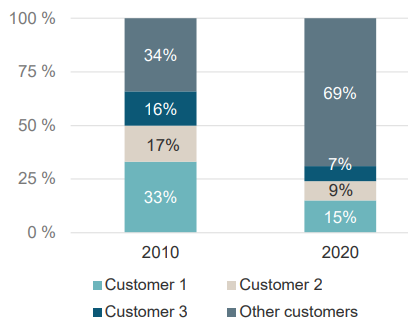

Över tid har Scanfil dock lyckats diversifiera kundbasen alltmer. I bilden härintill visas hur kundkoncentrationen såg ut år 2010 samt ett decennium senare, år 2020.

Tidigare var Scanfil väldigt beroende av ett fåtal storkunder. De tre största kunderna stod för omkring två tredjedelar av omsättningen (66%) år 2010. Tio år senare utgjorde de tre största kunderna 31% av intäkterna.

Högt tryck bland kontraktstillverkare

Året har startat starkt för EMS-branschen. I årets första kvartal uppvisade börskollegorna Note (+35%) och Hanza (+26%) stark organisk tillväxt.

I Q1 redovisade Scanfil en omsättningstillväxt på strax över 20%. Starkast gick segmentet Energi & Elektrifiering som ökade omsättningen med över 35%. Under kvartalet utgjorde kundsegmentet 28% av omsättningen.

I samband med Q1-rapporten justerade även bolaget upp sin helårsprognos. Omsättningen för 2022 beräknas nu landa mellan 750 – 820 miljoner Euro, från tidigare prognos på 710 – 760 miljoner Euro. Prognosen för rörelseresultat lämnades dock oförändrad på 43 – 48 miljoner Euro.

Tabellen nedan visar ledningens prognoser för omsättning och resultat för det kommande räkenskapsåret samt respektive utfall.

| Scanfil (MEURO) | 2017 | 2018 | 2019 | 2020 | 2021 | 2022E |

| Prognos omsättning | 480-520 | 530-570 | 560-610 | 590-640 | 600-640 | 750-820 |

| Utfall omsättning | 530 | 563 | 579 | 595 | 696 | – |

| Prognos Rörelseresultat (Ebit) | 26-31 | 33-37 | 36-41 | 39-43 | 40-44 | 43-48 |

| Utfall Rörelseresultat | 31,3 | 37,8 | 35,3 | 44,4 | 39,6 | – |

Stark efterfrågan men fortsatt många orosmoln

EMS-tillverkarna har haft medvind under de senaste åren. Fler och fler bolag har valt att flytta produktion från lågkostnadsländer som exempelvis Kina till Europa. Pandemin har också fungerat som en katalysator då bolagen värdesätter att ha produktionen på nära håll. Men även hållbarhetsaspekter som produktion i närområdet spelar in.

Långa leveranstider, sårbara försörjningskedjor och ökade leveranskostnader har påverkat. Det finns dock fortfarande många orosmoln på himlen i form av komponentbrist och skenande priser på insatsvaror.

VD Petteri Jokitalo förklarar att Scanfil under Q1 var tvungna att köpa halvledare för ett ”signifikant högre pris” på spotmarknaden för att kunna möta efterfrågan. Även priser på andra insatsvaror och metaller har under senaste året ökat kraftigt. Denna typ av kostnader för kontraktstillverkarna vidare till kund vilket gör att omsättningen kan öka kraftigt även om volymen inte gör det. Skulle utbudet av halvledare eller råvarupriser normaliseras kan detta innebära en minskad omsättning för kontraktstillverkarna, givet att underliggande volymer inte ökar.

I grafiken nedan visas rörelsemarginalutvecklingen för ett antal nordiska kontraktstillverkare.

Konsolidering

De senaste åren har det skett en del konsolidering bland de nordiska kontraktstillverkarna. Det handlar främst om att mindre aktörer med några fåtal anläggningar har förvärvats av större spelare.

De transaktioner som sticker ut särskilt är Scanfils förvärv av PartnerTech. I slutet av 2021 förvärvade Norska Kitron det danska bolaget BB Electronics. I snitt har transaktionerna skett till multiplar kring 0,4 gånger omsättningen (EV/Sales).

| Köpare | Förvärvsobjekt | Tidpunkt | Omsättning | EV/S-Multipel |

| Kitron | BB Electronics | December 2021 | 1370 MNOK | 0,6x |

| Hanza | Beyers | Oktober 2021 | ~190 Mkr | 0,3x |

| Note | iPro | Juni 2021 | 320 Mkr | 0,4x |

| Hanza | SLP | Mars 2021 | ~150 Mkr | 0,5x |

| Hanza | Ritter | Juli 2019 | ~430 Mkr | 0,3x |

| Scanfil | HASEC-Elektronik | Maj 2019 | ~400 Mkr | 0,3x |

| Hanza | Toolfac | Januari 2019 | 80 Mkr | 0,4x |

| Kitron | API Defense USA | November 2018 | 255 MNOK | 0,5x |

| Note | Speedboard | November 2018 | 155 Mkr | 0,6x |

| Scanfil | PartnerTech | Maj 2015 | 2200 Mkr | 0,2x |

| Källa: Bolagsrapport, sammanställning Afv | Genomsnitt | 0,4 x | ||

Nyligen annonserades en storaffär då danska GPV, som ägs av investmentbolaget Schouw & Co, går samman med schweiziska Enics (som ägts av finska Ahlström Capital). Den nya sammanslagna koncernen kommer ha 7500 anställda med fabriker i 13 länder och en kombinerad omsättning på 7,2 miljarder danska kronor (drygt 10 miljarder SEK). Affären är värd cirka 6 miljarder kronor.

Prognoser och värdering

Ledningen i Scanfil har historiskt sett varit rätt pricksäkra avseende deras prognoser för omsättning och rörelseresultat. För 2022 är guidningen en omsättning mellan 750-820 miljoner Euro. Rörelseresultatet väntas uppgå till 43-48 miljoner Euro.

Vi räknar med 786 miljoner Euro, vilket är ungefär i mitten av intervallet. I första kvartalet omsatte Scanfil 197 MEuro motsvarande 20% tillväxt. I årstakt motsvarar det också en omsättning i linje med våra prognoser. Kommande år räknar vi med 2-3% tillväxt.

För 2022 skissar vi på att rörelsemarginalen är oförändrad på 5,7% mot fjolåret. Under Q1 2022 var rörelsemarginalen 5,2% (6,1). Komponentbrist och leveransstörning oroar.

Långsiktigt räknar vi med 6,2%. Femårssnittet är 6,4%. Analytikerkonsensus räknar med 6,5% jämförelsevis. Scanfil har värderats kring 10 gånger rörelsevinsten de senaste åren. Använder vi en multipel på just 10 gånger finns cirka 30% uppsida på sikt.

De nordiska kontraktstillverkarna värderas kring 10 gånger rörelsevinsten för 2023E i genomsnitt. Note sticker ut men har å andra sidan uppvisat stark operativ utveckling. 2021 växte Note 30% organiskt. Scanfil väntas växa omkring 2-3% framöver.

Risken är att konjunkturen viker ned då kommer kontraktstillverkarna att påverkas (pessimistiskt scenario). En annan risk är om Scanfil skulle tappa en större kund. Tror man Scanfil når sina finansiella mål är uppsidan i aktien fin (optimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2022-2024E % |

| Scanfil | -23,1 | 12,2 | 10,0 | 0,6 | 6,0 | 2,5 |

| Kitron | -8,6 | 11,1 | 10,8 | 0,8 | 7,3 | 10,8 |

| Note | 92,8 | 17,8 | 14,7 | 1,5 | 10,0 | 14,0 |

| Hanza | 91,0 | 10,7 | 10,3 | 0,6 | 6,1 | 4,8 |

| Incap | 59,0 | 11,3 | 8,6 | 1,3 | 15,3 | 9,0 |

| Inission | -7,2 | 8,8 | 7,5 | 0,5 | 6,6 | 5,0 |

| Nolato | -38,1 | 13,5 | 11,1 | 1,2 | 10,9 | 6,6 |

| Genomsnitt | 23,7 | 12,2 | 10,4 | 0,9 | 8,9 | 7,5 |

| Källa: Affärsvärlden (Scanfil + Note) / Factset (Övriga) | ||||||

Scanfil har en stark position i Norden och är en av de ledande kontraktstillverkarna, vilket innebär stordriftsfördelar av olika slag samt ett diversifierat erbjudande. Bolaget har en tydlig huvudägare i familjen Takanen.

EMS-marknaden är fortsatt fragmenterad med flera mindre aktörer. Historiskt har Scanfil varit skickliga på att integrera förvärven och utvinna synergier. Inflation, komponentbrist och störningar i leveranskedjan har och kommer påverka framöver. Storkundsberoendet är en annan risk.

Scanfil-aktien värderas inte särskilt högt. Uppsidan i aktien är helt okej. För den som vill ha alternativ till Note-aktien som värderas betydligt högre kan Scanfil vara en möjlighet. Andra aktier vi gillar bland kontraktstillverkarna är Kitron och Hanza.

Sammantaget blir rådet neutral.

| Scanfil tio största ägare | Andel |

| Harri Takanen | 15,26% |

| Jarkko Takanen | 13,23% |

| Varikot Oy | 11,71% |

| Jorma Takanen | 9,44% |

| Jonna Maria Tolonen | 5,16% |

| Reijo Pöllä | 5,12% |

| Mikko Laakkonen | 3,90% |

| Aktia Asset Management | 3,65% |

| Riitta And Jorma J. Takanen Foundation | 2,92% |

| Martti Takanen | 2,54% |

| Källa: Holdings | |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser