Analys Kopparbergs

Kopparbergs: Pressad värdering

| Kopparbergs | |

| Börskurs: 123,00 kr | Antal aktier: 20,6 m |

| Börsvärde: 2 535 Mkr | Nettoskuld: ca 175 Mkr |

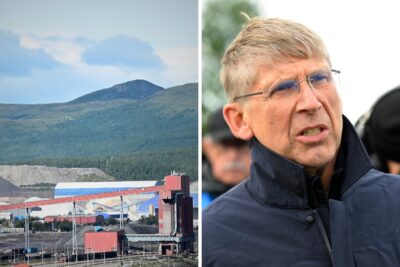

| VD: Peter Bronsman | Ordförande: Nils Jönsson |

Kopparbergs (123 kr) brygger, säljer och distribuerar framför allt cider och öl men även en del andra alkoholhaltiga drycker och vatten. Storbritannien är bolagets största marknad och står för drygt 60% av den totala försäljningen. Hemmamarknaden Sverige kommer på en andraplats med drygt 27% av försäljningen.

Största ägare i bolaget är bröderna Dan-Anders och Peter Bronsman. Den senare är också VD i bolaget. Tillsammans har duon 22,8% av kapitalet och 65,3% av rösterna i bolaget.

| Affärsvärldens huvudscenario | 2022E | 2023E | 2024E |

| Omsättning | 2 050 | 2 091 | 2 133 |

| – Tillväxt | +8% | +2% | +2% |

| Rörelseresultat | 246 | 272 | 299 |

| – Rörelsemarginal | 12,0% | 13,0% | 14,0% |

| Resultat efter skatt | 165 | 189 | 208 |

| Vinst per aktie | 8,00 | 9,16 | 10,10 |

| Utdelning per aktie | 7,25 | 7,25 | 7,50 |

| Direktavkastning | 5,9% | 5,9% | 6,1% |

| Operativt kapital/omsättning | 52% | 52% | 52% |

| Nettoskuld/EBIT | 0,2 | 0,1 | -0,1 |

| P/E | 15,4 | 13,4 | 12,2 |

| EV/EBIT | 10,5 | 9,4 | 8,4 |

| EV/Sales | 1,3 | 1,2 | 1,2 |

| Kommentar: Nettoskuld redovisas inte i kvartalsrapporter och är således en bedömning av Afv. | |||

TAPPAR MARKNADSANDELAR

Kopparbergs har påverkats negativt av nedstängningarna i samband med pandemin. De tre senaste åren har bolaget haft en genomsnittlig årlig tillväxt på -2%. Tillväxtinitiativ i form av nya produkter som pink gin, hard seltzer och rom har alltså inte kunnat väga upp för försäljningstapp i övriga delen av koncernen. Samtidigt har bolagets rörelsemarginal legat runt 14%, vilket är lägre än snittmarginalen hos internationella jättar (se tabell längre ned).

2021 stod den svenska marknaden för 27% av Kopparbergs omsättning. Här ingår både försäljning via Systembolaget, livsmedelsbutiker och i restaurang/bar. Kopparbergs redovisar inte längre andelen däremellan, men historiskt har den absoluta merparten kommit från Systembolaget. Bolaget har dock konsekvent de senaste åren tappat marknadsandelar i försäljningen på Systembolaget (se bild nedan). Kunderna väljer istället produkter från andra internationella bryggerijättar och även mindre, lokala spelare.

KOSTNADSINFLATION OCH HÖGA ENERGIPRISER

Frågan är hur bolaget ska klara av de nya utmaningarna i form av högre produktionskostnader samt lägre konsumtion, särskilt i restaurangbranschen. Höstens höga energikostnader och råvarupriser har slagit hårt mot bryggeribranschen, särskilt de mindre spelarna. Nyligen rapporterades det om att flera svenska mikrobryggerier kämpar för sin överlevnad i höst.

Situationen är inte lika akut i Kopparbergs, även om kostnadsinflationen också slår mot denna svenska bryggerijätte. Dock verkar det främst vara den energikrävande produktionen av glasflaskor som drabbas allra värst. Kopparbergs köper in glasflaskor från externa producenter, främst från Tyskland där elpriserna stuckit iväg under hösten. Kopparbergs säger sig inte ha behövt överföra några kostnadsökningar mot kund ännu, men beroende på hur länge nuvarande situation håller i sig kan det bli aktuellt.

MEDVIND FÖR KONKURRENTERNA

Större sektorkollegor som Carlsberg verkar dock klara sig bra. En oväntad stark sommarförsäljning gjorde att Carlsberg i augusti skickade ut en höjd helårsprognos och levererade en stark Q2-rapport. Bolaget förväntas ha en “hög ensiffrig procentuell organisk tillväxt i rörelseresultatet” för helåret 2022.

Kopparbergs har inte sett samma effekt på resultatet. Även om viktiga turistmarknader som Spanien och Cypern gått bättre än budgeterat i sommar, så tyngdes Q2-resultatet av ökade frakt- respektive marknadsföringskostnader. Tillväxten landade på drygt 10% och på rullande tolv månader ligger nu rörelsemarginalen på 13,6%, att jämföra med 15% för 2021.

Ytterligare en risk i Kopparbergs-caset är pundets rörelser. Bolaget har som sagt stor försäljning i Storbritannien och har historiskt gynnats av en stark brittisk valuta. VD Peter Bronsman hävdar dock att bolagets exponering mot valutan sänkts något sedan de ökat produktionen i Storbritannien. Sedan Brexit har bolaget i högre utsträckning hyrt in sig på ledig kapacitet i brittiska fabriker. Att bolaget exponeras för pundets rörelser både på intäkts- och kostnadssidan jämnar ut effekterna i valutarörelserna, menar Bronsman.

LÅG VÄRDERING

Det är svårt att sia om den omedelbara framtiden för Kopparbergs. Bolagets försäljning svänger mycket från kvartal till kvartal – och inte alltid i ett förutsägbart mönster. På halvårsbasis ligger tillväxten strax över 10%, en slags ketchupeffekt från pandemin. Vi räknar med en tillväxt på 8% för helåret. På längre sikt är det svårt att se hur bolaget skulle växa snabbare än branschen i övrigt. Bolaget verkar inte ha några särskilda tillväxtsatsningar på gång, eller för den delen några nya marknadsexpansioner. Å andra sidan verkar det uppenbarligen vara svårt för de mindre bryggeri-uppstickarna – kanske blir detta en möjlighet för Kopparbergs att återta marknadsandelar?

Hur stora höstens kostnadsökningar blir återstår att se. Att rörelsemarginalen skulle leta sig nedåt 12% är inte omöjligt. Under pandemiåret 2020 landade den på 12,5%.

På våra prognoser för nästa år värderas bolaget till ett EV/Ebit på 9,4x. Det är lågt, betydligt lägre än internationella sektorkollegor (se tabell nedan). En rabatt är dock befogad givet konkurrenternas storlek och högre marginaler. När vi applicerar en EV/Ebit på 11x för 2024 (något under bolagets treårssnitt på 12,4x) får vi en kurspotential på 42%.

| Bolag | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2023E-2024E % |

| Kopparbergs | 13,4 | 9,4 | 1,2 | 13,0 | 2,0 |

| AB Inbev | 13,8 | 11,6 | 3 | 25,7 | 4,7 |

| Ambev | 18,7 | 12,4 | 2,8 | 22,9 | 6,5 |

| Carlsberg | 16,1 | 12,8 | 2,1 | 16,1 | 5,1 |

| Constellation Brands | 18,5 | 17,7 | 5,9 | 33,6 | 7 |

| Diageo | 21,8 | 19 | 6 | 31,7 | 8,5 |

| Heineken | 16,8 | 14,3 | 2,2 | 15,6 | 7,2 |

| Royal Unibrew | 47,7 | 38,7 | 6 | 15,5 | 6,1 |

| Genomsnitt | 20,9 | 16,8 | 3,6 | 21,8 | 5,9 |

| Källa: Affärsvärlden / Factset | |||||

SLUTSATS

Kurspotentialen i Kopparbergs lockar. Visst finns det orosmoln i närtid, men frågan är om inte väl mycket elände har prisats in i aktiekursen. På det hela ter sig Kopparbergs som en relativt stabil aktie att söka sig till i osäkra tider. Bolaget är ett billigare alternativ till andra bryggeriaktier och även andra konsumentbolag som exempelvis Cloetta och särskilt dyrgripen Axfood. Därtill är direktavkastningen på 5,9% ett plus. Vi utfärdar ett långsiktigt köpråd.

| Tio största ägare i Kopparbergs | Värde (Mkr) | Kapital | Röster |

| Dan-Anders & Peter Bronsman | 583,5 | 22,8% | 65,3% |

| Nils-Olov Jönsson inkl. bolag/stiftelser | 403,7 | 15,8% | 7,1% |

| Familjen Järvmarker | 310,4 | 12,1% | 5,5% |

| Didner & Gerge Fonder | 179,8 | 7,0% | 3,2% |

| Kurt Carlsson | 105,0 | 4,1% | 1,8% |

| Anders Andersson | 70,1 | 2,7% | 1,2% |

| Magnus Thuresson | 64,2 | 2,5% | 1,1% |

| Avanza Pension | 43,2 | 1,7% | 0,8% |

| Wolfgang Voigt | 31,6 | 1,2% | 0,6% |

| Liz Ebercrantz | 24,4 | 1,0% | 0,4% |

| Källa: Holdings | |||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser