Analys Wonderful Times Group

Wonderful Times Group: Tillväxtjakt efter mellanår

| Wonderful Times Group | |

| Börskurs: 15,70 kr | Antal aktier: 4,4 m |

| Börsvärde: 69 Mkr | Nettoskuld: 5 Mkr |

| VD: Sofia Ljungdahl | Ordförande: Ola Brageborn |

Wonderful Times Group (15,70 kr) är ett Huskvarnabaserat företag med 16 anställda som utvecklar och säljer sällskapsspel samt barn- och babyprodukter såsom leksaker och barnvagnstillbehör.

Bolaget omsätter knappt 100 Mkr på rullande tolv månader och har efter genomgången turnaround gjort vinster sedan 2017. WTG har sin börslistning på Spotlight Stock Market.

Insiders äger 38% av WTG, med tonvikt på ledamoten Kasper Ljungkvist som med 20% är största ägare. VD Sofia Ljungdahl har suttit på sin post i sex år och äger aktier för 0,6 Mkr. Perioden 2011-2015 var hon bolagets CFO.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 101 | 95 | 98 | 104 |

| – Tillväxt | +20,8% | -5,4% | +3,0% | +6,0% |

| Rörelseresultat | 10 | 5 | 6 | 8 |

| – Rörelsemarginal | 10,1% | 5,0% | 6,0% | 8,0% |

| Resultat efter skatt | 9 | 4 | 5 | 6 |

| Vinst per aktie | 2,13 | 0,84 | 1,04 | 1,47 |

| Utdelning per aktie | 1,40 | 0,50 | 0,60 | 0,70 |

| Direktavkastning | 8,9% | 3,2% | 3,8% | 4,5% |

| Avkastning på eget kapital | 16% | 6% | 8% | 10% |

| Avkastning på operativt kapital | 23% | 10% | 12% | 16% |

| Nettoskuld/Ebitda | -1,4 | -2,0 | -1,8 | -1,4 |

| P/E | 7,4 | 18,7 | 15,1 | 10,7 |

| EV/Ebitda | 7,3 | 15,6 | 12,6 | 8,9 |

| EV/Sales | 0,7 | 0,8 | 0,8 | 0,7 |

| Kommentar: Rörelsemarginal avser Ebitda vilket i detta bolag är en bra uppskattning av den underliggande rörelsevinsten. | ||||

WTG delar upp sin verksamhet enligt följande:

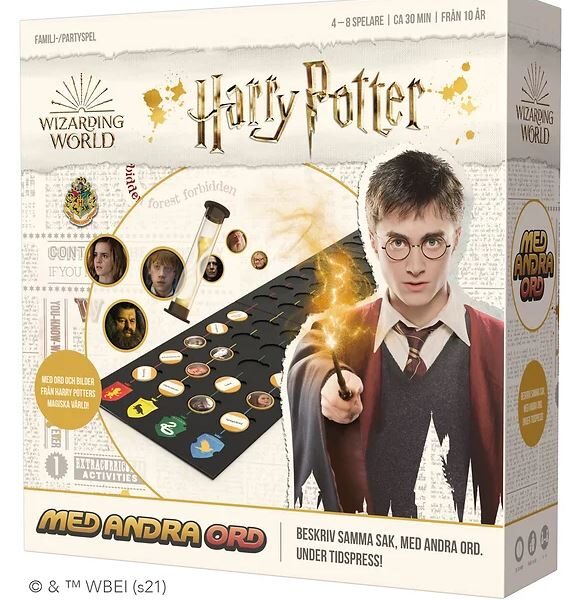

- Brands. Kort sagt bolagets viktigaste egna konsumentinriktade varumärken, i dagsläget två stycken. ALF erbjuder sällskapsspel med fokus på party, barn och familj. Varumärket står bakom titlar som Med Andra Ord (som även lanserades i en Harry Potter-version 2021 efter tecknat licensavtal med Warner Bros), Galenpanna, Spökjägarna, På 5 sekunder samt Nåt Ska Bort. Totalt består sortimentet av 34 spel. Vincent designar och säljer barnskor, som uppges vara både funktionella och roliga. Utöver detta är WTG i färd med att utveckla ett nytt varumärke inom kategorin barn & baby.

- Service. Här erbjuds produkter baserade på både egna och andras varumärken, samt produkter utan varumärken (“non-branded”). Bland egna varumärken märks Carlo Baby som erbjuder babyprodukter samt Tullsa som erbjuder barnvagnstillbehör. Externa varumärken där WTG har agentur inkluderar Playgro, Bumbo, Munchkin och Lascal.

WTG samarbetar med kunder inom fackhandel, dagligvaruhandel och online-handel. Bolaget uppger att kundrisken är låg på grund av den stora mängden kunder.

När det kommer till att redovisa omsättningen bryter de i stället för uppställningen ovan ned det i Barn- och babyprodukter, Lek och spel samt Barnskor.

UPPSVING UNDER PANDEMIN

WTG hade innan 2021 i många år med undantag för 2018 dragits med negativ tillväxt. 2013 uppgick omsättningen till 115 Mkr och år 2020 hade den halkat ned till 83 Mkr. Men 2021 blev ett förlösande år omsättningsmässigt (+20,8%) främst tack vare Lek och spel då många köpte sällskapsspel för att underhålla sig i pandemitider.

Goodwillavskrivningar

WTG redovisar enligt K3 varför goodwill skrivs av linjärt istället för en sedvanlig nedskrivningsprövning. Då goodwillavskrivningarna mer eller mindre utgör de totala avskrivningarna är Ebitda att betrakta som Ebita och vi använder därför Ebitda-marginal som lönsamhetsmått. Från 2024 kommer all goodwill vara avskriven och det blir då lämpligt att använda Ebit-marginal istället (så länge WTG inte gör ett nytt förvärv).

Rörelsemarginalens utveckling har varit klart bättre då bolaget genomgått en turnaround och kostnadsrationaliserat sig till svarta siffror 2016. Inte minst samordning av varuflöden till ett logistikcenter i Huskvarna har varit viktigt här. Ebitda-marginalen har för perioden 2016-2021 snittat 9,5%.

Bruttomarginalen har rört sig nedåt något under 2022, särskilt i Q3 då den uppgick till 34,3%. Förklaringen uppges vara högre kostnader för sjöfrakt. Även om dessa kostnader nu mer eller mindre är tillbaka på normala nivåer finns en eftersläpning då de produkter som säljs nu i hög utsträckning har skeppats till WTG då fraktkostnaderna var höga. Framöver bör dock bruttomarginalen kunna återhämta sig, så länge inga andra överraskningar uppstår.

2022 INVESTERINGSÅR

Som framgår minskar rörelsemarginalen 2022. En förklaring är att WTG har gjort ett flertal investeringar som tas direkt över resultaträkningen. Dessa består enligt bolaget av satsningar/investeringar i: IT, personal, lager, nya digitala varumärkesplattformar, e-handelslösningar för B2B och B2C, nytt eget varumärke samt internationell tillväxt. Det ser rimligt ut att WTG investerar i framtida tillväxt nu när bolaget har en lönsam grund att stå på, men en tillväxtprofil som nog skulle behöva stärkas. Den starka tillväxten 2021 framstår som en uppumpad pandemieffekt snarare än något nytt normalläge. Q1-Q3 år 2022 minskade omsättningen 8,2% jämfört med samma period 2021.

OSÄKERHET FRAMÅT, STORT LAGER

WTG hade inför den viktiga julhandeln ett ovanligt stort varulager (47,6 Mkr per Q3) samtidigt som bolaget flaggat för att det ser utmanande ut att i Q4 försäljningsmässigt nå upp till 2021 års starka siffror. I värsta fall har bolaget misstolkat efterfrågesituationen och blir vid ett dämpat försäljningsutfall i Q4 sittande med betydande volymer artiklar som sedan kan behöva reas ut. Det är något svårbedömt i vilken utsträckning produkterna på lagret är att betrakta som färskvara i den ena extremen, jämfört med inte alls och att det bara är att vänta in kunderna i den andra. Bokslutet för 2022 offentliggörs 17 februari.

STRATEGI

År 2020 lade WTG:s styrelse fram långsiktiga finansiella mål:

- Genomsnittlig årlig försäljningstillväxt på 10%. Snittutfall 2020 + 2021 + Q1-Q3 2022 = 3,4%.

- Ebitda-marginal uppgående till minst 10%. Snittutfall 2020 + 2021 + Q1-Q3 2022 = 9,8%

- Soliditet på minst 40%. Snittutfall 2020 + 2021 + Q1-Q3 2022 = 79,4%.

- Utdelningsandel på 30-40% av vinsten efter skatt. Detta mål har senare höjts till en utdelningsandel om 30-70%.

För att lyckas växa i närheten av målet är det viktigt att WTG:s tillväxtinitiativ betalar av sig. Att öka aktiviteten i de nordiska grannländerna och möjligen även på kontinenten bör bredda vägen för tillväxt. WTG pratar om internationell tillväxt utan att specificera vilka regioner som avses. Det framgår heller inte hur stor andel av försäljningen som i dagsläget sker i övriga Norden, gissningsvis är den låg.

Framtagandet av ett nytt varumärke inom barn & baby kan också vara en väg för att höja tillväxten. Som utomstående är det dock svårt att ordentligt bedöma WTG:s planer framåt, då bolaget är så sparsmakade med detaljer. Det kan konstateras att satsningar på nya digitala varumärkesplattformar och e-handelslösningar för B2B och B2C framstår som nödvändigt för att öka erbjudandets attraktivitet. Att navigera sig runt på bolagets hemsida är i dagsläget ingen särskilt uppmuntrande övning. Det ska därför bli intressant att se vad de investeringar som tagits här mynnar ut i.

HUVUDSCENARIO

- Omsättningstillväxt. Afv räknar med 3% tillväxt 2023 och 6% år 2024.

- Rörelsemarginal. Vi tänker oss att marginalerna bör återhämta sig något från nuvarande nivå i takt med att investeringarna minskar något. Dock tror vi att WTG kommer att behöva fortsätta spendera för att understödja tillväxten på ett sätt som späder ut marginalen. Vi räknar med 6% rörelsemarginal 2023 och 8% år 2024.

- Multipel. De större spelarna i samma kategori, amerikanska Hasbro och Mattel, värderas till 11,9 respektive 10,7 gånger rörelseresultatet för 2023E. WTG är ett minibolag som ännu inte har bevisat att de konsekvent kan växa med god lönsamhet. Samtidigt är aktiens likviditet närmast obefintlig. Afv väljer multipeln 7,5x EV/Ebitda för 2024.

Det här ger en uppsida på 13% i vår modell. I ett optimistiskt scenario ser vi en tillväxt på 8% med en rörelsemarginal på 10% år 2024 och använder en vinstmultipel på 9. Slår det in är potentialen 66%. Man kan här tänka sig att utlandssatsningen bär frukt samtidigt som WTG:s nya varumärke lanseras och når försäljningsframgångar.

I ett pessimistiskt scenario kan tillväxten förväntas utebli helt (-2% 2023 och +2% 2024) med en rörelsemarginal som ligger och harvar kring 5% under prognosperioden. Det finns gott om uppslag till operationella nedsiderisker som skulle kunna trigga denna utveckling, såsom floppad geografisk expansion, svag konsument, nya problem i leverantörskedjorna med mera. Med multipeln 5,5 är nedsidan 38%.

SLUTSATS

2022 blev ett mellanår för WTG med pressad lönsamhet på grund av faktorer som investeringar, höga fraktpriser och att en mättad sällskapsspelmarknad minskade försäljningen. De initiativ för framtiden som bolaget aviserar ser överlag rimliga ut, men det är synd att ledningen inte delar med sig av mer specifik information.

Då uppsidan är modest i ett bolag som verkar i en tuff bransch har Afv svårt att dras till WTG-aktien. För ett köpråd i detta fall hade vi i princip behövt se det optimistiska scenariot som det mest troliga. Vi ser chansen till att detta kan slå in som hygglig då WTG verkar vara på rätt väg som bolag. Visibiliteten är dock låg och det är svårt att känna någon visshet kring de marginalhöjande mekanismer som behöver slå in i det optimistiska scenariot. Rådet blir neutral.

| Tio största ägare i Wonderful Times Group | Värde (Mkr) | Andel av kapital & röster |

| Kasper Ljungkvist (ledamot) | 11,1 | 20,1% |

| Avanza Pension | 5,9 | 10,6% |

| Patrik Tillman | 5,6 | 10,0% |

| Lars-Åke Adolfsson | 5,4 | 9,7% |

| Armatus AB (Ola Brageborn, ordförande) | 5,0 | 9,1% |

| Futur Pension | 5,0 | 9,1% |

| Johan Andreas Heverius | 2,3 | 4,2% |

| Catherine Ehrensvärd (ledamot) | 2,3 | 4,1% |

| Marcus Krüger (ledamot) | 2,2 | 3,9% |

| Robert Eriksson | 1,4 | 2,5% |

| Största insider utanför topp tio | Värde (Mkr) | Andel av kapital & röster |

| Sofia Ljungdahl (VD) | 0,6 | 1,1% |

| Källa: Holdings | Totalt insynsägande: | 38,3% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser