Analys Bonesupport

Bonesupport: Benhårt kursfall

| Bonesupport | |

| Börskurs: 39,50 kr | Antal aktier: 65,4 m |

| Börsvärde: 2 585 Mkr | Nettokassa: 300 Mkr |

| VD: Emil Billbäck | Ordförande: Lennart Johansson |

Bonesupport (39,50 kr) är ett medicinteknikbolag som utvecklar och säljer biokeramisk material som ombildas till kroppseget ben. På branschspråk kallas fältet för ortobiologi och handlar om att behandla skelettskador.

Konkret används produkterna av ortopediska kirurger för fyllnad av hålrum i ben som uppstått vid skador eller sjukdom, så kallad bentransplantation.

Bolagets produkt Cerament finns på marknaden sedan 2005. Bruttomarginalen är hög, runt 90%. Bonesupports produkter har använts vid över 55 000 kirurgiska ingrepp i fler än 20 länder. De vanligast förekommande ingreppen är fot- och ankelkirurgi samt så kallade enstegsoperationer i samband med beninfektion.

Bonesupport noterades sommaren 2017 och har idag cirka 85 anställda. Största ägare är HealthCap med 10% av aktierna. Emil Billbäck är VD sedan 2018 och äger 362 000 aktier värda omkring 14 Mkr.

| Affärsvärldens huvudscenario | 2020 | 2021E | 2022E | 2023E |

| Omsättning | 181 | 212 | 297 | 386 |

| – Tillväxt | +16,3% | +17,2% | +40,0% | +30,0% |

| Rörelseresultat | -99 | -85 | -39 | 15 |

| – Rörelsemarginal | -54,5% | -40,0% | -13,0% | 4,0% |

| Resultat efter skatt | -101 | -85 | -39 | 15 |

| Vinst per aktie | -1,72 | -1,30 | -0,59 | 0,23 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | -39% | -23% | -12% | 5% |

| Avkastning på operativt kapital | Neg. | Neg. | Neg. | 22% |

| Nettoskuld/EBIT | 3,5 | e.m. | e.m. | -14,8 |

| P/E | -22,4 | e.m. | e.m. | 167,4 |

| EV/EBIT | -22,5 | e.m. | e.m. | 143,8 |

| EV/Sales | 12,3 | 10,5 | 7,5 | 5,8 |

Produkterna

I USA och de största länderna i Europa sker ungefär 4 miljoner behandlingar varje år av patienter som lider av bensjukdomar eller trauma som skapat hålrum i ben.

Den traditionella behandlingsmetoden kallas autograft och går ut på att patientens egen benvävnad används. Toleransen och läkningen är oftast god. Kruxet med metoden är att ett extra kirurgiskt ingrepp behövs för att kirurgen skall kunna ta benvävnad från patienten, vanligtvis från höftbenet. Varje ingrepp tar extra operationsresurser från vården. Dessutom ökar risken för infektioner vilket kan leda till längre vårdtider och lidande för patienten (i form av kronisk smärta), men även ökade kostnader för sjukvården.

Alternativet är allograft, det innebär att benvävnaden tas från donatorer, både levande och avlidna. Risken med denna metod är sjukdomar som hepatit B och C kan överföras. Ytterligare en metod är DBM (Demineraliserad benmatrix) vilket är en slags bearbetad form av allograft.

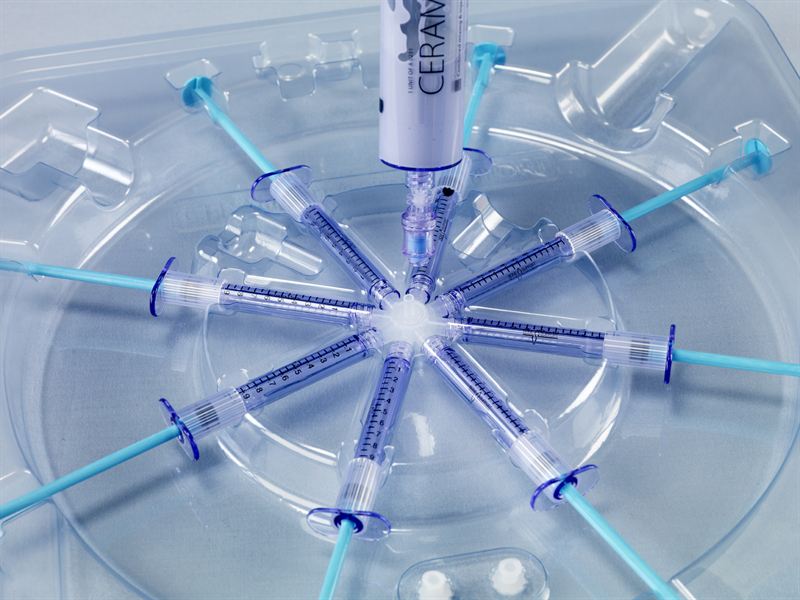

De senaste åren har syntetiska material vunnit mark. Bonesupports produkt, Cerament, är ett injicerbart syntetiskt bensubstitut som sprutas in lokalt, vanligen 8-10 milliliter, med en speciell spruta, härdar och ombildas till kroppseget ben på 6-12 månader.

Cerament kan kombineras med läkemedel och finns tillgängligt som kombinationsprodukt med två olika sorters antibiotika, Cerament G (gentamicin) samt Cerament V (vancomycin). Det är en stor klinisk fördel. Möjligheten att leverera höga doser antibiotika lokalt är nämligen värdefullt för att bekämpa och förebygga beninfektion som ofta är ett besvärligt problem för många patienter. Cerament är dessutom synligt på röntgen.

Fokus på egen säljkår i USA

År 2012 skrev Bonesupport ett distributionsavtal med den amerikanska medicinteknikjätten Zimmer Biomet som skötte bolagets försäljning i USA. Våren 2018 tillträdde nuvarande VD Emil Billbäck. Bonesupport genomförde då en strategisk översyn och avslutade distributionssamarbetet med Zimmer Biomet. Bonesupport har i stället byggt upp en ny distributionsstruktur med ett fyrtiotal distributörer. Dessa understödjs av Bonesupports egna kommersiella sälj- och marknadsföringsorganisation i USA som består av drygt 20 anställda.

I grafiken nedan visas försäljningsutvecklingen för respektive segment på såväl årsbasis, kvartalsbasis som rullande tolv månader. Klicka på respektive flik för att se utvecklingen. Som synes sjönk försäljningen i USA kraftigt under 2018 på grund av ovan nämnda distributionsförändring. Tillväxten har därefter varit stark med i princip dubblerad försäljning 2019 (+99%) samt 47% tillväxt under det coronadrabbade 2020. Ett styrkebesked på att modellen fungerar.

I Europa och Övriga världen har den genomsnittliga tillväxten varit knappt 35% per år mellan 2017 – 2019. Ifjol sjönk försäljningen med 7% för regionen då många icke-kritiska ortopediska operationer sköts upp på grund av pandemin. Totalt sett steg omsättningen med drygt 16% på koncernnivå för Bonesupport 2020. Det var väsentligt mer än marknadstillväxten enligt Bonesupport.

Många medicinteknikbolag genomför kontinuerligt kliniska studier för att skapa underlag som stödjer och bevisar den hälsoekonomiska nyttan med produkterna.

Bonesupports studie med namnet Fortify, startade redan i februari 2017. Den första patienten rekryterades i maj samma år. Syftet med studien har varit att samla in kliniska data för att kunna erhålla FDA-godkännande för Cerament G i USA, för en bred uppsättning indikationer.

Studien har utvärderat förmågan hos Cerament G kring att förbättra behandlingsresultatet hos patienter med öppna skenbensbrott till följd av trauma. Att benbrottet är ”öppet” betyder att huden har penetrerats i samband med traumat. Sådana benbrott löper en särskilt hög risk för infektion med otillräcklig benläkning som följd.

Studiebakslag

Häromveckan meddelade Bonesupport att resultaten för bolagets Fortify-studie är icke-konklusiva. Det går alltså inte att dra några statistiskt säkerställda slutsatser av studien. En förklaring är att andelen patienter som avslutade studien i förtid och avvek från uppföljning var hela 29%. Nästan en tredjedel (knappt 60 personer) av de totalt 200 personer som deltog i studien deltog inte i uppföljningen.

Den primära sammansatta effektparametern var 64% i behandlingsgruppen (Cerament G) och 66% i kontrollgruppen. Det vill säga ingen signifikant skillnad. Den primära säkerhetsparametern för Cerament G uppfylldes däremot.

Bonesupport lyfter fram att det är vanligt förekommande att personer som deltar i traumastudier lämnar i förtid. Coronapandemin ges som en förklaring då människor inte varit lika benägna att besöka vårdinrättningar. För Bonesupport är det ett rejält bakslag då studien inte når upp till kraven för en så kallad PMA-ansökan (marknadsgodkännande för medicintekniska produkter klass 3) i USA. Aktien halverades i princip (-49%) på beskedet. Kontentan är att intäkterna från indikationen trauma i USA försenas. Cerament G och Cerament V är sedan tidigare godkända i EU och står för drygt 80% av intäkterna i regionen.

Bonesupport skulle potentiellt kunna använda en så kallad De Novo-ansökan i USA. Den vägen kan användas när det inte finns någon jämförbar etablerad behandling och är en relativt nyinstiftad ansökningsmetod. Bonesupport kommer arbeta med att granska regulatoriska alternativ för Cerament G och indikationen trauma framöver. Risken är att bolaget behöver genomföra en ny omfattande och tidskrävande studie.

USA är som sagt en betydelsefull marknad för Bonesupport. Den misslyckade studien sätter tvivel och risknivån har ökat. Bonesupport arbetar vidare med att få Cerament G godkänt för en annan indikation, nämligen beninfektion (osteomyelit). I våras försenades bolagets De Novo-ansökan för just beninfektion då FDA krävt ytterligare uppgifter och förtydligande. Aktien föll vid det tillfället 20% på beskedet. Givet att nuvarnde tidsplan håller så kommer Bonesupport att skicka in kompletterande data i oktober, med möjlighet till ett De Novo-godkännande för indikationen beninfektion under Q1 2022.

Bolaget har sedan tidigare flaggat för att pandemin fortfarande påverkar försäljningen negativt. Bonesupports långsiktiga mål är att öka försäljningen med 40% per år.

Kassan räcker till positivt kassaflöde

Vid halvårsskiftet i år hade Bonesupport en nettokassa på 300 Mkr. I grafiken nedan visas hur bolagets kassaflöde utvecklats på kvartalsbasis de senaste åren. VD Emil Billbäck menar att kassan kommer räcka tills att bolaget uppvisar positivt kassaflöde. I maj 2020 genomfördes en riktad emission på 378 Mkr, teckningskursen var 36 kronor per aktie.

Prognoser och värdering

2021 skissar vi på 17% tillväxt. Vi skissar på att tillväxten accelererar till 40%, i linje med bolagets finansiella mål. Framför allt drivet av att pandemin klingar av och att den stora vårdskulden börjar betas av samtidigt som Cerament vinner mark. Året därpå räknar vi med 30% tillväxt. Analytikerkonsensus räknar betydligt mer aggressivt med 49% och 47% tillväxt kommande två år. Det känns för optimistiskt.

Räknar vi med att Bonesupport fortsätter att växa 25% 2024 och 20% 2025 samtidigt som rörelsemarginalen expanderar till 27% på sikt. I ett sådant scenario värderas Bonesupport till 14-15x gånger rörelsevinsten på 2025. Använder vi en multipel på 8 gånger omsättningen 2023 finns cirka 30% uppsida på sikt.

| Bolag | Avkastning 1 år % | EV/Ebit 2022E | EV/Sales RTM | EV/Sales 2022E | Ebit-marginal 2022E % | Årlig tillväxt 2021-2023 % |

| Bonesupport | -36,2 | e.m | 11,2 | 7,7 | -13,0 | 34,9 |

| Photocure | 22,8 | 37,4 | 9,9 | 5,1 | 13,7 | 33,9 |

| Surgical Science | 217,3 | 71,2 | 76,1 | 11,8 | 16,5 | 58,2 |

| Mentice | 70,5 | 99,3 | 26,1 | 13,5 | 13,5 | 43,0 |

| Xvivo Perfusion | 82,6 | 259,5 | 61,5 | 27,0 | 10,4 | 32,3 |

| SyntheticMR | 105,4 | 72,0 | 57,0 | 28,7 | 39,8 | 44,2 |

| Bactiguard | -12,1 | 42,7 | 31,3 | 14,1 | 32,9 | – |

| Genomsnitt | 64,3 | 97,0 | 39,0 | 15,4 | 16,3 | 41,1 |

| Källa: Affärsvärlden / Factset | ||||||

Bonesupport har en intressant produkt som verkar skapa nytta för såväl patienter som för vården med ökad livskvalitet och minskade kostnader för samhället. Aktien straffades hårt med en halvering på grund av den misslyckade studien. Det känns som en överreaktion. Samtidigt belyser det också riskerna med att investera i bolag som värderas till höga multiplar. Bonesupport behöver återvinna marknadens förtroende.

Efter kursraset har VD Emil Billbäck köpt aktier för drygt 0,3 Mkr på kurser kring 38 kronor. Även styrelseledamot Tåne Kvåle har köpt aktier för knappt 0,1 Mkr. En viktig värdedrivare på kort sikt är bolagets De Novo-ansökan för beninfektion och ett potentiellt marknadsgodkännande i början av 2022.

Givet en bruttomarginal på 90% och stark tillväxt kan bolagets rörelsemarginal leta sig upp emot 35-40% på längre sikt. För investerare som accepterar hög risk och inte räds att fånga en fallande aktie blir rådet köp.

| Bonesupport tio största ägare | Kapital | Röster |

| HealthCap | 10,09% | 10,27% |

| Avanza Pension | 8,04% | 8,18% |

| Swedbank Robur Fonder | 6,33% | 6,45% |

| Stiftelsen Industrifonden | 5,79% | 5,89% |

| Tredje AP-fonden | 5,57% | 5,67% |

| Fjärde AP-fonden | 4,80% | 4,89% |

| Handelsbanken Fonder | 4,00% | 4,08% |

| Lancelot Asset Management AB | 3,44% | 3,50% |

| AXA | 2,97% | 3,02% |

| Svenskt Näringsliv | 2,29% | 2,33% |

| Källa: Holdings | ||

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser