Analys Clas Ohlson

Clas Ohlson: Prissatt för perfektion

| Clas Ohlson | |

| Börskurs: 146,00 kr | Antal aktier: 63,4 m |

| Börsvärde: 9 251 Mkr | Nettoskuld: 482 Mkr (exkl. IFRS 16, inklusive förvärvet av Spares) |

| VD: Kristofer Tonström | Ordförande: Kenneth Bengtsson |

Ett nytt Clas Ohlson (146 kr) verkar ta form med toppresultat, ny förvärvsagenda och massor av planerade butiksöppningar.

Första halvan av det brutna (maj-apr) räkenskapsåret 2023/24 har överraskat med två urstarka rapporter som gör det troligt att bolaget nu går mot åtminstone 8% rörelsemarginal på helåret.

Rörelseresultatet under det andra kvartalet landade på 245 Mkr (eller 277 Mkr exklusive engångsposter) vilket var långt bättre än estimat sammanställda av Infront (204 Mkr) respektive Factset (215 Mkr). Aktien har fått en renässans och är upp över 100% på ett halvår.

| Affärsvärldens huvudscenario | 2022/23 | 2023/24E | 2024/25E | 2025/26E |

| Omsättning | 9 024 | 10 200 | 11 016 | 11 236 |

| – Tillväxt | +2,7% | +13,0% | +8,0% | +2,0% |

| Rörelseresultat | 228 | 816 | 826 | 843 |

| – Rörelsemarginal | 2,5% | 8,0% | 7,5% | 7,5% |

| Resultat efter skatt | 165 | 624 | 644 | 657 |

| Vinst per aktie | 2,60 | 9,90 | 10,20 | 10,40 |

| Utdelning per aktie | 1,50 | 4,30 | 4,50 | 4,75 |

| Direktavkastning | 1,0% | 2,9% | 3,1% | 3,3% |

| Avkastning på eget kapital | 9% | 39% | 32% | 28% |

| Avkastning på operativt kapital | 18% | 62% | 57% | 55% |

| Nettoskuld/Ebit | 0,4 | -0,3 | -0,6 | -1,0 |

| P/E | 56,1 | 14,7 | 14,3 | 14,0 |

| EV/Ebit | 42,6 | 11,9 | 11,8 | 11,5 |

| EV/Sales | 1,1 | 1,0 | 0,9 | 0,9 |

| Kommentar: siffror exklusive IFRS 16 (Leasing). Bolaget har efter senaste rapport genomfört förvärvet av Spares som konsoliderades 1 november. Clas Ohlson betalade 430 Mkr för 91% av bolaget vilket motsvarar en värdering på 500 Mkr. Utöver detta kan en tilläggsköpeskilling på maximalt 225 Mkr tillkomma. Vi har i vår analys förenklat genom att räkna med hela det förvärvade bolagets resultat från och med november, samt att nettoskulden ökat med 500 Mkr som effekt av förvärvet. | ||||

Rekordstark tillväxt

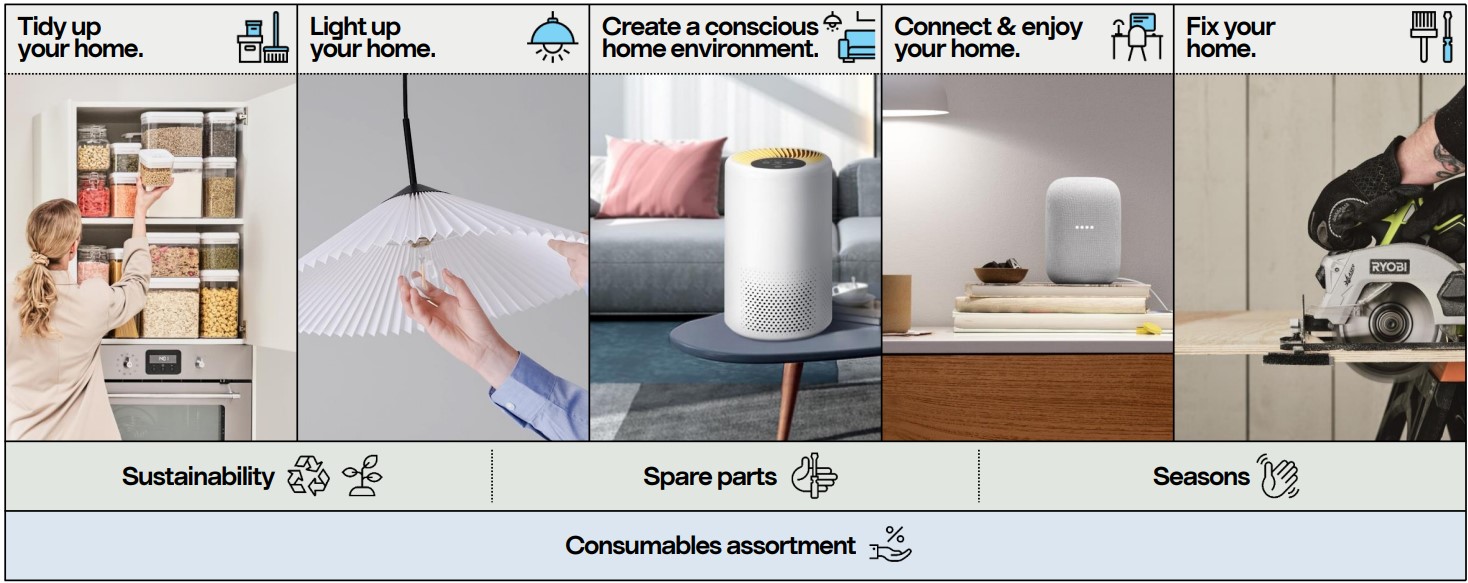

Det starka rörelseresultatet beror på ett antal saker. Försäljningen steg 10% i jämförbart butiksnät vilket är en riktigt bra siffra, om än lite påeldat av prisökningar. Clas Ohlson jobbar numera mot fem huvudsakliga konsumentbehov som syns i bilden nedan.

Mixen av försäljning inom de här olika kategorierna har också bidragit till att lyfta tillväxten. Produkter som ligger närmre verktygssegmentet och även produkter för uppkoppling har gått svagt en tid. Å andra sidan har produkter för organisering och belysning i hemmet vägt upp.

I rapporten meddelades också att försäljningen i november startat hyggligt med 6% tillväxt i jämförbara enheter. Det var bättre än väntat.

Marginalerna stiger

Bruttomarginalen steg kraftigt i andra kvartalet – från 37,7% till 41,3%. Pandemitidens fraktproblem verkar nu helt vara ett minne blott och syns inte längre i bolagets redovisade siffror. Prishöjningar och effekter av den tidigare nämnda förskjutningen mellan olika produktkategorier bidrar också.

Samtidigt motverkas ökningen av den svaga kronan som fortsätter pressa bolaget, även om det kan nämnas att valutakurserna återhämtat sig något senaste månaden.

Clas Ohlson har haft kostnadsprogram pågående under ett par kvartal. Målet har varit att spara 210 Mkr på helårsbasis bland annat genom att 75 heltidsanställda kontorsmedarbetare fått lämna bolaget. En betydande del av ”besparingarna” kommer dock av att bolaget skrivit ned gamla IT-satsningar, vilket enligt oss mer är ett slags redovisningstrix.

| Clas Ohlsons Q2 | Q2 23/24 | Q2 22/23 |

| Omsättning | 2 460 Mkr | 2 250 Mkr |

| – tillväxt | +9% | +6% |

| – organisk | +10% | +3% |

| Bruttoresultat | 1 015 Mkr | 848 Mkr |

| – marginal | 41,3% | 37,7% |

| Rörelseresultat (exkl. IFRS 16) | 228,0 Mkr | 92,5 Mkr |

| – marginal (exkl. IFRS 16) | 9,3% | 4,1% |

Alltihopa bidrog ändå till att lyfta rörelsemarginalen rejält, från 4,1% i fjol till 9,3% i år – eller 10,5% exklusive vissa jämförelsestörande kostnader på 32 Mkr.

Bolaget presterar nu över nivån för räkenskapsåret 2021/22 då rörelsemarginalen landade på 7,3% (exklusive IFRS 16). Vi tror det är möjligt att helåret kan sluta med en rörelsemarginal på 8% eller kanske till och med ytterligare något mer.

Öppnar nya butiker

Det är en intressant trend att Clas Ohlson nu återigen gasar på med nya butiksöppningar. Efter att tre nya butiker öppnats i november driver bolaget nu 224 butiker. Ytterligare tio planerade butiksöppningar har dock kommunicerats varav sex i Sverige, tre i Norge och en i Finland.

Beslutet att återigen expandera med nya butiker togs i våras och verkar vara drivet av ett par faktorer. Dels har försäljningen i jämförbara butiker utvecklats väl, samtidigt som kostnadsminskningar genomförts vilket ger bättre förutsättningar att nå lönsamhet på butiksnivå.

Dels verkar det vara många konkurrenter som nu snarare minskar sina butiksnätverk. Det har gett bra diskussioner med potentiella hyresvärdar och många intressanta butikslägen sägs ha blivit tillgängliga.

Att växa i en sådan miljö ser vi generellt som ett styrketecken, även om riskerna med fortsatt växande e-handel trots allt finns i bakhuvudet. Clas Ohlson menar dock att man generellt kommer ha en försiktig inställning till nya butiksöppningar.

Förvärvar nya delar

Ett annat nytt tilltag är förvärvet av Spares som meddelades i början av oktober. Clas Ohlson betalar 430 Mkr för att köpa 91% av aktierna i Spares vilket ger en värdering på 500 Mkr för hela bolaget. Utöver detta kan en tilläggsköpeskilling på maximalt 225 Mkr tillkomma. Köpet finansieras med lån och säljare är riskkapitalfirman Verdane.

Affärsmodellen är delvis ny för Clas Ohlson. Spares driver försäljning genom ett par olika nischade e-handelssajter där Teknikdelar.se (mobiltillbehör) och Batteriexperten.com (batterier m.m.) är de vi uppfattar som störst. Verksamheten kommer fortsätta drivas separat från Clas Ohlson i ett decentraliserat manér.

Senaste året omsatte den förvärvade verksamheten 820 Mkr med en rörelsemarginal (Ebita) på 6%. Clas Ohlson betalar alltså drygt 10 gånger rörelseresultatet, vilket enligt bolaget även gäller om full tilläggsköpeskilling skulle utgå. Räknar vi baklänges innebär det att det förvärvade bolagets rörelseresultat skulle behöva öka från knappt 50 Mkr till närmre 70 Mkr för att full tilläggsköpeskilling ska betalas.

Tänkbara synergier skulle kunna handla om att Clas Ohlsons sortiment börjar säljas via de nya försäljningskanalerna, eller vice versa. Vissa inköpssynergier kan också finnas. I övrigt har inga större konkreta planer kommunicerats från bolagets håll.

| Bolag | Avkastning 1 år % | P/E 2024E | EV/Ebit 2024E | EV/Sales 2024E | Ebit-marginal 2024E % | Årlig tillväxt 2024E-2025E % |

| Clas Ohlson | 94,1 | 16,0 | 13,5 | 1,1 | 7,9 | 3,6 |

| Kjell Group | -31,2 | 9,4 | 11,4 | 0,5 | 4,8 | 6,5 |

| Dustin Group | -63,1 | 5,5 | 10,2 | 0,3 | 2,8 | 3,9 |

| DistIT | -84,0 | 10,2 | 8,8 | 0,2 | 1,9 | 8,2 |

| Komplett (NO) | -49,5 | 9,2 | 7,7 | 0,2 | 2,0 | 6,4 |

| Verkkokauppa (FI) | -16,8 | 14,0 | 11,1 | 0,3 | 2,4 | 5,9 |

| Genomsnitt | -25,1 | 10,7 | 10,4 | 0,4 | 3,6 | 5,7 |

| Källa: Factset | ||||||

Slutsats

Clas Ohlson presterar just nu på toppnivå samtidigt som bolaget sitter med stark balansräkning och expanderar både via nya butiker och förvärv.

Marknaden verkar räkna med att det ska fortsätta i samma spår då aktien värderas kring 12 gånger rörelseresultatet på estimat som drar åt det generösa hållet. I den här analysen antar vi att bolaget kan tjäna 7,5% rörelsemarginal uthålligt på sikt, men det ska påpekas att det är en nivå som Clas Ohlson bara mäktat med undantagsvis de senaste åren. Även om det också varit en extra knepig period för många återförsäljare av teknik och heminredning.

På de här kursnivåerna står vi närmre ett säljråd än ett köpråd. Allt annat än fläckfri leverans riskerar mötas med bakslag i aktiekursen. Vi ser dock inga konkreta tecken på att den starka trenden håller på att vika och stannar därför ändå med en neutral rekommendation för aktien.

| Tio största ägare i Clas Ohlson | Värde (Mkr) | Kapital | Röster |

| Helena Ek Tidstrand | 1 092 | 11,5% | 16,9% |

| Nordea Funds | 760 | 8,0% | 4,5% |

| Peter Haid | 694 | 7,3% | 11,8% |

| Mathias Haid | 419 | 4,4% | 6,3% |

| Charlotte Haid | 417 | 4,4% | 6,3% |

| If Skadeförsäkring AB | 351 | 3,7% | 2,1% |

| Johan Tidstrand | 328 | 3,5% | 12,4% |

| Clas Ohlson AB | 325 | 3,4% | 1,9% |

| Claus-Toni Haid | 324 | 3,4% | 5,8% |

| Grischa Haid | 324 | 3,4% | 5,8% |

| Tre största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Kenneth Bengtsson | 12,6 | 0,1% | 0,1% |

| Kristofer Tonström | 4,4 | 0,0% | 0,0% |

| Tina Englyst | 1,6 | 0,0% | 0,0% |

| Källa: Holdings | Totalt insynsägande: | 4,7% | 6,5% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser