Analys Kitron

Kan Kitron försvara marginalerna?

| Kitron (NOK) | |

| Börskurs: 32,50 NOK | Antal aktier: 198,2 m |

| Börsvärde: 6 442 miljoner | Nettoskuld: 1 662 miljoner |

| VD: Peter Nilsson | Ordförande: Tuomo Lähdesmäki |

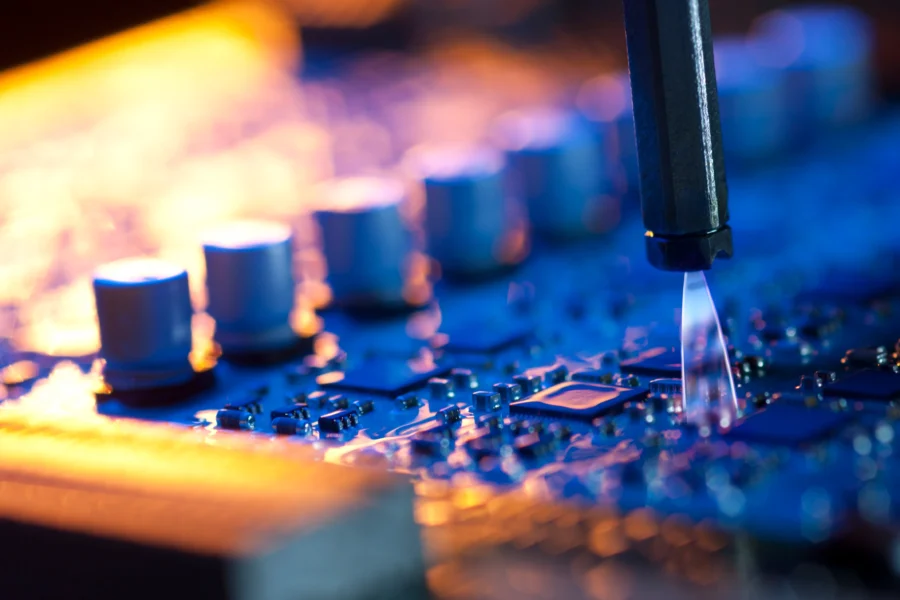

Norska Kitron (32,50 NOK) är en av de större kontraktstillverkarna inom elektronikbaserade produkter i Norden. Bolaget tillverkar kretskort, delmontage och kompletta produkter. Kunderna är bolag inom medicinteknik, elektrifiering, industri, försvar och kommunikation.

Bolaget startade på 1960-talet och har huvudkontor i Arendal strax utanför Oslo. Kitron har varit noterade på Oslo Börs sedan 1997. I dagsläget är Kitron över 3000 anställda med ett tiotal produktionsenheter i Norge, Sverige, Danmark, Litauen, Tyskland, Tjeckien, Polen, Kina och USA.

Peter Nilsson har varit VD sedan slutet av 2014 och äger 1,3% av aktierna. Nilsson har tidigare varit VD på konkurrenten Partnertech som förvärvades av finska Scanfil år 2015. CFO Cathrin Nylander äger 0,5% av aktierna. Största ägare är norska statliga Folketrygdfondet (motsvarigheten till AP-fonderna) med 8,3%. Ägarlistan domineras av fonder och institutioner.

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 6 487 | 9 052 | 9 550 | 10 123 |

| – Tillväxt | +74,8% | +39,6% | +5,5% | +6,0% |

| Rörelseresultat | 460 | 815 | 836 | 860 |

| – Rörelsemarginal | 7,1% | 9,0% | 8,8% | 8,5% |

| Resultat efter skatt | 287 | 604 | 596 | 632 |

| Vinst per aktie | 1,46 | 3,00 | 3,00 | 3,20 |

| Utdelning per aktie | 0,50 | 1,00 | 1,20 | 1,25 |

| Direktavkastning | 1,5% | 3,1% | 3,7% | 3,8% |

| Avkastning på eget kapital | 21% | 33% | 26% | 23% |

| Avkastning på operativt kapital | 23% | 32% | 30% | 30% |

| Nettoskuld/Ebit | 3,5 | 1,8 | 1,3 | 1,0 |

| P/E | 22,3 | 10,8 | 10,8 | 10,2 |

| EV/Ebit | 17,6 | 9,9 | 9,7 | 9,4 |

| EV/Sales | 1,2 | 0,9 | 0,8 | 0,8 |

| Kommentar: Kitron redovisar i Euro. Siffrorna är omräknade till NOK vilket är samma valuta som aktien handlas i. | ||||

Från 2017 till 2022 ökade Kitron intäkterna med knappt 22% per år i snitt. Den organiska tillväxten har typiskt sett varit runt 10% per år. Utvecklingen var stark 2020 när pandemin bröt ut och Kitron såg en ökad efterfrågan inom medicintekniska lösningar. 2021 föll omsättningen 3% i lokala valutor på grund av tuffa jämförelsetal.

Lyckat förvärv i Danmark

I slutet av 2021 slog Kitron till med ett stort förvärv i Danmark då BB Electronics förvärvades. BB omsatte cirka 1,4 miljarder NOK med en rörelsemarginal på cirka 6,5% år 2021. Kitron betalade 722 Mkr på skuldfri-basis vilket motsvarade 0,6 gånger omsättningen (EV/Sales) samt 9,1 gånger rörelsevinsten (EV/Ebit).

Ifjol steg Kitrons omsättning med 75%. Majoriteten av tillväxten förklaras av förvärvet men den organiska utvecklingen var också riktigt stark (+17%). Rörelsemarginalen uppgick till 6,7% i genomsnitt under de senaste fem åren.

I december 2022 anordnade Kitron en kapitalmarknadsdag och presenterade uppdaterade finansiella mål. Kitrons mål är att omsätta mer än 10 miljarder kronor år 2027, tillväxten skall vara organisk (motsvarande 10% årlig tillväxt). Tanken är att hälften av tillväxten skall genereras via existerande kundbas och andra hälften genom nya kunder. Utöver organisk tillväxt ser Kitron ytterligare möjligheter att växa vidare genom förvärv, för att addera nya marknader och kundgrupper.

Målsättningen är att nå en rörelsemarginal på över 8% och avkastning på operativt kapital (ROOC) överstigande 25%. Afv räknar med att Kitron når 10 miljarder i omsättning år 2025. Den 13 december kommer Kitron anordna en ny kapitalmarknadsdag och presentera nya mål.

Stark utveckling 2023

| Kitron | Q1-Q3 2023 | Q1-Q3 2022 |

| Omsättning | 6568 Mkr | 4673 Mkr |

| Tillväxt y/y | 40% | 69% |

| Rörelseresultat | 600 Mkr | 295 Mkr |

| Ebit-marginal | 9,1% | 6,3% |

| Vinst per aktie | 2,21 kr | 0,94 kr |

Första nio månaderna 2023 ökade Kitron omsättningen med 40% varav den organiska tillväxten var hela 29%. Resterande del via valutaeffekter. Tillväxten var överlag god för flera av koncernens segment. Isolerat i tredje kvartalet var den organiska tillväxten 14,4%.

Rörelseresultatet mer än dubblerades till 600 Mkr (295) och rörelsemarginalen steg till 9,1% (6,3). Stark tillväxt i kombination med högt kapacitetsutnyttjande förklarar marginalexpansionen.

Normaliserad komponentsituation

Orderboken vid utgången av tredje kvartalet var 10% högre jämfört med ett år sedan. Jämfört med halvårsskiftet var orderboken 6% lägre. I takt med att komponentsituationen har normaliserats på marknaden så har kunderna börjat lägga orders på kortare tidshorisont vilket får en negativ inverkan på orderboken. Det är i linje med hur börsens övriga kontraktstillverkare rapporterat.

Produktion i närområdet

Många kontraktstillverkare gynnas av att allt fler kunder vill flytta produktion från lågkostnadsländer som exempelvis Kina tillbaka till Europa. Pandemin har säkerligen fungerat som en katalysator då bolagen värdesätter att ha produktionen på nära håll. Men även hållbarhetsaspekter som att produkterna produceras i närområdet spelar in. Dessutom vill många bolag fokusera på kärnverksamhet i form av produktutveckling och försäljning och lägger därmed ut tillverkningen av produkterna till bolag som Kitron.

Marknaden för kontraktstillverkning växer med omkring 6-8% per år framöver enligt branschbedömare. Bland annat drivet av ökat elektronikinnehåll och trender som exempelvis IoT (Internet of Things).

Många av Kitrons kunder är marknadsledande inom de segment de verkar inom. Partnerskapen är långa och intäkterna är i hög grad av återkommande karaktär i takt med att nya produktgenerationer når marknaden. Sedan förvärvet av BB Electronics redovisar Kitron verksamheten i tre geografiska segment.

Norden samt Öst- och Centraleuropa står för 38% av intäkterna vardera medan Övriga världen utgör den resterande fjärdedelen.

Segment Connectivity (uppkopplade produkter) står för runt 20% av koncernens omsättning och har uppvisat god tillväxt senaste åren. Svenska HMS Networks som säljer lösningar för industriell kommunikation är kunder hos Kitron. Inom segmentet levereras också sensorer och produkter inom IoT. Marknaden växer fort. Kitrons tillväxtmål är att växa 15% per år inom Connectivity.

Det snabbast växande segmentet senaste året är område elektrifiering som idag utgör knappt en tredjedel av intäkterna. I och med förvärvet av danska BB Electronics fick Kitron flera nya kunder inom området. Ambitionen är att växa omsättningen med 15% per år framöver.

Efter förvärvet av BB har även Industri-segmentet ökat i omfattning och står nu för runt 30% av omsättningen. De största produktkategorierna inom segmentet är styrsystem, styrenheter samt lösningar för automation.

Försvar – ett växande segment

Kitron har också exponering mot mer ocykliska kundgrupper som försvar och flyg (13% av omsättningen) samt medicinsk teknik (9%). Inom försvarssegmentet har Kitron kunder som Kongsberg Defence & Aerospace, Lockheed Martin, Northrop och Saab. Produktcyklerna är vanligtvis långa inom segmentet.

Under 2022 utgjorde koncernens största enskilda kund 6,8% (9,9) av omsättningen. Den näst största stod för 5,5% (8,8) medan den tredje största kunden utgjorde 4,6% (5,5) av totalen. Att Kitron inte är beroende av någon enskild större kund är positivt.

I grafiken nedan visas utvecklingen (organisk tillväxt, rörelsemarginal samt aktiekurs rapportdag) på kvartalsbasis för de nordiska kontraktstillverkarna senaste åren.

Prognoser och värdering

Utöver orderboken redogör Kitron också för efterfrågan/förväntad fakturering kommande 6 respektive 12 månader (omkring 8,5 miljarder kronor). Historiskt sett har dessa nyckeltal varit en god representation för försäljningen de kommande 5-6 månaderna respektive 9-10 månaderna. Visibiliteten för det kommande halvåret har historiskt sett varit god.

| Guidning helår 2023 | Per Q3 2023 |

| Omsättning | 750 – 800 Meuro |

| Tillväxt | 17-25% |

| Rörelseresultat | 65 – 75 Meuro |

| Ebit-marginal | 8,7% – 9,4% |

I samband med Q3-rapporten i oktober upprepade Kitron också sin guidning om att omsätta mellan 750-800 miljoner euro för helåret 2023. Det motsvarar 17-25% tillväxt. Rörelseresultatet väntas uppgå till mellan 65-75 miljoner euro.

För 2023 skissar vi på att omsättningen landar i mitten av det guidade intervallet (775 miljoner euro) vilket motsvarar 9052 Mkr. Kommande år räknar vi med 5-6% årlig tillväxt. Vissa mer konjunkturkänsliga områden som till exempel industri kan påverkas negativt medan försvarssegmentet har goda möjligheter att fortsätta växa.

Marginalmässigt räknar vi med 9% i år, vilket är i linje med guidningen. I slutet av prognoshorisonten skissar vi på 8,5%. Kitrons nuvarande finansiella mål är 8%. Gissningsvis kommer målet höjas något (9%?) i samband med kapitalmarknadsdagen vid lucia.

Senaste fem åren har Kitron värderats till 11,4x den framåtblickande rörelsevinsten i snitt. Sektorn har generellt utvecklats starkt både operativt och på börsen senaste åren. De flesta bolagen värderas nu till 9-11 gånger på prognoserna för nästa år. Använder vi en multipel på 10 gånger finns knappt 30% uppsida på radarn.

| Bolag | Avkastning 1 år % | P/E 2024E | EV/Ebit 2024E | EV/Sales 2024E | Ebit-marginal 2024E % | Årlig tillväxt 2024E-2025E % |

| Kitron | 37,7 | 10,8 | 9,7 | 0,8 | 8,8 | 5,8 |

| Hanza | 73,3 | 12,3 | 9,7 | 0,8 | 8,7 | 9,4 |

| Incap | -60,5 | 8,1 | 5,2 | 0,7 | 12,7 | 12,0 |

| Inission | 56,7 | 10,4 | 8,6 | 0,6 | 7,3 | 5,0 |

| Note | -1,5 | 13,2 | 10,8 | 1,1 | 10,1 | 9,0 |

| Scanfil | 32,3 | 11,2 | 9,9 | 0,7 | 6,8 | 1,6 |

| Genomsnitt | 23,0 | 11,0 | 9,0 | 0,8 | 9,1 | 7,1 |

| Källa: Affärsvärlden / Factset | ||||||

Kitron har uppvisat en mycket stark operativ utveckling under 2023 med hög organisk tillväxt (29%) samt tydlig marginalexpansion. Under tredje kvartalet bromsade den organiska tillväxten in. Jämförelsetalen för 2024 är tuffare och vinsttillväxten kommer bromsa in.

Så agerar insiders

Det senaste året har insynspersoner köpt aktier för 0,2 Mkr i Kitron. Det är Kristoffer Asklöv som är operativ chef som köpte aktier runt 40 kronor i våras. Inga andra köp finns registrerade. Carsten Christensen som är VD för BB Electronics har sålt aktier för knappt 2,0 Mkr. Försäljningen gjordes i slutet av augusti till kurs 36-37 kronor.

Den 13 december kommer Kitron anordna en ny kapitalmarknadsdag och presentera nya mål samt guidning för 2024. Kitrons balansräkning är i okej skick (nettoskuld/Ebitda 1,7x) och det finns således visst utrymme för fler förvärv framåt.

Knäckfrågan för Kitron-aktien handlar mycket om huruvida nuvarande marginaler är uthålliga. När tillväxten bromsar in kan det bli tuffare. Uppsidan i aktien är helt okej givet marginaler kring 8-9%. Kitron är värd att ha under bevakning och det blir intressant att se vad som kommer fram på kapitalmarknadsdagen. Vi har ett neutralt råd på aktien.

| Tio största ägare i Kitron | Värde (MNOK) | Andel |

| Folketrygdfondet | 529,9 | 8,3% |

| ODIN Fonder | 469,6 | 7,4% |

| Egil Christen Dahl | 338,1 | 5,3% |

| MP Pensjon PK | 311,7 | 4,9% |

| AAT Invest AS | 264,0 | 4,1% |

| Montanaro | 201,2 | 3,2% |

| Nordea Funds | 192,1 | 3,0% |

| VJ Invest AS | 157,9 | 2,5% |

| Fondsfinans Kapitalforvaltning | 152,2 | 2,4% |

| DNB Asset Management AS | 138,3 | 2,2% |

| Fem största insiders utanför topp tio | Värde (MNOK) | Andel |

| Peter Nilsson | 84,8 | 1,3% |

| Cathrin Nylander | 34,8 | 0,5% |

| Zygimantas Dirse | 21,2 | 0,3% |

| Mindaugas Sestokas | 17,5 | 0,3% |

| Hans Petter Thomassen | 16,7 | 0,3% |

| Källa: Holdings | Totalt insynsägande: | 3,4% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser