Analys Nelly Group

Nelly: Ingen klädsam utveckling

| Nelly Group | |

| Börskurs: 10,00 kr | Antal aktier: 18,0 m |

| Börsvärde: 180 Mkr | Nettokassa: 83 Mkr (ex leasingskulder på 306,5 Mkr) |

| VD: Ludvig Anderberg | Ordförande: Mathias Pedersen |

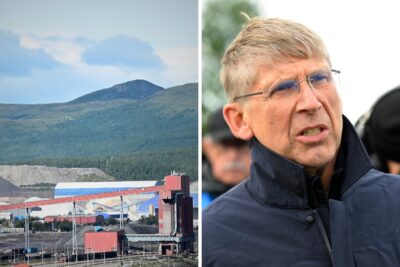

Nelly Group (10 kr) är ett av Nordens största e-handelsbolag som säljer kläder, smink och likande artiklar till unga tjejer. Det egna varumärket ”NLY by Nelly” står för runt 40% av omsättningen. Sortimentet kompletteras med cirka 350 externa varumärken. Kläderna och accessoarerna köps in från tillverkare.

Bolaget startades 2004 och har huvudkontor och lager i Borås. Nelly är särskilt starka inom produktkategorin klänningar och hade cirka 1,1 miljoner aktiva kunder senaste året. Bolaget har en marknadsandel på cirka 3-4% inom nischen i Norden.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 1 428 | 1 257 | 1 219 | 1 256 |

| – Tillväxt | +2,5% | -12,0% | -3,0% | +3,0% |

| Rörelseresultat | -39 | -57 | -12 | 22 |

| – Rörelsemarginal | -2,7% | -4,5% | -1,0% | 1,8% |

| Resultat efter skatt | -48 | -43 | -9 | 17 |

| Vinst per aktie | -2,66 | -2,39 | -0,50 | 0,95 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| P/E | -3,8 | e.m. | e.m. | 10,5 |

| EV/Ebit | -2,5 | e.m. | e.m. | 4,4 |

| EV/Sales | 0,1 | 0,1 | 0,1 | 0,1 |

Största ägare är Rite Ventures med 25% av aktierna. Rite är även största ägare i finska mjukvarubolaget Lemonsoft samt svenska e-handlaren Söder Sportfiske. Näst största ägare är Stefan Palm med 16,4%. Palm är VD och grundare av klädbolaget Lager 157 och sitter i Nellys styrelse sedan i våras.

Ludvig Anderberg är VD på Nelly sedan mitten av augusti i år (äger aktier för 0,2 Mkr). Han hade ett flertal ledande roller (CFO och tillförordnad VD) på Nelly mellan 2015-2018. Senast kommer Anderberg från VD-rollen på Mat.se.

Många e-handelsbolag fick ett rejält uppsving omsättningsmässigt 2020 och 2021 när näthandeln sköt i höjden. Nellys kundgrupp (unga tjejer) var redan vana att handla på nätet och där har effekten inte varit lika stor.

Enligt statistik från Postnords e-handelsbarometer växte kategorin kläder och skor med 16% år 2020 samt 17% ifjol. E-handelsandelen för kläder har stigit från 20 till drygt 30%. Under 2022 har den totala e-handelstillväxten varit negativ (-8%). Kategorin kläder och skor växte 3% i årets första kvartal och 1% i Q2.

Nelly har vuxit långsammare än marknaden som helhet de senaste åren och har således tappat marknadsandelar till konkurrenter som exempelvis Boozt, Bubbleroom, NDKD, Acne, Gina Tricot och Zalando.

Tidigare var Nelly en del av CDON/Qliro-koncernen med näthandelsplattformen CDON och betalningsförmedlaren Qliro. Koncernen delades upp i tre separata bolag hösten 2020. Att tidigare ha varit en del av koncern som haft fokus på renodling, avyttringar och särnotering har knappast gynnat Nelly.

Klen tillväxt

Bolagets tidigare finansiella mål som slopades under 2020 var att växa med 10% per år och tjäna 6% före avskrivningar (Ebitda). De tre senaste åren har tillväxten varit drygt 1% per år i snitt jämförelsevis. Rörelsemarginalen (Ebit) har varit negativ kring 3-4% senaste åren.

| Bolag | Genomsnittligt ordervärde | Returgrad |

| Nelly | 749 kr | 35% |

| Boozt | 811 kr | 35% |

| Bubbleroom | 852 kr | 48% |

| Zalando | 605 kr | 50% |

Senaste tolv månaderna stod den svenska hemmamarknaden för drygt 48% av intäkterna, övriga Norden för 47% samt resterande del (5%) genereras från länder utanför Norden. Nelly har slopat expansionsplanerarna utanför Europa och fokuserar numera på Norden.

Bruttomarginalen på koncernnivå uppgår till omkring 44-45% medan returgraden har pendlat mellan 34,4 – 34,8% år 2020 och 2021. Returgraden är i linje med Boozt men lägre än exempelvis Zalando.

Lagerflytt

För att förbättra konkurrenskraften flyttade Nelly under 2021 sitt centrallager från Falkenberg till Borås och investerade i en automatiserad lagerlösning från norska Autostore. Kalkylen är att det nya lagret ska höja effektivitet och leveranstakt samt spara cirka 35 Mkr per år i kostnader givet volymerna under 2020.

Hittills har Nelly inte fått ut effekterna. Lagerhanteringskostnaderna har däremot minskat i både absoluta tal samt som andel av omsättningen. Från och med fjärde kvartalet 2021 sker alla leveranser från det nya lagret i Borås. Vid halvårsrapporten i år uppgav ledningen i Nelly att kärnprocesserna i den nya automationslösningen fungerar väl. Bolaget uppger att intrimningsarbetet för att realisera 35 Mkr i årliga kostnadsbesparingar löper på enligt plan. Risken är att att bolaget inte får ut de bedöma effekterna.

Ingen kontinuitet

| VD | Period |

| Magnus Månsson | oktober 2012 – aug 2016 |

| Ludvig Anderberg (tf VD) | aug 2016 – jun 2017 |

| Jan Wallsin | juni 2017 – april 2018 |

| Anna Ullman Sersé | april 2018 – mars 2020 |

| Marcus Lindqvist (tf VD) | mars 2020 – nov 2020 |

| Kristina Lukes | nov 2020 – juni 2022 |

| Helena Karlinder-Östlundh (tf VD) | Juni 2022 – aug 2022 |

| Ludvig Anderberg | augusti 2022 – |

Nelly har bytt VD ett flertal gånger senaste åren, se sammanställningen i tabellen har bredvid. I juni fick tidigare VD Kristina Lukes sparken. I andra kvartalet tog Nelly kostnader på 10,5 Mkr vilket främst bestod av ersättning till VD och ledningsgruppsmedlemmar under uppsägningstiden.

Helena Karlinder-Östlundh utsågs till tillförordnad VD. Från mitten av augusti är Ludvig Anderberg VD på Nelly. Anderberg var själv tillförordnad VD på Nelly under cirka ett år 2016-2017. Under sommaren sade finanschef John Afzelius upp sig. Uppsägningstiden är sex månader och Nelly har inlett rekryteringsprocess för att hitta en ersättare.

Att det varit stökigt med flera byten av ledningspersoner senaste åren har inte heller gynnat bolaget.

Sparprogram

I augusti i år aviserade Nelly ett omfattande sparprogram som avser att minska den operativa kostnadsbasen med 40-50 Mkr på årsbasis. Det motsvarar en minskning på 15-19% jämfört med kostnadsnivån under räkenskapsåret 2021.

Åtgärderna omfattar personalneddragningar samt fortsatta effektiviserar i hela verksamheten. Inklusive sortiment, systemportfölj och kärnprocesser. “Vi kommer endast bli ett långsiktigt lönsamt bolag om vi har rätt fokus och även rätt storlek på vår organisation”, uppgav ledningen i Nelly. Kostnadsbesparingsprogrammet förväntas få full effekt från och med det andra kvartalet 2023.

Vidare kommer Nelly också att stegvis reducera bolagets marknadsföringskostnader under resterande del av 2022. Vilken effekt det kommer få på omsättningen är svårt att sia om men troligen kommer omsättningen att minska. Bolagets ambition är också att förbättra logistiken.

Sammanslagning på Lager?

Stefan Palm har grundat butikskedjan Lager157 som säljer kläder inom lågprissegmentet. Lager157 har idag ett femtiotal butiker runt om i Sverige. Bolaget har en imponerande tillväxthistorik och har vuxit med drygt 22% per år i snitt de senaste tio åren. Under perioden har rörelsemarginalen varit 13,4% i snitt.

| 2021 | Nelly | Lager157 | Nelly + Lager157 |

| Omsättning | 1428,4 Mkr | 1647,6 Mkr | 3076,0 Mkr |

| Tillväxt | 2,5% | 31,2% | 16,1% |

| Rörelseresultat | -38,6 Mkr | 345,0 Mkr | 306,4 Mkr |

| Rörelsemarginal | -2,7% | 20,9% | 10,0% |

Hösten 2021 började Stefan Palm som är VD på Lager157 att köpa aktier i Nelly. I slutet av augusti i år ägde Palm 16,4% av aktierna i Nelly. Stefan Palm sitter även i Nellys styrelse sedan bolagsstämman i våras. Kanske är det en ren finansiell placering från Palms sida? Men det går samtidigt inte att utesluta att Lager157 skulle vilja förvärva hela Nelly på sikt. Det är förstås enbart spekulationer från vår sida men det vore inte heller orimligt. Bolagen har dock lite olika kundgrupper då Nelly säljer hippa kläder till unga tjejer medan Lager157 fokuserar på basplagg till lågt pris.

I tabellen intill visas utvecklingen för Nelly och Lager157 samt hur räkenskaperna skulle se ut vid en potentiell sammanslagning. Då skulle en gemensam koncern omsätta cirka 3,1 miljarder och tjäna 10% i rörelsemarginal på en teoretisk pro forma-nivå för 2021.

Det borde finnas en hel del synergier mellan verksamheterna. Framför allt då Nellys kunder exempelvis skulle kunna lämna tillbaka sina returnerade varor fysiskt i butikerna vilket skulle minska returkostnaderna och stärka lönsamheten. Vid en potentiell affär kommer Nellys aktieägare dock troligen att bli utspädda.

Svagt första halvår

| Nelly | H1 2022 | H1 2021 |

| Omsättning | 627,5 Mkr | 708,5 Mkr |

| Tillväxt Y/Y | -11,4% | 2,1% |

| Returgrad | 38,2% | 33,6% |

| Lagerkost/oms | 16,5% | 17,3% |

| Kundkorg | 798 kr | 739 kr |

| Bruttomarginal | 46,0% | 45,0% |

| Bruttoresultat | 288,7 Mkr | 318,8 Mkr |

| Rörelsekostnader | 331,1 Mkr | 326,8 Mkr |

| Ebit | -42,4 Mkr | -8,0 Mkr |

| Ebit-marginal | -6,8% | -1,1% |

Första halvåret föll omsättningen med drygt 11%. Returgraden ökade med över 4 procentenheter.

Lagerhanteringskostnader som andel av omsättningen sjönk medan den genomsnittliga kundkorgen och bruttomarginalen stärktes. Rörelseresultatet pressades ytterligare.

Vid halvårsskiftet hade Nelly en kassa på 83,3 Mkr (185,3). Bolagets leasingskulder uppgick till 306,5 Mkr och är främst relaterade till bolagets automatiserade lager.

Varulagret uppgick till 249,9 Mkr (202,8).

Under andra halvåret 2022 räknar vi fortsatt med ett utmanade marknadsklimat och att Nelly minskar omsättningen.

| Svensk handel | E-handelstillväxt |

| Juni | -20% |

| Juli | -11% |

| Augusti | -13% |

Näthandeln fortsatte att falla i Sverige under juli och augusti enligt statistik från Svensk Handel och deras e-handelsindikator. På helårsbasis 2022 skissar vi på att Nelly omsätter drygt 1,25 miljarder. Det motsvarar ett tapp på cirka 12% jämfört med 2021. Nästa år räknar vi med 3% tapp och att omsättningen ökar 3% under 2024.

För Nellys del handlar det om att stabilisera försäljningen och realisera de kostnadsbesparingar bolaget utlovat. Levererar bolaget på sina mål är uppsidan stor. Vi räknar med en rörelsemarginal på runt 1,75 % år 2024.

Använder vi en multipel på 7 gånger rörelsevinsten finns 40% uppsida på sikt. Kan Nelly återgå till tillväxt och få ut effektiviteten kan aktien potentiellt bli en flerdubblare (optimistiskt scenario). Risken är att försäljningen fortsätter falla och att bolaget tappar marknadsandelar. Då är nedsidan stor och en emission kan krävas (pessimistiskt scenario).

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2023E-2024E % |

| Nelly | -71,0 | neg | neg | 0,1 | -1,0 | -2,5 |

| Boozt | -62,8 | 14,4 | 11,2 | 0,5 | 4,5 | 14,7 |

| Lyko | -47,3 | 45,3 | 35,4 | 0,8 | 2,3 | 18,8 |

| Footway | -80,9 | neg | neg | 0,4 | -4,5 | 16,0 |

| Zalando | -75,9 | 32,0 | 18,6 | 0,5 | 2,4 | 12,2 |

| Genomsnitt | -67,6 | 30,5 | 21,7 | 0,5 | 0,8 | 11,8 |

| Källa: Affärsvärlden / Factset | ||||||

Nelly har uppvisat svag operativ utveckling senaste åren. Att styrelsen bytt VD är positivt. Det är tydligt att det krävs stora förändringar för att få rätsida på den usla lönsamheten. Bolagets näst största ägare och styrelseledamot Stefan Palm har gjort det riktigt bra med Lager157. Ett potentiellt sammangående med Lager157 hade troligen varit bra ur en operativ synvinkel.

Om Nelly lyckas få ut de kostnadsbesparingar som de hoppas på återstår att se. Bevisbördan ligger definitivt på Nelly. Om Nelly når marginaler på 3-4% är uppsidan betydande. Aktien har sjunkit med 67% sedan årsskiftet. På insynsfronten noterar vi att bolagets nya VD Ludvig Anderberg köpt aktier för drygt 0,3 Mkr i slutet av augusti. Sedan dess är aktien ned drygt 40%.

Investerare som inte räds risknivån och vill ta rygg på en skicklig entreprenör i form av Stefan Palm kan överväga en post. Sammantaget blir rådet neutral.

| Tio största ägare i Nelly Group | Värde (Mkr) | Andel |

| Rite Ventures | 48,2 | 25,1% |

| Stefan Palm | 31,6 | 16,4% |

| Mandatum Life Insurance Company | 18,4 | 9,6% |

| eQ Asset Management Oy | 8,8 | 4,6% |

| Avanza Pension | 6,9 | 3,6% |

| Nelly Group AB | 5,2 | 2,7% |

| Anders Böös | 4,8 | 2,5% |

| Peter Lindell | 3,1 | 1,6% |

| Nordnet Pensionsförsäkring | 3,0 | 1,6% |

| Olle Sparringsjö | 2,7 | 1,4% |

| Fem största insiders utanför topp tio | Värde (Mkr) | Andel |

| Mathias Pedersen | 0,3 | 0,2% |

| John Afzelius | 0,3 | 0,1% |

| Ludvig Anderberg | 0,2 | 0,1% |

| Andreas Drougge | 0,1 | 0,1% |

| Maria Segergren | 0,1 | 0,1% |

| Källa: Holdings | Totalt insynsägande: | 42,0% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser