Analys IPO-guiden Kiliaro

Kiliaro: Bildgalleriapplikation med tillväxtambitioner

| Kiliaro | Augusti 2021 |

| VD: | Elie Komo |

| Styrelseordförande: | Peter Werme |

| Antal anställda: | 6 |

| Nyckelpersoners ägande: | Cirka 22 % |

| Lista: | First North |

| Teckningskurs: | 6,60 kr |

| Antal aktier ink. utspädn: | 8,9 miljoner |

| Börsvärde vid fulltecknad emission: | 58 Mkr |

| Nettokassa: | 9 Mkr |

| Resultatnivå, årstakt: | Cirka -5 Mkr |

| Källa: Affärsvärlden / Bolaget | Räknat på max antal aktier. |

Stockholmsbolaget Kiliaro (teckningskurs 6,60 kr) utvecklar och marknadsför en bildgalleriapplikation – kort och gott en app för delning och lagring av foto och video. Bolaget grundades i slutet av 2013 och har idag cirka 10 000 användare, varav ungefär 3000 betalande. Tjänsten kostar 19 kronor i månaden. Användarna har framför allt genererats genom bolagets samarbete med Tele2 Sverige och Tele2 Estland.

Målgruppen är privatpersoner där användare automatiskt kan dela bilder, ta del av och interagera med vänner och familjs foton och video. Konkurrensfördelarna som Kiliaro lyfter fram är att ingen annan aktör erbjuder kombinationen av automatisk delning, socialisering kring innehåll direkt från bildgalleriet, obegränsat lagringsutrymme, samt högt integritetsskydd. Bilderna försämras heller inte kvalitetsmässigt enligt bolaget. Kiliaros omsättning under första halvåret 2021 uppgick till 0,1 Mkr med ett rörelseresultat på -2,7 Mkr.

Kiliaro genomför nu en emission på 20,7 Mkr inför notering på First North. 3,2 Mkr avser kvittning av tidigare erhållet brygglån. Efter emissionskostnader väntas Kiliaro tillföras 14,4 Mkr. Drygt halva emissionen är på förhand säkrad av teckningsåtagare. Kiliaros största ägare, investmentbolaget First Venture tecknar aktier för 2,8 Mkr (inklusive kvittning för tidigare brygglån).

En unit består av fyra aktier samt två vederlagsfria teckningsoptioner. En unit kostar 26,40 kronor motsvarande 6,60 kronor per aktie. En teckningsoption ger rätt att teckna en ny aktie i Kiliaro för 6,60 kronor styck under perioden 12 september – 26 september 2022. Om teckningsoptionerna löses in om drygt ett år kan bolaget tillföras ytterligare cirka 10,4 Mkr. Kiliaro värderas till 37,7 Mkr före pengarna (pre money) inför den nu stundande emissionen.

Cirka två tredjedelar av emissionslikviden skall användas för strategiska rekryteringar inom försäljning, marknad och teknikutveckling. 15% skall gå till utbyggnad av serverkapacitet och 15% skall användas för marknadsföring. Resterande del (5%) avser löpnade driftskostnader.

DISCLAIMER

Disclaimer 1: Afv skriver analyser på så gott som alla bolag som ska notera sig. I fallet Kiliaro har Afv via bolaget fått ta del av finansiell info i förväg vilket medför att analysen publiceras redan i början av teckningstiden. Denna ”early look” har genomförts tack vare att Kiliaro också har köpt annonser av Afv för sin notering. Det ska dock starkt betonas att Afv-analysen inte på något sätt är betald av eller styrd av bolaget. Det är endast tidpunkten för publicering som kunnat tidigareläggas via ”early look”.

Disclaimer 2: Börsplus AB som är utgivare av Affärsvärlden är delägare i bolaget SKMG. SKMG är Certified Adviser till Kiliaro.

Läs mer om aktuella börsnoteringar på IPO-guiden

| IPO-GUIDE | Kiliaro |

| Lista | First North |

| Omsättning rullande tolv månader | 0,2 Mkr |

| Antal anställda | 6 |

| Teckningskurs | 6,60 kr |

| Rådgivare | Sedermera FK |

| Storlek på erbjudande | 21 Mkr (varav 100% nyemission) |

| Börsvärde vid IPO | Cirka 58 Mkr |

| Emissionskostnad | Cirka 3 Mkr (15,1% av erbjudandet) |

| Säkrad andel av IPO* | 50% |

| Investerare som ska teckna i IPO | First Venture, Johan Beijar via bolag, Henrik Tisell, Elie Komo privat + via bolag (50% i åtagande) |

| Garanter | – |

| Flaggor** | Två flaggor |

| Sista teckningsdag | 2021-09-06 |

| Beräknad första handelsdag | 2021-09-17 (11 dagars väntetid) |

| * Andelen av antalet aktier i erbjudandet som på förhand är säkrade via förbindelser (garantiåtagande/teckningsåtaganden). ** Särskild metodik. Se faktaruta nedan. Källa: Affärsvärlden / bolaget |

|

Två flaggor enligt Affärsvärldens IPO-guide

Affärsvärldens IPO-guide granskar alla noteringar efter 25 typfall av så kallade flaggor. Genomsnittet efter 351 granskade börsnoteringar är 1,4 flaggor för miljardbolag, 2,9 för småbolag och 3,8 för mikrobolag. En flagga är inte så allvarligt i sig utan mer en signal om att man som investerare bör fundera ett extra varv kring vissa aspekter.

Affärsvärldens IPO-guide hittar två flaggor i Kiliaro

# Hög emissionskostnad

För ett IPO-bolag med höga emissionskostnader är tolkningen att bolaget antingen är i penningknipa, att det varit oordning i bolaget och/eller att priset på aktien är fel. Rörliga ”säljarprovisioner” till rådgivare ska man vara extra skeptisk till. Affärsvärlden hissar flagg för alla bolag som är i sämsta fjärdedelen i sin storleksklass.

Kiliaro betalar cirka 3 Mkr i emissionskostnader, motsvarande 15,1 procent av erbjudandet.

# Märkliga avtal

Ofta redovisas väsentliga avtal i IPO-prospektet. Ibland framstår dessa avtal som obegripliga, märkliga eller med oklar koppling till affärsverksamheten.

Kiliaro har ett tagit upp ett lån från Almi som under 2020 omförhandlats till royalty. Det innebär att Almi erhåller 10% royalty-intäkter på försäljningen över fem år upp till lånets storlek om cirka 7,5 Mkr. IPO-guiden har valt att enbart upplysa om detta. Ingen flagga hissas således.

# Bristfällig information

Det är en flagga om man anar eller vet att det saknas viktig information i prospektet. Exempel på detta är att det saknas information om emissionskostnader, intressekonflikter, teckningsåtagare etc. Hit räknar vi också rejält vilseledande information.

Kiliaro har genomfört emissioner under 2020 och Q1 2021. Det framgår inte vad teckningskursen var. Kiliaro visar heller inte alla teckningsåtagare i aktuell IPO. Enbart teckningsåtagare från styrelse och ledning visas. IPO-guiden hissar en flagga.

# CV med plumpar

För investerare är det relevant att känna till om nyckelpersoner har ett “bagage” av exempelvis konkurser, tvister, åtal eller andra potentiella “plumpar”. En (lindrig) gång är ingen gång men två gånger kan vara en gonggong.

Styrelseledamot Johan Beijar har varit ledamot i ett bolag som försattes i konkurs under början av 2021. Affärsvärldens IPO-guide brukar inte hissa flaggor vid enstaka konkurser. Även i detta fall avstår IPO-guiden från att hissa en flagga.

AFFÄRSVÄRLDENS SYN PÅ KILIARO

Det här är ett utvecklingsbolag utan betydande intäkter och med högtflygande planer, alltså en förhoppningsaktie. Analys av förhoppningsbolag kräver andra metoder än vanliga börsaktier. Se även faktaruta längst ner.

1. INCITAMENT NYCKELPERSONER

De största ägarna i Kiliaro är investmentbolaget First Venture Sweden, som kommer äga knappt 27% av aktierna efter förestående emission. First Venture noterades på First North i början av juli i år. Huvudägarna tecknar aktier för 2,8 Mkr vid emissionen varav 0,9 Mkr avser kvittning för ett tidigare brygglån. Kiliaros ordförande Peter Werme är en av grundarna tillika styrelseordförande för First Venture. Werme äger drygt 3% av kapitalet i First Venture.

Elie Komo är VD på Kiliaro sedan januari 2021. Komo äger inga aktier men tecknar aktier privat och via bolag för totalt 140 000 kronor. Komo innehar även 300 000 teckningsoptioner. Fem teckningsoptioner ger rätt att teckna en ny aktie i bolaget till 7,50 kronor per aktie från 1 september 2023 – 30 juni 2024.

Samtliga av Kiliaros fyra grundare (Arian Bahrami, Amir Shariat, Andreas Andersen och Jonas Samuelsson) är fortsatt operativa i bolaget. Arian Bahrami är tidigare VD på Kiliaro och sitter även i styrelsen. Bahrami äger knappt 7% av aktierna efter genomförd emission. De andra tre medgrundarna äger 5,5% vardera efter emissionen. Styrelseledamöterna Johan Beijar och Henrik Tisell äger 1,3% respektive 0,5% av aktierna.

Huvudägarna First Venture samt styrelse och ledning har ingått lock up-avtal om att inte sälja några aktier 12 månader framåt räknat från notering.

2. TRACK RECORD NYCKELPERSONER

VD Elie Komo har många års erfarenhet från ledande positioner i startups och tillväxtbolag. Komo kommer närmast från VD-rollen på Watch it Live, som säljer skräddarsydda sport- och evenemangsresor. Dessförinnan har Komo arbetat som försäljningschef för Bisnode (som tidigare ägdes av Ratos) och som affärsutvecklingschef och säljdirektör på teleoperatören 3 Sverige. Komo har också varit affärsutvecklingschef och försäljningschef på Groupon Sverige samt VD för Groupon Norge.

Arian Bahrami är medgrundare av Kiliaro och arbetar numera som teknisk chef (CTO) och produktchef på bolaget. Bahrami har tidigare grundat och varit VD för bildbanken Mostphotos som Bahrami därefter sålde. Samtliga av bolagets fyra grundare har bakgrund inom data och programmering.

Styrelseordförande Peter Werme har arbetat med riskkapital i 15 år och driver idag First Venture. Werme är även ordförande i Humble Group. 5 av 7 personer i styrelse och ledning har tillträtt positionen senaste året.

3. TROVÄRDIGHET PRODUKT OCH STRATEGI

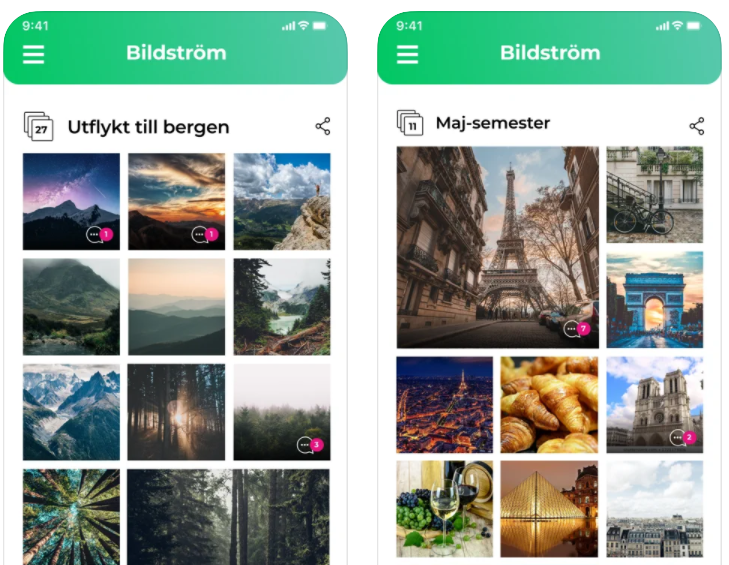

Kiliaros app har idag cirka 10 000 användare och den lanserades för 4-5 år sedan. Appen finns tillgänglig på Apple App Store och Google Play men också på nätet. Genom Kiliaros app kan användare dela och lagra foto och video. Funktioner med automatisk delning och chatt/kommentarsfunktion finns också. Bolagets reklamfilm om hur tjänsten fungerar finns här.

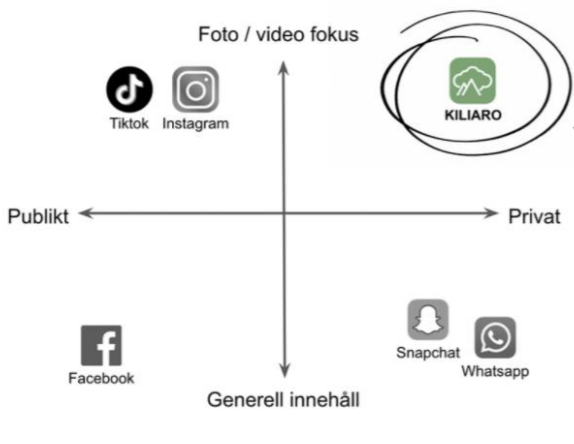

Applikationer och tjänster som Facebook, Instagram, Tiktok, Snapchat, Whatsapp och molntjänsten Dropbox har hundratalsmiljoner användare eller mer. Kiliaro menar själva att det idag inte finns någon direkt konkurrent som har ett likartat erbjudande med lagring och sociala funktioner.

Bilden nedan är från Kiliaros prospekt och visar bolagets marknadsposition. Tiktok, Instagram och Facebook har ett fokus på socialisering. Tjänsterna kan hantera bilder men saknar enligt Kiliaro användarvänliga lagringsmöjligheter och organisering av bildgallerier.

En annan konkurrensfördel som Kiliaro framhäver är deras fokus på integritet och användardata. Bolag som Facebook och Instagram säljer ofta användardata för att generera reklamintäkter.

En internationell undersökning visade att sju av tio respondenter var oroade över hur techbolagen samlar in och använder personlig data. Kiliaro säljer ingen användardata till tredje part och har heller inga reklamintäkter. Bolaget äger sina servrar för att kunna skapa en attraktiv prismodell. Filerna är krypterade och lagrade. Bilder som delas i chattflöden i exempelvis Whatsapp försvinner snabbt i en organiserad historik och tappar bildkvalitet, menar Kiliaro.

Kiliaros tjänst kostar 19 kronor i månaden och då får användare obegränsat lagringsutrymme. Andra tjänster som iCloud, Google One och Dropbox har gratisversioner som omfattar mellan 2 GB – 15 GB. Användaren behöver alltså lagra mer än 200 GB för att Kiliaros tjänst skall vara billigare än konkurrenterna. Kiliaros användare äger bilderna själva och appen är gratis att ladda ned för den som enbart vill kommentera och socialisera i appen och inte lagra bilder.

| Lagringsutrymme | Apple (iCloud) | Google One | Dropbox | Kiliaro |

| 2 GB | Gratis | – | ||

| 5 GB | Gratis | – | ||

| 15 GB | Gratis | – | ||

| 50 GB | 9 kr / månad | – | ||

| 100 GB | 19 kr / månad | – | ||

| 200 GB | 29 kr / månad | 29 kr / månad | – | |

| 1 TB | 89 kr / månad | 99 kr / månad | ca 100 kr / månad | – |

| Obegränsat lagringsutrymme | Nej | Nej | Nej | Ja |

Kiliaros plattform är byggd i Go vilket är ett programmeringsspråk som ursprungligen utvecklats av Google och som används på bred front. Utvecklingen av appen sker internt på bolaget samt med hjälp av bolagets samarbetspartner i Polen. Kiliaro framhäver att samtliga komponenter i appen har valts för att möjliggöra skalning och att kunna säkerställa att trafiken och användandet kan öka närmast oändligt. Sedan 2014 har cirka 30 Mkr investerats i teknologin. Plattformen har så kallade öppna API:er vilket innebär att tjänsten kan integreras tillsammans med partners. Kiliaro har egen kundtjänst.

Appen har som sagt 10 000 användare idag. 4-5 år efter lansering är det inga superimponerande siffror. VD Elie Komo förklarar det med att bolaget tidigare inte haft kommersiellt fokus utan i stället lagt tid och energi på att utveckla produkten. Stor del av Kiliaros användare har tillkommit genom bolagets samarbete med teleoperatören Tele2 i Sverige och Estland. Men även organisk tillväxt.

Konkret har Tele2-kunder (med unlimited-abonnemang, omkring 150 000–200 000 personer) fått erbjudande om att använda Kiliaro-appen. Bland kunder som exponerats mot Kiliaro-appen blev cirka 5% användare, varav cirka 20% betalande användare. 25% av de betalande användarna genererar i sin tur en ny kund (kallad organisk användare). Kiliaro förväntar sig att den organiska tillväxten väntas bli 1:1 i takt med att Kiliaro når ut till fler och fler användare.

Affärsmodellen baseras på tre olika ben.

- Intäktsdelning, där partner och Kiliaro delar på intäkten för en betalande kund under en given period.

- Partnern inkluderar Kiliaro i sitt erbjudande och på så sätt betalar för sina användare direkt till Kiliaro.

- Kiliaro får 100% betalt per användare och partner tar del av Kiliaros mervärde för att öka kundnöjdhet, minska churn (kundbortfall) och få ett attraktivare erbjudande.

Gällande samarbetet med Tele2 så är det intäktsdelning som gäller. Partnerskapet med Tele2 Sverige ger Kiliaro 5,5 kronor i månaden per användare. Kiliaro får alltså knappt 29% av den totala intäkten. Avtalet med Tele2 Sverige signerades i april 2017 och löpte ut i april 2018. Partnerskapet har dock fortsatt och kundtillströmningen genom samarbetet fortsätter, enligt Kiliaro. Partnerskapet med Tele2 Estland bygger på intäktsdelning där partnerna erhåller 9,50 kronor vardera per användare (50% var) och är pågående.

Kiliaro har månatlig kundtapp – på branschspråk kallat churn, på endast 0,2%. Det är en mycket konkurrenskraftig siffra. Om mjukvarubolag har en churn understigande 5% så brukar det vara riktigt bra. Troligtvis är en churn på under 1% inte hållbart på längre sikt i takt med att antalet användare växer betydligt. Men den låga churnen tyder ändå på att nuvarande kundbas är nöjd med tjänsten. Användarrecensionerna är överlag bra.

Bolagets tillväxtstrategi framöver bygger på dels på partnerskap med även organisk tillväxt via nätverkseffekt och spridning från befintliga användare till nya användare. Utöver samarbetet med Tele2 Sverige och Tele2 Estland har Kiliaro inga andra liknande partnerskap.

Att Kiliaro kan attrahera nya partners är en mycket central värdedrivare för att kunna skapa uthållig användartillväxt. Samtidigt gäller det att öka konverteringen av betalande användare. Bolagets målsättning är att sluta två till tre nya partnerskap innan årets slut. Branscher som Kiliaro fokuserar extra på är teleoperatörer, försäkringsbranschen och detaljhandeln. Det hade varit ett starkt signalvärde om samarbetet med Tele2 hade kunnat utökas. Kiliaro har redan ett befintligt samarbete med Tele2 och det är sannolikt enklare att utöka detta än att sluta ett helt nytt.

Under andra halvåret 2021 väntar även expansion till Danmark, Norge och Finland. Appen skall översättas till respektive lands språk. Kiliaro har även ett antal finansiella mål både gällande omsättning och resultat samt användartillväxt. Under 2021 siktar bolaget på 200 000 användare. Det skulle innebära tjugo gånger fler användare fram till årsskiftet 2021/2022. Det låter ambitiöst.

Samtidigt skall antalet betalande användare vara tio gånger större (30 000 st). Omsättningsmålet är 1 Mkr för 2021. Även det låter högt. Kiliaro omsatte 112 000 kronor första halvåret i år. Men inget är förstås omöjligt.

2023 siktar bolaget på 6 miljoner användare och gå break-even vid halvårsskiftet samma år (30 juni 2023). Marginalambitionerna är också höga. 18 Mkr i rörelseresultat före avskrivningar (Ebitda) innebär en marginal på 36%. Givet mjukvaruinslaget och om bolaget når volymerna gällande antalet användare så är marginalmålet säkerligen rimligt. Många mjukvarubolag har högre marginaler än så.

| Finansiella mål | Idag | 2021 | 2022 | 2023 |

| Antal användare | 10 000 st | 200 000 st | 750 000 st | 6 000 000 st |

| Varav betalande användare | 3 000 st | 30 000 st | 85 000 st | 900 000 st |

| Omsättning | 0,1 Mkr | 1 Mkr | 5 Mkr | 50 Mkr |

| Ebitda | -2,5 Mkr | -9 Mkr | -13 Mkr | 18 Mkr |

| Ebitda-marginal | Neg | Neg | Neg | 36% |

Från första halvåret 2022 kommer Kiliaro förutom partnerskap också att använda sig av influencers och bloggar, så kallade ambassadörer, som har en profil inom nischen fotografering. Strategin bygger på en liknande modell som B2B-samarbeten. Där Kiliaros ambassadör (influencer/bloggare) får en viss procent av en betalande kund. Kiliaro får en slags riskfri marknadsföring mot potentiella slutkunder och behöver inte lägga ned stora marknadsföringskostnader. Det låter som en sund strategi.

Kiliaro har därutöver ambition att vidareutveckla ett antal nya funktioner i appen. Några funktioner listas nedan:

- ”Kontaktlista”. Gör det möjligt att integrera kontaktlista från telefonboken.

- ”Lokalisation”. Utökade möjligheter att anpassa språk och betallösningar utifrån användarens geografiska position.

- ”Event sharing”. Möjlighet att enkelt ta del av och dela foton från större och mindre events som personer med Kiliaro i realtid.

- ”Redigering” Utökade redigeringsfunktioner i appen.

- ”Organisering” Vidareutveckling av arkivering och organisering via bildigenkänning.

- ”Framkallning” Möjlighet att enkelt framkalla bilder direkt via appen.

Gällande de tre sista punkterna redigering, organisering och framkallning avser Kiliaro att samarbeta med en partner inom respektive kategori/område.

4. NÖDVÄNDIGA ANTAGANDEN I OPTIMISTISKT SCENARIO

Här är de saker som mer eller mindre måste inträffa för att Affärsvärldens optimistiska scenario för bolaget ska kunna inträffa.

- Kiliaro ökar antalet användare och betalande användare väsentligt

Att Kiliaro når bred marknadsacceptans med appen är den absoluta viktigaste värdedrivaren för bolaget. Likaså att användarna är beredda att betala 19 kronor i månaden för att använda tjänsten.

OPTIMISTISKT SCENARIO

| Kiliaro | Idag | Tänkbart 2024 | |

| Avklarad milstolpe | Utvecklad app och 10 000 användare | 20 Mkr omsättning och cirka 130 000 betalande användare | |

| Kommande värdedrivare (i) | Nya partnerskap och användare | Ökad konvertering till betalande användare, nya marknader | |

| Värderingsmodell (ii) | e.m | EV/S 10x | |

| Resultatnivå, årstakt | -5 Mkr | neg | |

| Börsvärde, Mkr (iii) | 58 Mkr | 200 Mkr | |

| Optimistisk vinstchans (iv) | 230% | ||

TABELLFÖRKLARING OPTIMISTISKT SCENARIO

Tabellen visar bolaget i dag samt ett tänkbart framtida optimistiskt scenario. Detta är alltså inte Affärsvärldens huvudscenario. Huvudscenariot för förhoppningsbolag är att det oftast slutar med en stor förlust för investerarna.

(i) Värdedrivare är de enligt Affärsvärlden enskilt viktigaste aktiviteterna och målen för bolagets utveckling. Exempel på värdedrivare i förhoppningsbolag är: licensavtal, regulatoriska godkännanden, genombrottsorder, kundintag, nya marknader, nya råvarufyndigheter, nya forskningsdata, produktlanseringar etc.

(ii) Värderingsmodell: Vad är viktigast för hur aktien prissätts på börsen? Enklast är det om man har vinster eller omsättning att utgå ifrån som kan ge en värderingsmultipel som P/e-tal, EV/EBIT eller EV/Sales. Annars är man hänvisad till en grov skattning av vad som vore ett rimligt börsvärde i en tänkt framtid efter att bolaget klarat av flera värdedrivande milstolpar längs vägen.

(iii) Börsvärde idag avser aktuell börskurs och vid full utspädning. Börsvärdet i en tänkbar framtid avser Affärsvärldens (ofta svåra) bedömning av vad som kan vara ett rimligt framtida börsvärde i ett läge där Affärsvärldens optimistiska antaganden om utvecklingen slagit in.

(iv) Optimistisk vinstchans är en förenklad skattning av potentialen i aktien på några års sikt. Detta är starkt förenklat och tar inte hänsyn till mindre finansieringsbehov eller exakt nettoskuld/kassa. Större bedömda finansieringsbehov är dock inkluderade vilket i så fall anges i tabellen och/eller i analysen.

Kiliaro har höga ambitioner kring användar- och omsättningstillväxt. Vi skissar generöst på 130 000 betalande användare år 2024. Det skulle innebära intäkter på cirka 20 Mkr räknat på nuvarande pris mot konsument och en intäktsdelningsmodell där två tredjedelar tillfaller Kiliaro.

Givet fortsatt goda tillväxtutsikter skissar vi på att en multipel på 10 gånger omsättningen. Det innebär ett börsvärde på 200 Mkr eller en uppsida på 230%.

Snabbväxande mjukvarubolag med återkommande intäkter värderas för tillfället högt på börsen. Vårt optimistiska scenario bygger på att det kommer vara så även framöver.

PESSIMISTISKT SCENARIO

Den stora risken är att Kiliaro-appen inte når tillräckligt bred acceptans och att antalet betalande användare inte når förväntningarna. Givet nuvarande förlusttakt och negativt kassaflöde finns risken att bolaget behöver ta in pengar kommande år.

Att teckningsoptionerna har samma teckningskurs som i nuvarande emission skulle kunna tyda på att bolaget är angelägna om att teckningsoptionerna löses in om ett drygt år. Om Kiliaro inte ökar antalet användare väsentligt är nedsidan i aktien kort och gott stor och investerare kan förlora hela insatsen.

AFFÄRSVÄRLDENS SLUTSATS

Huvudscenariot för förhoppningsbolag är att det över tid slutar med en stor förlust för investerarna.

Kiliaros bildgalleriapplikation kan fylla ett behov hos personer som värdesätter hög integritet och en reklamfri applikation. Den stora utmaningen är att öka marknadsacceptansen och antalet användare väsentligt. Där partnerskap med en B2B-aktör sannolikt kommer vara en nyckelfaktor.

Ledning och styrelse verkar ha relevant erfarenhet. Bolagets fyra grundare är fortsatt operativt aktiva. Insynsägandet är överlag okej. VD Elie Komo tecknar aktier för 140 000 kronor och har exponering via optionsprogram. CFO Pia Johansson äger inga aktier eller optioner.

Kan Kiliaro växa i linje med bolagets finansiella mål är uppsidan sannolikt stor. Det tror vi dock är optimistiskt. Vi landar i en neutral hållning. Men bevisbördan ligger på Kiliaro.

SÅ SER AFFÄRSVÄRLDEN PÅ FÖRHOPPNINGSBOLAG

Vid investeringar i entreprenörsbolag utan intäkter men med högtflygande planer bör man enligt Affärsvärldens åsikt börja med nyckelpersonerna i projektet.

- Har nyckelpersonerna rätt incitament och engagemang för att göra det långa och hårda arbete som krävs för att lyckas? Saknas detta incitament kan man ofta stryka aktien som köpkandidat redan här.

- Har nyckelpersonerna erfarenhet och historik med sig som gör det troligt att de har rätt förutsättningar för att ta projektet till framgång? Det gör enorm skillnad om entreprenören har relevanta framgångar i bagaget eller ej. Detta är en väldigt subjektiv och därmed svår bedömning men den bakomliggande tanken är robust. Nämligen att en förstklassig ledning med en halvdan affärsidé är långt mycket bättre än en förstklassig affärsidé i händerna på en halvdan ledning.

- Hur trovärdig är strategin och produkten? Denna fråga kan besvaras på flera nivåer. Från höftskott till datainsamling i McKinsey-klass. Vi lägger oss på en nivå någonstans där emellan där nedlagd analystid får styras av hur intressant investeringen ser ut att vara i övrigt. En mycket intressant aktie förtjänar en mer grundlig research än ett börsbolag som vi på andra grunder bedömer som helt ointressant. Dessa bedömningsgrunder kan vara saker som frågorna 1–2 ovan eller potentialen, värderingen eller något annat.

- Nödvändiga antaganden i optimistiskt scenario. Investeringar i förhoppningsbolag handlar helt och hållet om att skissa på hur uppsidan ser ut och därefter utsätta detta optimistiska scenario för ”konstruktiv kritik”. Om aktien står pall för trycket så kan det vara en intressant investering.

En metod är att lista vilka antaganden man nödvändigtvis måste göra för att det optimistiska scenariot ska besannas. Exempel på sådana antaganden kan vara:

- Kundtillväxten ökar

- Positiva forskningsresultat (Life Science)

- Framgångsrik lansering utomlands

- Lyckad prospektering (råvarubolag)

- Inget priskrig från stark konkurrent

- Nyckelpersonerna klarar att verkställa strategin

Vi ser det alltså som mindre meningsfullt att skissa på det mest sannolika utfallet för en förhoppningsaktie eftersom det utan undantag är att investerarna över tid gör en stor förlust.

Affärsvärldens slutsats

Förhoppningsbolag är svårbedömda och inslaget av oförutsägbarhet är större än för aktier i rörelsedrivande bolag. Som en påminnelse om det stora inslaget av slump så graderar Affärsvärlden sin syn på förhoppningsbolag som sidorna på en tärning. Där tärningsutfallen:

1 eller 2 = Sälj

3 eller 4 = Neutral

5 eller 6 = Köp

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser