Analys Tomra

Pantat med Tomra

| Tomra | |

| Börskurs: 165,00 NOK | Antal aktier: 296,0 m |

| Börsvärde: 48 847 MNOK | Nettoskuld: 2 566 MNOK |

| VD: Tove Andersen | Ordförande: Johan Hjertonsson |

Tomra (165 NOK) är en norsk maskintillverkare verksam inom returautomater för pantburkar, men också industriella sorteringsmaskiner för återvinningsbranschen och matindustrin.

Största ägare är investmentbolaget Latour vars VD Johan Hjertonsson är ordförande i Tomra. Latour äger 21% av aktierna. VD i Tomra sedan augusti 2021 är Tove Andersen som äger aktier för 2 miljoner norska kronor. Hon har dessförinnan en längre karriär i den norska gödseltillverkaren Yara i ryggen, senast som högsta chef för det bolagets europeiska division.

| Affärsvärldens huvudscenario | 2021 | 2022E | 2023E | 2024E |

| Omsättning | 10 909 | 12 000 | 11 400 | 12 312 |

| – Tillväxt | +9,7% | +10,0% | -5,0% | +8,0% |

| Rörelseresultat | 1 553 | 1 440 | 1 140 | 1 477 |

| – Rörelsemarginal | 14,2% | 12,0% | 10,0% | 12,0% |

| Resultat efter skatt | 1 092 | 1 002 | 738 | 1 025 |

| Vinst per aktie | 3,69 | 3,40 | 2,49 | 3,50 |

| Utdelning per aktie | 3,00 | 2,00 | 2,50 | 3,00 |

| Direktavkastning | 1,8% | 1,2% | 1,5% | 1,8% |

| Avkastning på eget kapital | 19% | 15% | 11% | 14% |

| Avkastning på operativt kapital | 39% | 31% | 22% | 30% |

| Nettoskuld/Ebit | 0,9 | 1,7 | 1,5 | 1,1 |

| P/E | 45,3 | 49,2 | 67,2 | 47,8 |

| EV/Ebit | 33,6 | 36,2 | 45,7 | 35,3 |

| EV/Sales | 4,8 | 4,3 | 4,6 | 4,2 |

Inte så korkat med pant

Norge var ett av de första länderna i världen att introducera ett retursystem med pant för påfyllningsbara glasflaskor som daterar till 1900-talets början. Det har varit något av en föregångsbild för andra marknader även om systemen utvecklats en hel del sedan dess.

Tomra grundades dock först 1972 av bröderna Petter och Tore Planke som tog sig an marknaden med en maskin för automatiserad retur av glasflaskor – det vi i dagligt tal kallar för pantautomater eller på branschspråk Reverse Vending Machines (RVMs). De installerade samma år deras första handbyggda prototyp på en stormarknad i Oslo.

Bolaget såg stora internationella framgångar under 1980-talet och hade i slutet av 1990-talet växt till en koncern med miljardförsäljning.

Sortering löser tillväxtproblemet

RVM-marknaden har fortsatt växa sedan dess och Tomra lyckats bibehålla sin världsdominans med en marknadsandel kring 70%. Tillväxten kommer dock stötvis när det införs pantsystem i nya länder. Men det kan gå åratal utan att så sker.

I början av 2000-talet sökte Tomra därför nya tillväxtmöjligheter och klev in på marknaden för industriella sorteringsmaskiner genom ett antal strategiska förvärv. Hit har Tomra genom åren allokerat mycket kapital och sorteringsmaskinerna står numer för omkring halva koncernens omsättning – och har nått respektabla världsmarknadsandelar på 25-60% beroende på användningsområde.

För ett par år sedan bröts sorteringsaffären upp i två separata segment: Food och Recycling. Inom Food utvecklar bolaget sorteringsmaskiner för den globala matindustrin. Exempelvis för att separera frukt och grönsaker av olika kvalitet från varandra.

Inom Recycling tillverkar bolaget sorteringsmaskiner för återvinningsindustrin. Det kan till exempel handla om att sortera ut återvinningsbara plastflaskor ur ett osorterat avfallsflöde.

Reglering driver tillväxt

“EU Single-Use Plastic Directive” är exempel på nytillkommen (2021) EU-reglering som gynnar bolaget. Direktivet ställer krav på ökad återvinning i medlemsländerna och är riktat specifikt mot plastflaskor. Där finns uttalade mål om 77% återvinningsgrad av plastflaskor till 2025 och 90% till 2029. Historisk data tyder på att så höga siffror är mycket svåra att nå utan pantsystem. Och risk för stämning finns för de medlemsländer som inte sköter sig.

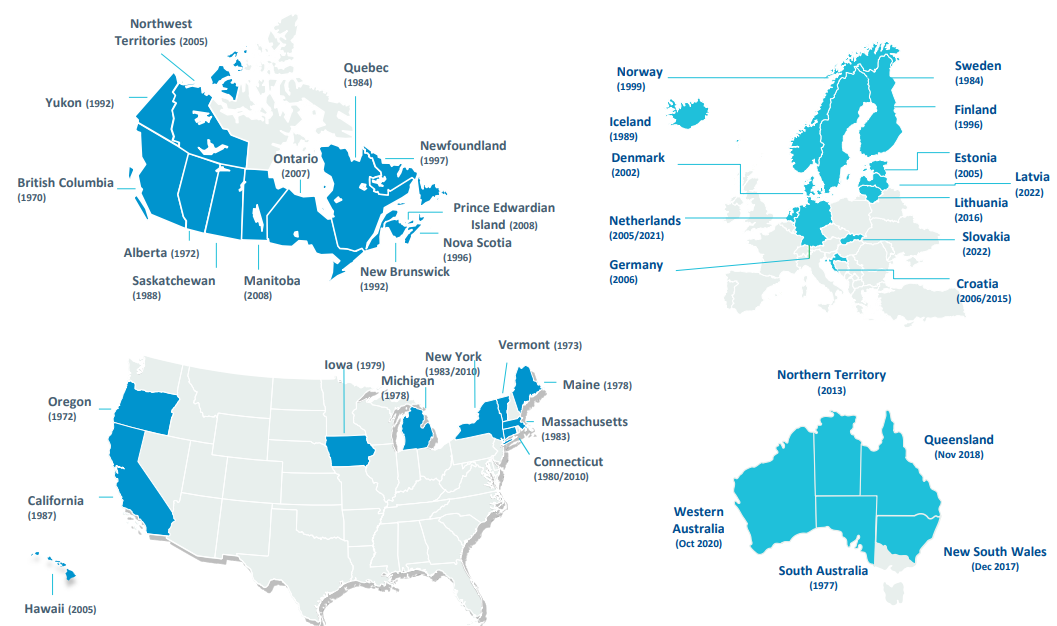

Ett antal europeiska länder har redan beslutat införa pantsystem så som Skottland (augusti 2023), Rumänien (november 2023), Irland (2023) och Österrike (2025). Andra stora länder som Spanien och Frankrike verkar inte vara i fas för att nå målen och utvärderar därför olika lösningar, däribland pantsystem. Där är dock inget beslutat än. Bilden nedan visar nuvarande pantmarknader.

Även inom affärsområdet Recycling finns gynnsam reglering på plats i form av “EU Packaging and Packaging Waste Directive”. Det sätter upp återvinningsmål för ett antal olika material, däribland plast som Tomra främst jobbar med idag. Utveckling av lösningar inom nya materialslag så som trä, textilier och olika metallegeringar pågår dock.

Någorlunda återkommande intäkter

Globalt har Tomra drygt 80 000 installerade returautomater i drift med en genomsnittlig livslängd runt 10 år. Av affärsområdet Collections totala intäkter utgörs 60% av maskinförsäljning och merparten av detta är stabila ersättningsintäkter för befintliga automater som nått sin fulla livslängd. Ytterligare dryga 20% utgörs av serviceintäkter.

Men även om det är stater som beslutar om införandet av ett pantsystem så är det ofta handlarna som köper och äger utrustningen, som i Sverige. Ifall butikerna går på knäna av skenande elpriser kanske det är mer lockande att piffa till den gamla automaten än investera i en ny. Åtminstone i det korta perspektivet.

Tunga investeringar

Än tyngre investeringar gör kunderna inom affärsområdena Recycling och Food. Recycling har förvisso en del kommunala avfallshanteringskunder, men merparten är privata företag med affärsmodell att på ett eller annat sätt göra om ett avfallsflöde till ny råvara eller färdiga återvunna produkter som PET-flaskor eller aluminiumprofiler.

Här är priset på den återvunna råvaran en viktig komponent i lönsamhetskalkylen för en ny fabrik eller produktionslina. Fortfarande är priserna på en ganska hög nivå vilket brukar vara gynnsamt för efterfrågan på Tomras utrustning. Många råvaror tycks dock bli billigare nu och så brukar det ju vara i en lågkonjunktur. Här finns alltså risk att det blir sämre vilket vissa mindre kunder i branschen redan oroar sig för, enligt Tomra.

Inom Food är det livsmedelsbolag som hanterar till exempel potatis, tomater eller bär som är kunder. Det är en industri som växer med ökad befolkning och växande medelklass. Men som i ett kortare perspektiv drivs av tunga investeringar i nya fabriker som kanske skjuts på framtiden om både konjunktur- och efterfrågeläge är osäkert.

Tomra i ett huvudscenario

Vid finanskrisen 2009 tappade bolaget 14% av intäkterna i lokal valuta samtidigt som rörelsemarginalen föll från 12,6% till 8,8%. Då var bolaget dessutom i betydligt större utsträckning fokuserat på den mer stabila pantautomatsaffären.

Samtidigt är ett antal nya pantmarknader på väg att öppnas upp vilket borde ge tillväxt även om vissa kunder avvaktar med att ersätta maskiner som närmar sig sin tekniska livslängd. Inom Recycling och Food tror vi däremot det kan bli tuffare. Allt som allt räknar vi med att intäkterna faller 5% 2023 för att sedan återhämta sig något 2024.

| Tomras finansiella mål | Mål | Utfall 2021 |

| Tillväxt | 15% årligen | 16% lokal valuta |

| Ebita-marginal | 18,0% | 16,2% |

| Utdelning | 40-60% av vinsten | 45% (81% inkl. extrautdelning) |

| Kreditbetyg | Investment grade (> BBB-) | A- |

Rörelsemarginalen har redan pressats från 13,6% första tre kvartalen i fjol till 11,3% i år. Detta på grund av kostnadsinflation som Tomra nu försöker möta med prishöjningar.

Om intäkterna sjunker nästa år tror vi rörelsemarginalen faller ytterligare till 10% för att i ett (förhoppningsvis) mer normalt 2024 återgå till 12%. Historiskt har Tomra haft drygt 13% marginal i snitt.

Nyckeltal för ett antal maskintillverkare

Tabellen nedan visar ett antal olika maskin- och utrustningstillverkare som verkar mot diverse olika industrier och branscher.

| Bolag | Avkastning 1 år % | P/E 2023E | EV/Ebit 2023E | EV/Sales 2023E | Ebit-marginal 2023E % | Årlig tillväxt 2023E-2024E % |

| Tomra | -37,6 | 36,6 | 27,3 | 3,8 | 13,9 | 11,0 |

| Envipco (pantautomater) | -1,9 | 18,8* | 12,1* | 1,5 | 0,8 | 41,5 |

| Nibe (värmepumpar m.m.) | -28,5 | 39,6 | 30,8 | 4,4 | 14,2 | 11,8 |

| Atlas Copco (kompressorer m.m.) | -8,7 | 20,1 | 16,4 | 3,6 | 22,0 | 5,5 |

| Munters (fukt- och temperaturutrustning) | 28,5 | 15,7 | 13,4 | 1,6 | 11,6 | 17,3 |

| Alfa Laval (värmeväxlare, separatorer, pumpar) | -24,4 | 17,1 | 13,5 | 2,1 | 15,1 | 8,2 |

| Assa Abloy (lås- och entresystem) | -9,6 | 17,6 | 14,0 | 2,2 | 15,5 | 7,4 |

| Mycronic (utrustning för elektronikproduktion) | -14,9 | 23,2 | 18,0 | 3,1 | 17,1 | 1,8 |

| Autostore (automatiserade lager) | -46,1 | 28,8 | 23,8 | 9,3 | 38,8 | 22,2 |

| AKVA Group (fiskodlingsutrustning) | -38,2 | 22,2 | 19,5 | 0,9 | 4,4 | 9,9 |

| GEA Group (maskiner till matindustrin) | -13,9 | 16,5 | 11,7 | 1,2 | 9,9 | 4,6 |

| Genomsnitt | -17,8 | 23,3 | 18,2 | 3,0 | 14,9 | 12,8 |

| Källa: Factset. *För Envipco avser P/E och EV/Ebit värdering för 2024E. | ||||||

Värd priset?

Ställer man företagsvärdet i relation till rörelseresultatet (EV/Ebit) är det endast superbolaget och energikrisvinnaren Nibe som handlas högre än Tomra, av bolagen i tabellen ovan. Samtidigt tror vi utsikterna är betydligt mer mörka för Tomra vars industriella sorteringsmaskiner riskerar tappa intäkter om konjunkturen försämras och råvarupriserna faller.

Vi ser endast uppsida i ett optimistiskt scenario där bolaget går helt ohindrade genom den lågkonjunktur som sannolikt stundar, och kommer ut på andra sidan med en monstermultipel (35x) på toppmarginaler (14%).

Det ska dock sägas att Tomra än så länge ser få konkreta tecken på någon avmattning. För den som likt oss ändå har mer blygsamma förväntningar kring framtiden ser aktien dyr ut, trots att den halverats i år. Vårt råd blir att sälja Tomra.

| Tio största ägare i Tomra (NOK) | Värde (MNOK) | Kapital |

| Investment AB Latour | 10 386 | 21,1% |

| Folketrygdfondet | 3 895 | 7,9% |

| APG Asset Management | 2 659 | 5,4% |

| Vanguard | 1 341 | 2,7% |

| Swedbank Robur Fonder | 1 259 | 2,6% |

| AllianceBernstein | 1 074 | 2,2% |

| Candriam | 1 070 | 2,2% |

| DNB Fonder | 859 | 1,7% |

| BlackRock | 688 | 1,4% |

| KLP Kapitalforvaltning AS | 601 | 1,2% |

| Fem största insiders utanför topp tio | Värde (MNOK) | Kapital |

| Heiner Bevers | 24 | 0,05% |

| Harald Henriksen | 15 | 0,03% |

| Ashley Hunter | 11 | 0,02% |

| Volker Rehrmann | 5 | 0,01% |

| Tom Eng | 4 | 0,01% |

| Källa: Holdings | Totalt insynsägande: | 0,14% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser