Analys Net Insight

Net Insight: Tillväxtpotential inom 5G

| Net Insight | |

| Börskurs: 5,80 kr | Antal aktier: 367,8 m |

| Börsvärde: 2 133 Mkr | Nettokassa: 276 Mkr |

| VD: Crister Fritzson | Ordförande: Gunilla Fransson |

Teknikbolaget Net Insight (5,80 kr) utvecklar och säljer nätverksprodukter som bland andra TV-bolag och nätoperatörer använder för att producera och distribuera rörlig bild i allehanda nät.

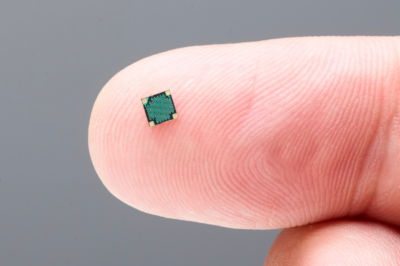

Produktserien Nimbra riktar sig till nätägare och mediebolag som vill ha en bättre och mer effektiv distribution av livevideo, företrädesvis inom sportevenemang och finns i över 70 länder. Senaste åren har bolaget lanserat produkter inom det snabbväxande området för 5G-synkronisering.

Crister Fritzon har varit VD sedan april 2020 och satt dessförinnan i styrelsen sedan år 2013. Fritzon har tidigare varit VD på Teracom, Boxer och SJ. Genom ägarbolaget Wilda Go AB är Fritzon sjätte största ägare ned 3,2% av aktierna värda drygt 68 Mkr i Net Insight. Gunilla Fransson är ordförande sedan 2018 (ledamot från 2008) och äger aktier för 0,8 Mkr. Största ägare är investeraren Jan Barchan genom sitt bolag Briban Invest AB med 14,4% av aktierna. Briban Invest är även största ägare i Studsvik.

| Affärsvärldens huvudscenario | 2022 | 2023E | 2024E | 2025E |

| Omsättning | 475 | 546 | 656 | 741 |

| – Tillväxt | +24,8% | +15,0% | +20,0% | +13,0% |

| Rörelseresultat | 61 | 76 | 105 | 133 |

| – Rörelsemarginal | 12,7% | 14,0% | 16,0% | 18,0% |

| Resultat efter skatt | 54 | 57 | 79 | 101 |

| Vinst per aktie | 0,15 | 0,15 | 0,22 | 0,27 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% | 0,0% |

| Avkastning på eget kapital | 9% | 9% | 11% | 13% |

| Avkastning på operativt kapital | 56% | 77% | 87% | 95% |

| Nettoskuld/Ebit | -4,6 | -4,1 | -3,5 | -3,4 |

| P/E | 38,4 | 38,7 | 26,4 | 21,5 |

| EV/Ebit | 30,7 | 24,3 | 17,7 | 13,9 |

| EV/Sales | 3,9 | 3,4 | 2,8 | 2,5 |

| Kommentar: Under 2022 återköpte Net Insight aktier för 98,3 Mkr (33,4) | ||||

Renodling

I början av 2020 avyttrade Net Insight affärsområdet Streaming Solutions, som bestod av konsumentstreaminglösningen Sye till Amazon för 350 Mkr. Nettovinsten från försäljningen uppgick till 200 Mkr. Sye blev aldrig den stora succé som många hoppades på. I vart fall inte i Net Insights ägo.

Våren 2021 sålde Net Insight verksamheten ScheduALL (affärsområde Resource Optimization) som erbjuder mjukvarulösningar för planering och optimering av resurser för mediebolag globalt. Köpeskillingen var 6 miljoner dollar och resulterade i en reaförlust på runt 36 Mkr.

Efter renodlingen har Net Insight fokuserat på det kvarvarande verksamheten inom medielösningar med produktserien Nimbra. Kunderna är främst tjänsteleverantörer som driftar och/eller äger större medianätverk.

En trend på marknaden för TV-produktion är att större delen av produktionerna numera utförs på distans. Pandemin fungerade som en katalysator då produktionsteamen hade begränsad möjlighet att resa. Med hjälp av Net Insights lösningar skickas videoflöden från evenemangen till produktionsteamet som sitter i studion. Det innebär att produktionsbolagen inte behöver ha lika mycket personal fysiskt på plats som tidigare, vilket sparar kostnader. Samtidigt kan produktionsteamet öka beläggningen och arbeta med andra produktioner parallellt. Här konkurrerar Net Insight med bolag som Cisco, Evertz, MediaLinks, LiveU och Nevion.

Nya mål

2021 var tillväxten runt 15% för den kvarvarande verksamheten och rörelsemarginalen landade på 7,0% (-4,6). Hösten 2021 fick Net Insight en genombrottsorder inom 5G-synkronoisering från Türk Telekom, som är en av Europas största telekomoperatörer. Mer om det senare.

Ifjol landade tillväxten på 24,8%. Net Insight hade draghjälp från positiva valutaeffekter. Organiskt var tillväxten 13,3%. Försäljningen drevs både av god utveckling i mediaaffären samt ökade intäkter från 5G-synkronisering. Bruttomarginalen uppgick till 62,7% (60,0) medan rörelseresultatet stärktes till 60,5 Mkr (26,8) motsvarande en marginal på 12,7%.

I samband med bokslutet presenterade Net Insight nya finansiella mål. Målsättningen är nu att nå en genomsnittlig årlig organisk tillväxt överstigande 15% under perioden 2013-2027. Samt att nå en Ebit-marginal på 20%. Tidigare var tillväxtmålet 10% genomsnittlig tillväxt och att rörelsemarginalen skulle vara minst 10% i snitt till år 2025.

5G OCH TIDSSYNKRONISERING

Tidssynkronisering inom 5G-nät kräver tio till tjugo gånger större noggrannhet jämfört med 3G- och 4G-nät. De höga kraven på noggrannhet kan idag uppnås antingen genom tidssynkronisering via satellitsystem som GPS. Eller genom att byta ut och uppgradera sina nätverk med ny utrustning som har hårdvarustöd för att skicka tidssynkroniseringen genom näten.

I en undersökning som gjorts framgår att mobiloperatörer tvekar inför de stora investeringar som krävs. Detta eftersom det är mycket utrustning (hårdvara) som behöver bytas för att nå tillräcklig noggrannhet över nätet. Att synkronisera via befintliga nätverk, vilket Net Insights lösningar möjliggör, sparar alltså stora pengar för kunderna. Tidsynkronisering över satellit ger sämre säkerhet och tillförlitlighet då det finns risk att signalerna kan störas ut.

Bakgrunden till höjningen av de finansiella målen är dels den positiva utvecklingen, men sannolikt även tillväxtutsikterna inom 5G-området. Marknaden för 5G-synkronisering är en mångmiljardindustri. Marknadstillväxten för lösningarna är stark (kring 50-60% enligt Net Insight själva). Ericsson, Nokia och Huawei är stora leverantörer inom 5G-utrustning.

Inom 3G- och 4G-nät är kostnaden för synkronisering en liten andel av totalkostnaden medan den är betydligt större inom 5G på grund av att fler antenner och basstationer krävs. Tidssynkronisering i 5G-nät bedöms vara en systemkritisk funktion enligt Post- och Telestyrelsen (PTS). Mer information om marknaden finns att läsa via denna länk.

Fördelen med Net Insights lösning är att den är GPS-oberoende och kan hantera tidssynkronisering över existerande nätverk. Det innebär enkelt uttryck att utrullningen av 5G kan ske utan att existerande anslutningar (noder) i nätet behöver bytas ut eller uppgraderas. Detta ger signifikant lägre kostnader för operatörerna (kunderna).

Under 2022 uppgick intäkterna från 5G-synkronisering till 49,2 Mkr (13,2) motsvarande 10,4% av koncernens totala omsättning (3,5).

| Kvartal | Q4 2021 | Q1 2022 | Q2 2022 | Q3 2022 | Q4 2022 |

| Intäkter från 5G-synkronisering | 13,2 Mkr | 11,3 Mkr | 11,4 Mkr | 9,6 Mkr | 16,9 Mkr |

| Tillväxt Q/Q | – | -14% | 1% | -16% | 76% |

Net Insight beskriver aktivitetsnivån inom 5G-synkronisering som hög. Under fjärde kvartalet fick bolaget en pilotorder från en av Kanadas ledande mobiloperatörer. Det var Net Insights första order för 5G-synkronisering i Nordamerika.

Under Q2 2022 fick Net Insight en order från mobiloperatören Tre i Sverige. Ordern var initialt på 2 Mkr och levererades under tredje kvartalet ifjol. I början av mars i år tecknade Net Insight ett ramavtal med Tre värt 30 Mkr. Tre kan därmed beställa produkter för en rikstäckande utrullning. Leveranser påbörjas i slutet av 2023 med en större utrullning första kvartalet år 2024.

Ledningen uppger att framtagandet av bolagets nyutvecklade produkt inom området löper på planenligt.

Hårdvaruintäkter stod för knappt hälften (48%) av koncerns omsättning 2022. Följt av support och tjänster (34%) samt mjuvarulicenser (18%). Geografiskt är EMEA bolagets klart viktigaste marknad (55%). Därefter kommer Nord- och Sydamerika (34%) samt Asien och Oceanien (10%).

Säsongsvariationen mellan enskilda kvartal är relativt liten. Q3 2022 var särskilt starkt då Net Insight fick ett par större orders relaterat VM i fotboll i Qatar som gick av stapeln under november och december.

Prognoser och värdering

2023 skissar vi på 15% tillväxt drivet av fortsatt tillväxt inom både media och 5G. 2024 skissar vi på en ökad tillväxttakt till runt 20% till följd av fler 5G-utrullningar. Därefter räknar vi med 13%. Vi tror mediaaffären växer långsammare och att 5G-produkterna är tillväxtdrivaren. Om några år kommer intäkterna från 5G-området troligen utgöra en betydligt större del för Net Insight.

Bolaget har en bruttomarginal kring 60% (runt 70% om avskrivningar som belastar kostnad såld vara exkluderas). Skalbarheten vid ökad försäljning kan därmed bli god. Vi skissar på 18% rörelsemarginal år 2025. Målsättningen är som sagt att nå 20% under perioden 2023-2027.

Använder vi en multipel på 16 gånger rörelsevinsten finns runt 20% uppsida på sikt. Det är inte otänkbart att Net Insight kommer värderas högre än så. Risken är att teknikutvecklingen går fort i branschen och att det kan medföra ökad konkurrens och prispress (pessimistiskt scenario).

Net Insight har gjort en lyckad turn-around de senaste åren med ökad tillväxt och stigande marginaler. Att bolaget höjt sina finansiella mål andas optimism. Potentialen inom 5G är stor och Net Insight har tagit flera viktiga affärer inom området. Ordern från Türk Telekom är exempel en viktig referensaffär.

Så agerar insiders

Senaste året har insynspersoner köpt aktier för 11,7 Mkr i Net Insight. Den absoluta merparten avser köp från storägaren Jan Barchan som köpte aktier kring 5,8-6,0 kronor i december 2022 samt efter bokslutet i februari. Insynsförsäljningarna uppgår till 1,7 Mkr och avser främst Per Lindgren som är teknikchef. Lindgren äger 1,4 miljoner aktier värda drygt 8 Mkr.

Bolaget återköpte aktier för nästan 100 Mkr ifjol. En stor del av aktierna har makulerats. Trots detta ruvar bolaget på en betydande nettokassa.

Kortsiktigt finns orosmoln i form av fortsatt hög inflation och suddiga konjunkturutsikter. Uppsidan i aktien är okej. Sammantaget landar vi i ett neutralt råd.

| Tio största ägare i Net Insight | Värde (Mkr) | Kapital | Röster |

| Briban Invest AB | 309,6 | 14,4% | 14,1% |

| Avanza Pension | 108,1 | 5,0% | 4,9% |

| Nordnet Pensionsförsäkring | 77,3 | 3,6% | 3,5% |

| Net Insight AB | 75,0 | 3,5% | 3,4% |

| Wilda Go AB | 68,2 | 3,2% | 3,1% |

| Dimensional Fund Advisors | 37,8 | 1,8% | 1,7% |

| Handelsbanken Fonder | 35,8 | 1,7% | 1,6% |

| Nordea Liv & Pension | 34,1 | 1,6% | 1,5% |

| Cobia Capital Management LP | 32,3 | 1,4% | 1,4% |

| Edgar Sesemann | 20,4 | 1,0% | 0,9% |

| Två största insiders utanför topp tio | Värde (Mkr) | Kapital | Röster |

| Jan Barchan | 11,6 | 0,5% | 0,5% |

| Per Lindgren | 8,2 | 0,4% | 1,3% |

| Källa: Holdings | Totalt insynsägande: | 18,6% | 19,1% |

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser