Analys Polestar

Volvo/Polestar: Inlösen med rabatt

| Polestar | |

| Börskurs: 1,31 USD | Antal aktier: 2 110,2 m |

| Börsvärde: 2 764 miljoner | Nettoskuld: 1 989 miljoner |

| VD: Thomas Ingenlath | Ordförande: Håkan Samuelsson |

Volvo Cars är mitt i processen att dela ut merparten av sina aktier i elbilsbolaget Polestar (1,31 dollar) till ägarna. Volvoägarna har nu fått inlösenaktier som antingen kan säljas över börsen till i skrivande stund en kurs på 2,19 kr, eller behållas för att efter en tid omvandlas till amerikanska depåbevis i New York-noterade Polestar.

Man får ingen vidare kurs för inlösenaktien. Givet villkoren säljer man för motsvarande 10,2 kr per aktie jämfört med att samma Polestaraktie kostar motsvarande 14,6 kr på börsen i USA (10,96 kr växlingskurs). En rabatt på ca 25%. Ska man kanske rentav behålla och bli direktägare i Polestar?

Afv gör här en kort överflygning av nuläget för bolaget och kikar på vad analytikerkåren tror om framtiden.

| Konsensus-scenario (milj dollar) | 2024E | 2025E | 2026E |

| Omsättning | 5 000 | 8 500 | 10 625 |

| – Tillväxt | +103% | +70% | +25% |

| Rörelseresultat | -800 | 0 | 531 |

| – Rörelsemarginal | -16,0% | 0,0% | 5,0% |

| Resultat efter skatt | -703 | -181 | 212 |

| Vinst per aktie | -0,33 | -0,09 | 0,10 |

| Utdelning per aktie | 0,00 | 0,00 | 0,00 |

| Direktavkastning | 0,0% | 0,0% | 0,0% |

| Operativt kapital/omsättning | 50% | 30% | 11% |

| Nettoskuld/EBIT | -4,7 | e.m. | 4,5 |

| P/E | -3,9 | -15,3 | 13,0 |

| EV/EBIT | -8,2 | e.m. | 9,7 |

| EV/Sales | 1,3 | 0,8 | 0,5 |

| Kommentar: Detta scenario baseras i allt väsentligt på analytikerkonsensus. | |||

Ser man till kursutvecklingen för Polestar så lockar aktien inte mycket – utvecklingen har varit hemsk sedan noteringen och står på minus 65% senaste året. En förklaring till kurspressen är troligen bolagets höga burn-rate och kapitalbehov.

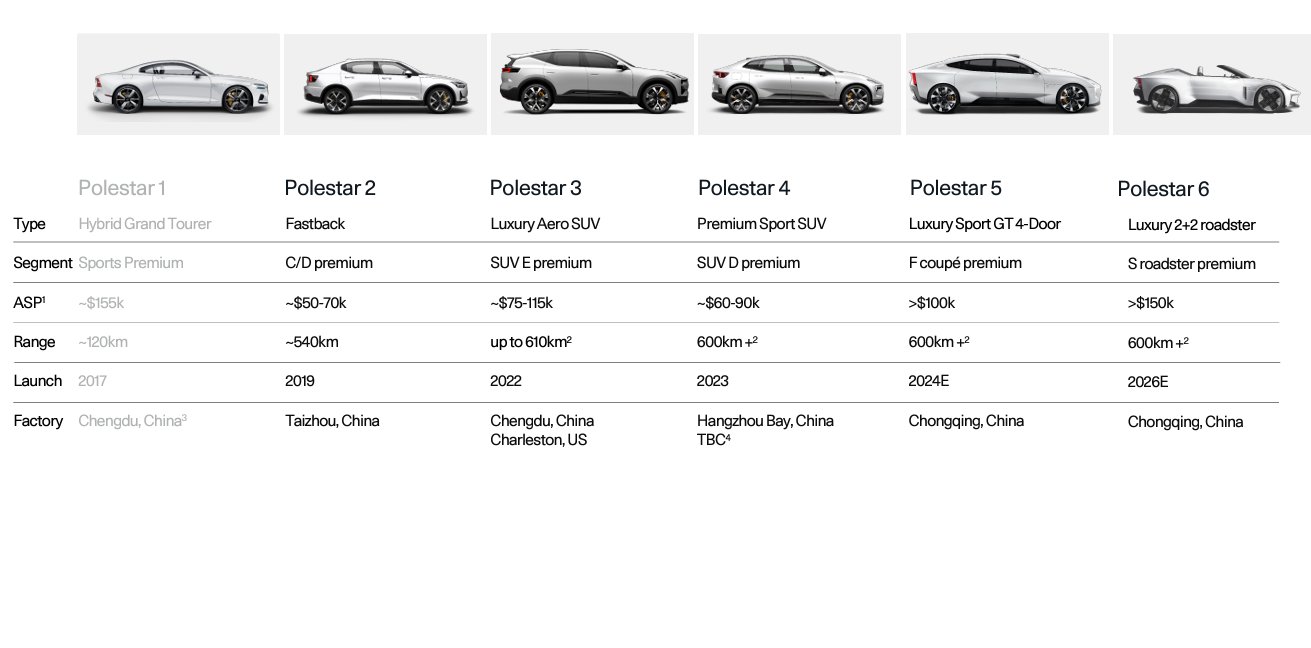

Kort om Polestar

Polestar startade 1996 som ett racingföretag, specialist på att trimma Volvobilar och förvärvades 2015 av Volvo Car. Volvo har gjort bolaget till ett premium EV-märke med racinginfluerad design. Första bilen tillverkades 2017. Under 2023 såldes uppskattningsvis ca 70 000 bilar, främst av modell Polestar 2. Årsomsättningen var ca 2,5 miljarder dollar och rörelseförlusten ca -1 mdr.

Satsningen bygger på samarbete med Volvo inom utveckling, tillverkning och service. Bilarna för USA-marknaden ska exempelvis tillverkas i en lokal Volvofabrik. Genom delade kostnader och resurser kan Polestar drivas med goda marginaler och mindre kapital, hoppas man. Även försäljning sker delvis via Volvos återförsäljarnätverk.

Aktien noterades genom förvärv av en USA-noterad SPAC i september 2021. Handelskoden är PSNY.

Volvo har varit största ägare (ca 48%). Geelys huvudägare Li Shufu är själv näst största ägare (ca 34%). Externa ägare utanför Li Shufu-sfären har ca 12%. Efter utskiftningen minskar Volvos ägarandel till ca 18%. Utskiftningen innebär att Geely (största Volvoägare) får ca 24% av aktierna och externa ägare ökar till ca 18%.

Volvo har uttalat att man inte avser finansiera Polestar vidare i framtiden efter utskiftningen, men att det operativa samarbetet mellan bolagen fortsätter.

I februari meddelade företaget att man enats om lånefaciliteter på totalt 1,3 mdr dollar som löper över tre år med ett tiotal banker. Lånen garanteras av Volvos ägarbolag Geely och löper med klart beskedliga räntemarginaler på ca 3%.

Udda är däremot vissa lånevillkor och särskilt de som kopplas till omsättningen. Facilitetens tillgänglighet kräver till exempel att Polestar når drygt 5,3 mdr dollar i omsättning 2024 och 7,1 mdr dollar 2025. Bolaget omsatte troligen ca 2,5 mdr dollar under 2023 (rapporten är inte klar ännu) så det är stora lyft som måste till.

Att bolaget kopplar lånevillkor till en sådan supertillväxt tyder på stark tilltro till att Polestar under 2024-25 växer fram till en etablerad leverantör i sin premiumnisch.

Vägen mot 150 000 bilar

Det bolaget sätter lit till är att man under 2024 i praktiken går från att vara ett en-bilsbolag till tre moderna modeller i utbudet. Av dessa är två SUVar. Branschens kanske mest marginalstarka produkt.

Budskapet är att 2024, och särskilt andra halvåret, ska sätta Polestar på spåret mot målet om 155 000 sålda bilar 2025. Bruttomarginalen ska öka till tvåsiffrig nivå. Den låg på 0,6% i senast rapporterade kvartal och spåddes då bli 2% på helåret 2023 (bokslutet kommer 30/4).

Kort sagt tänker sig Polestar-ledningen att 2024 ska bli året då man verkligen börjar bevisa bärkraften i bolagets designdriva produkt och ”tillgångslätta” affärsmodell (se faktarutan).

Sedan under 2025, då man alltså säljer 155 000 enheter enligt planen, ska höga tvåsiffriga bruttomarginaler bidra till att Polestar når break-even på kassaflödesbasis.

Mindre emission kvar

Vi ska nämna att Polestar trots detta avtal bedömer att man har ett kvarvarande kapitalbehov på 350 miljoner dollar. Detta behöver man högst troligt lösa genom nyemission men idén är att göra det efter 2024 då ledningen hoppas bevisat volymmål och bärkraften i bolagets ”tillgångs-lätta” modell. Nyemissionsbeloppet motsvarar en utspädning på ca 13%.

Precis som andra i EV-sektorn, och Tesla nu senast, har Polestar även kapat radikalt i kostnaderna. Under 2023 reducerades personalen i ett program med 10% och nu under 2024 ska 15% ytterligare lämna.

Polestar har meddelat att försäljningsvolymer för Q1 2024 vilket blev 7 100 bilar (12 076). Det var en mycket svag siffra som ledningen inte kommenterat vidare.

Optimistiska analytiker

Afv har tidigare varit skeptiska till Volvo men det har inte haft så mycket med Polestar att göra. Vi har ingen större bevakning på aktier inom EV-sektorn som domineras av bolag från USA och Kina. Här har vi kikat lite på vad finansanalytikerna tror om bolaget och sektorn, då Polestar bevakas av åtta mäklarfirmor i USA.

Den bild som växer fram är överraskande positiv. I tabellen nedan finns ett urval av nyckeltal, med fokus på 2025 som är första helåret då Polestar har fullt modellprogram på marknaden.

| Bolag | Kurs-utv% | Omsättning 2023 (milj dollar) | Omsättning 2025E (milj dollar) | Tillväxt 2023-25 | Bruttomarg. 2025E, % | Ebit 2025E (milj. Dollar) | EV/S |

| Polestar | -65,3 | 2498 | 8676 | 247% | 13,5 | 114 | 0,8 |

| Lucid Group | -68,8 | 595 | 1815 | 205% | -30,4 | -2153 | 2,6 |

| Rivian | -34,3 | 4434 | 7355 | 66% | 6,1 | -3425 | 1,1 |

| NIO Inc. | -59,6 | 7725 | 13344 | 73% | 13,5 | -1761 | 0,5 |

| XPeng | -33,2 | 4261 | 10496 | 146% | 13,4 | -801 | 0,5 |

| Tesla | -18,7 | 96773 | 123464 | 28% | 19,8 | 13099 | 3,7 |

| Medeltal: | -46,6 | 127% | 6,0 | 1,5 | |||

| Källa: Factset | |||||||

Några observationer:

- Bäst tillväxt i sektorn 2023 till 2025, +205%.

- Även om analytikerna inte tror Polestar når till bruttomarginalmål för 2025 (vi tolkar det som >15%) så är marginalen rätt bra. I klass med betydligt större bolag. Man verkar alltså tro på att bolagets varumärke och delade kostnader med Volvo väger upp relativa skalnackdelar.

- För 2025E väntas Polestar gå med vinst på rörelsenivå. Det gör bara Tesla i övrigt. Dock varning för att detta är en prognos som endast backas upp av tre estimat.

- Aktien värderas till 0,8x omsättningen på 2025E. Lite högre än kinesiska tillverkare. Rättvist? Kineserna har skala, mer egen teknik men inte samma marknadsposition som Polestar i Europa och USA. Lucid och Rivian värderas något högre, utan bättre nyckeltal. Tesla är en historia för sig.

Vi tror att om utvecklingen skulle bli i linje med konsensus så blir Polestar en mycket bra aktie. Men det är förstås svårt att känna tillit till prognoser fler år ut i en bransch som EV där konkurrensläget är instabilt och även starka aktörer som Tesla tvingas till besparingar.

Vad göra med inlösenaktien?

Troligen har de flesta Volvo-ägare inte investerat i bolaget för Polestars skull. Det talar i så fall för att sälja. Det är å andra sidan förargligt att sälja till en rabatt, ca 25%, mot börskursen i USA.

Man bör nog ändå inte haka upp sig alltför mycket på rabatten. Polestar är en volatil aktie och ett par dåliga nyheter kan äta upp rabatten framöver. Senaste nyheten om Q1-volymerna var ju negativ. Det är för övrigt lite svagt att Polestar inte lyckas släppa Q1-rapporten under april vilket gett ett bättre beslutsunderlag (rapporten dröjer till 23 maj).

Hade vi ägt Volvo så hade vi nog sålt, trots allt. Den som äger Volvo behåller en viss exponering mot Polestar eftersom Volvo förbli ägare av 18%. Den som däremot långsiktig tror på Polestar har förstås ett intressant läge via inlösenaktien.

Kommentera artikeln

I samarbete med Ifrågasätt Media Sverige AB (”Ifrågasätt”) erbjuder Afv möjlighet för läsare att kommentera artiklar. Det är alltså Ifrågasätt som driver och ansvarar för kommentarsfunktionen. Afv granskar inte kommentarerna i förväg och kommentarerna omfattas inte av Affärsvärldens utgivaransvar. Ifrågasätts användarvillkor gäller.

Grundreglerna är:

- Håll dig till ämnet

- Håll en respektfull god ton

Såväl Ifrågasätt som Afv har rätt att radera kommentarer som inte uppfyller villkoren.

Här hittar du alla analyser